○大東市市税条例施行規則

平成4年3月31日

規則第11号

大東市市税条例施行規則(昭和32年規則第4号)の全部を改正する。

(目的)

第1条 この規則は、大東市市税条例(平成3年条例第15号。以下「条例」という。)の規定により、市税の賦課徴収に関する手続その他条例の施行について、法令その他別に定めがあるもののほか、必要な事項を定めることを目的とする。

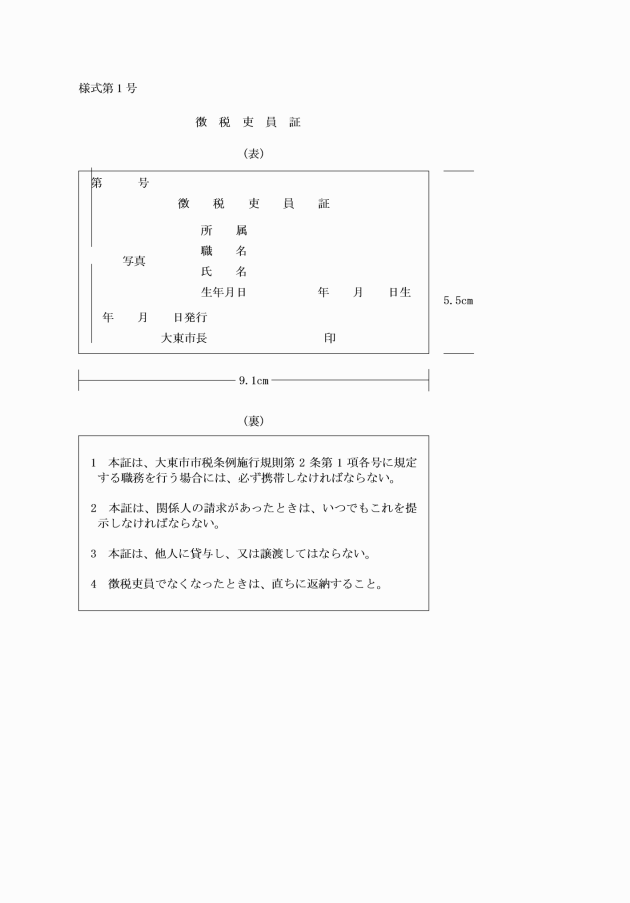

(徴税吏員証等の交付等)

第2条 市長は、次の各号に掲げる職務に従事する徴税吏員に対し、徴税吏員証を交付する。

(1) 地方税法(昭和25年法律第226号。以下「法」という。)に規定する市税の賦課徴収に係る調査のための質問及び検査に関すること。

(2) 国税徴収法(昭和34年法律第147号)に規定する滞納処分の例によって行う、市税の滞納者に係る捜索及び財産の差押えに関すること。

(3) 国税犯則取締法(明治33年法律第67号)の規定を準用して行う、市税に係る犯則取締に関すること。

2 市長は、法第405条の規定により任命した固定資産評価補助員に対し、固定資産評価補助員証を交付する。

3 徴税吏員及び固定資産評価補助員(以下「徴税吏員等」という。)は、その職務を行う場合においては、徴税吏員証又は固定資産評価補助員証(以下「徴税吏員証等」という。)を常に携帯し、関係人からの請求があったときはこれを提示しなければならない。

4 徴税吏員証等の交付を受けたものは、徴税吏員等でなくなったときは、直ちに、当該徴税吏員証等を市長に返還しなければならない。

5 徴税吏員等は、徴税吏員証等を汚損し、又は紛失したときは、直ちにその旨を市長に届け出て、再交付を受けなければならない。

6 市長は、紛失の届出を受けたときは、直ちに当該徴税吏員証等が無効である旨の公告を行うものとする。

(納税証明書の交付申請)

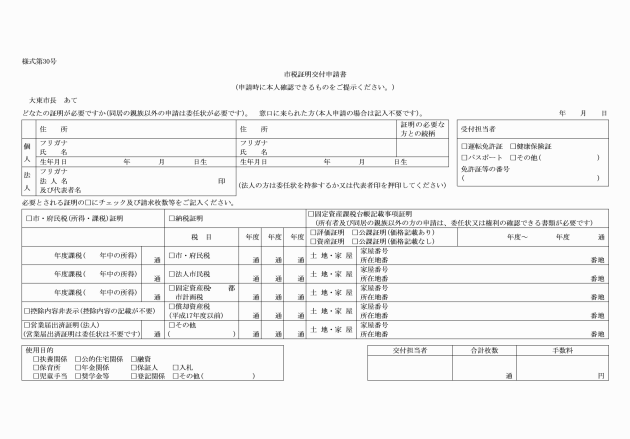

第3条 法第20条の10に規定する納税証明書の交付を受けようとする者は、市税証明交付申請書を市長に提出しなければならない。

(固定資産課税台帳記載事項証明書の交付申請)

第3条の2 法第382条の3に規定する固定資産課税台帳記載事項証明書の交付を受けようとする者は、市税証明交付申請書を市長に提出しなければならない。

(電子申告等)

第3条の3 納税者の利便性、事務手続の簡素化等にかんがみ、申告並びに申請及び届出のうち、市長が必要と認めるものについては、情報通信技術を活用した行政の推進等に関する法律(平成14年法律第151号)第3条第1項の規定により同項の電子情報処理組職を使用して行わせることができる。

2 前項の規定により行う手続について必要な事項は、市長が別に定める。

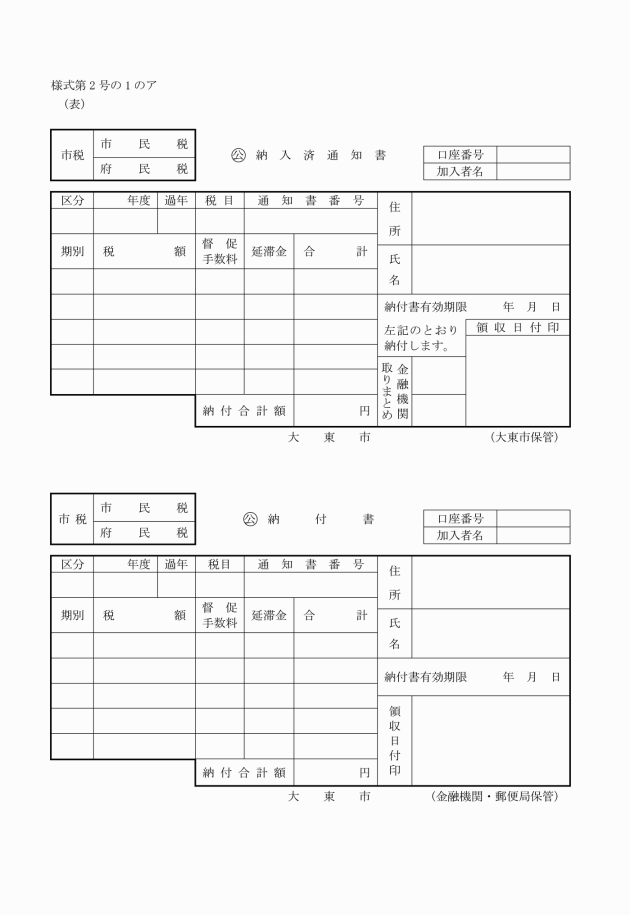

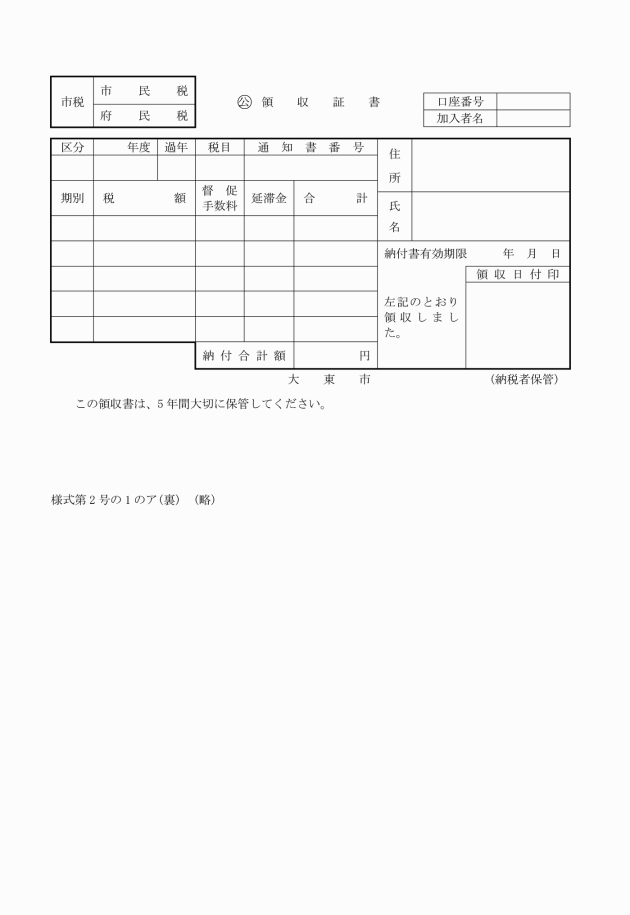

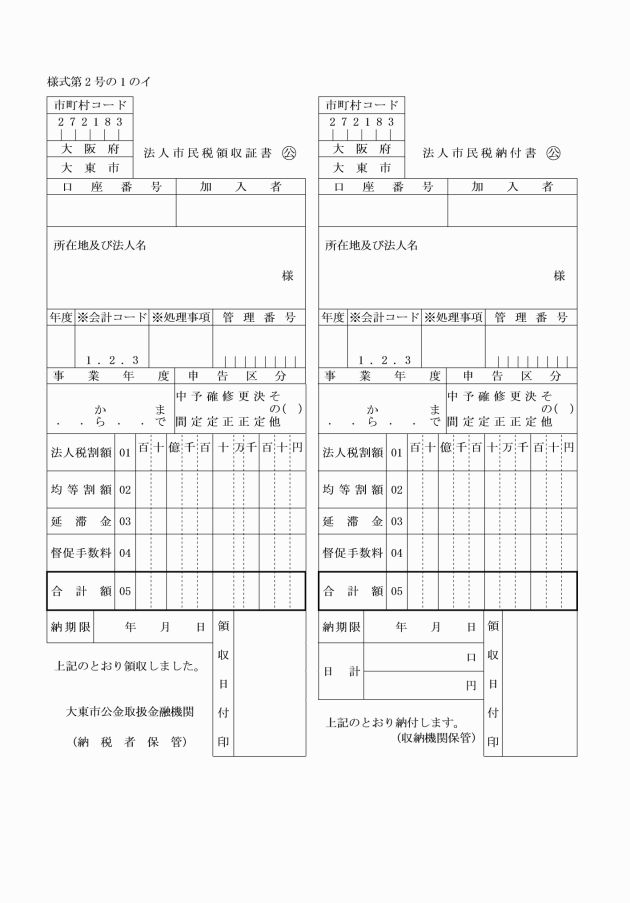

(徴収金の納付又は納入方法)

第4条 納税者又は特別徴収義務者は、徴収金を納付書又は納入書により当該徴収金の納期限までに納付し、又は納入しなければならない。

(納付又は納入の委託ができる有価証券の範囲)

第5条 法第16条の2第1項に規定する市長の定める有価証券は、次の各号に掲げるものとする。

(1) 約束手形

(2) 為替手形

(3) 地方自治法(昭和22年法律第67号)第231条の2第3項の規定により歳入の納付に使用できる小切手以外の小切手

(徴収猶予の申請等)

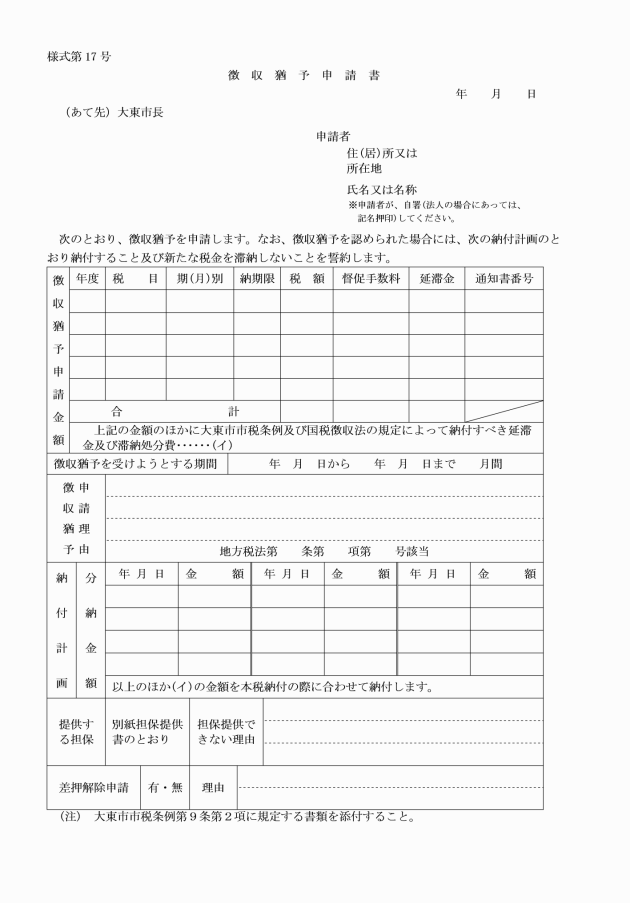

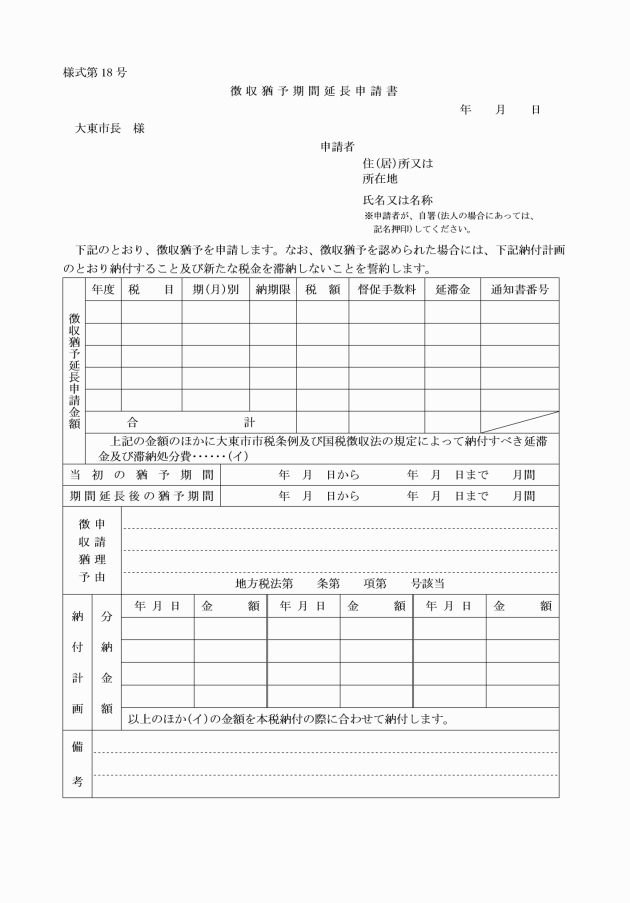

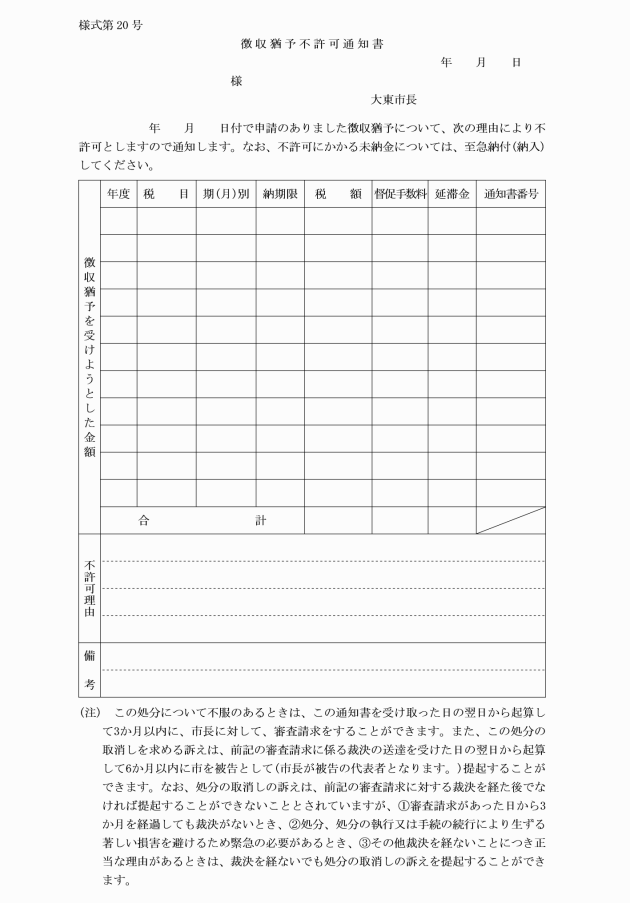

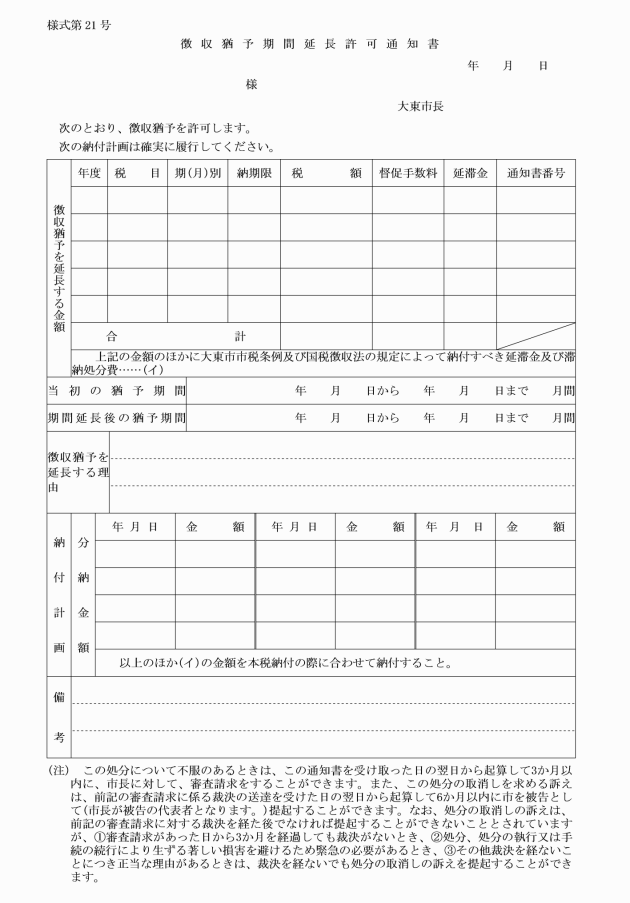

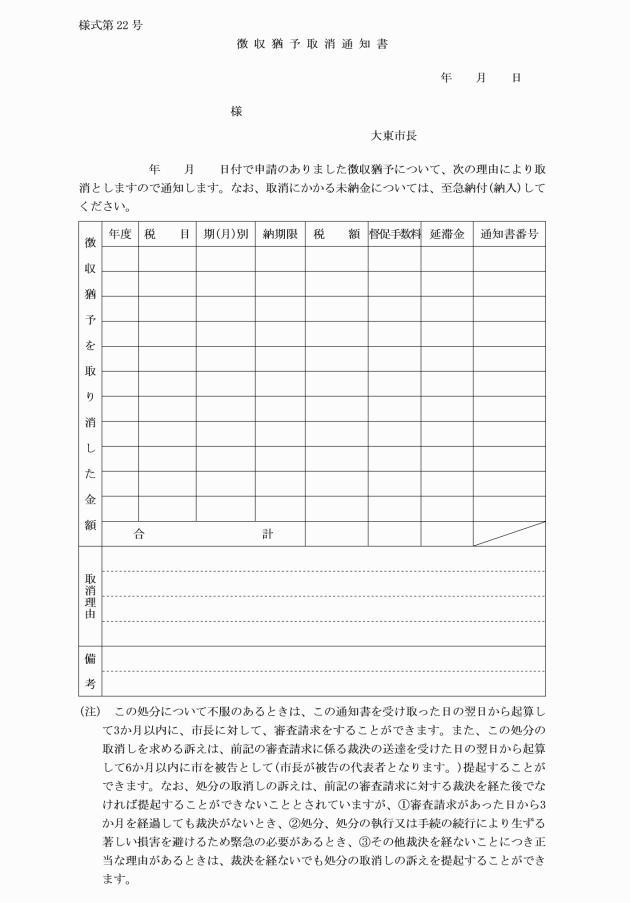

第6条 法第15条第1項、第2項又は第3項に規定する徴収猶予又は徴収猶予期間延長を受けようとする者は、申請書にその理由を証明する書類を添付して市長に提出しなければならない。

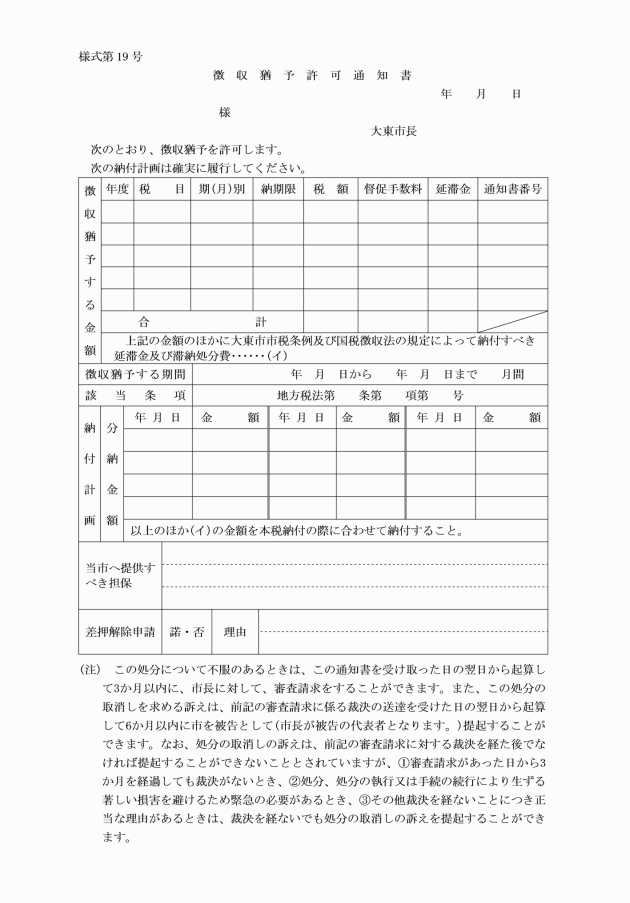

2 市長は、前項の申請に対しては、その結果を文書により申請者に通知しなければならない。

(過誤納に係る徴収金の還付通知等)

第7条 市長は、納税者又は特別徴収義務者の過納又は誤納に係る徴収金を還付し、又は未納となっている徴収金に充当する場合においては、その旨を当該納税者又は特別徴収義務者に対し、過誤納金還付通知書又は過誤納金充当通知書により通知するものとする。

(延滞金の減免)

第8条 市長は、次の各号のいずれかに該当する者のうち必要があると認める者に対し、市税の延滞金を減免することができる。

(1) 生計を同一にする者の死亡又は傷病により生活が困難になった者

(2) 生計を同一にする者の失業又は休廃業により生活が困難になった者

(3) 災害により資産に損害(保険金、損害賠償金その他これらに類するものにより補てんされるべき部分を除く。)を受けたことにより納付の資力を失った者

(4) 前3号に掲げるもののほか、特別の事由がある者

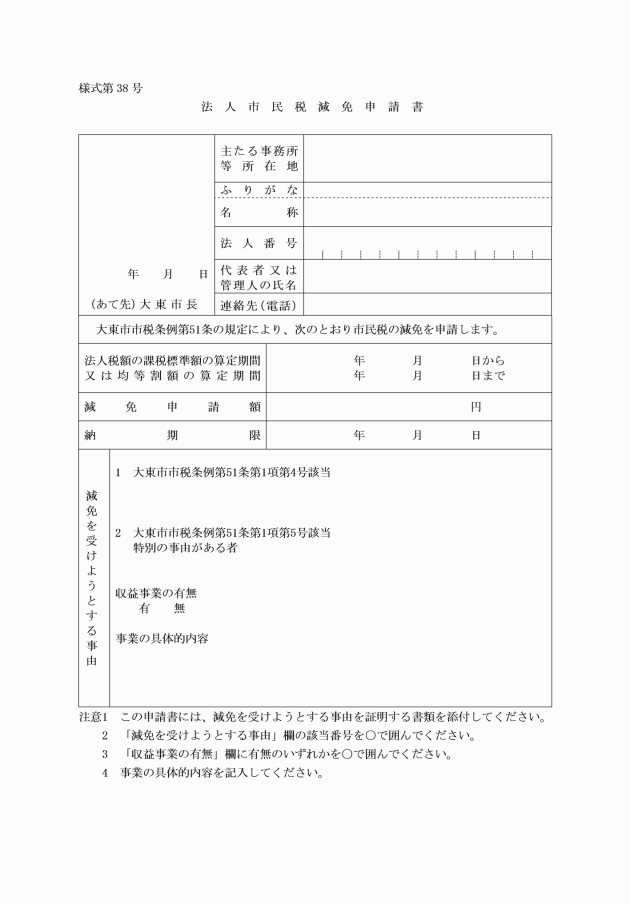

2 前項の規定に基づき市税の延滞金の減免を受けようとする者は、市税の延滞金減免申請書にその理由を証明する書類を添付して、市長に申請しなければならない。

(同一の納税義務者について特別徴収義務者が2以上ある場合の徴収の方法)

第9条 同一の納税義務者について特別徴収義務者が2以上ある場合は、そのうちのいずれかの特別徴収義務者に特別徴収税額の全部を徴収させるものとする。ただし、その全部をいずれかの特別徴収義務者から徴収させることが困難と認められるときは、各特別徴収義務者が当該年中にそれぞれ支払うべき給与の額にあん分してこれらの者に徴収させるものとする。

(市民税の減免)

第10条 条例第51条第1項各号に掲げる者に対する減免は、市民税の全額負担に堪えることが困難と認められるものに対して、次の各号に掲げる者の区分に応じ、当該各号に定める割合とする。

(1) 第1号の者 生活保護を受けた日以後の納期に係る均等割及び所得割の全部

(2) 第2号の者

ウ 災害により生命、身体又は資産に重大な損害受けた者 別表第2の2に定める減免割合

(3) 第3号の者(所得税法(昭和40年法律第33号)第2条第1項第32号イ、ロ又はハに掲げる者で、前年の合計所得金額が1,000,000円以下で、かつ、そのうち給与所得等以外の所得金額が100,000円以下の者に限る。) 所得割の2分の1

(4) 第4号の者 均等割の全部

(5) 第5号の者のうち次に定めるもの 均等割の全部

ア 防災街区整備事業組合で収益事業又は法人課税信託の引受けを行わないもの

イ 管理組合法人で収益事業又は法人課税信託の引受けを行わないもの

ウ 団地管理組合法人で収益事業又は法人課税信託の引受けを行わないもの

エ マンション建替組合で収益事業又は法人課税信託の引受けを行わないもの

オ 地方自治法第260条の2第7項に規定する認可地縁団体で収益事業又は法人課税信託の引受けを行わないもの

カ 政党交付金の交付を受ける政党等に対する法人格の付与に関する法律(平成6年法律第106号)第7条の2第1項に規定する法人である政党等で収益事業又は法人課税信託の引受けを行わないもの

キ 特定非営利活動促進法(平成10年法律第7号)第2条第2項に規定する特定非営利活動法人で収益事業又は法人課税信託の引受けを行わないもの

3 第1項の場合において、2以上の減免規定に該当する者に対する当該規定の適用については、減免割合の大きいものを適用するものとする。

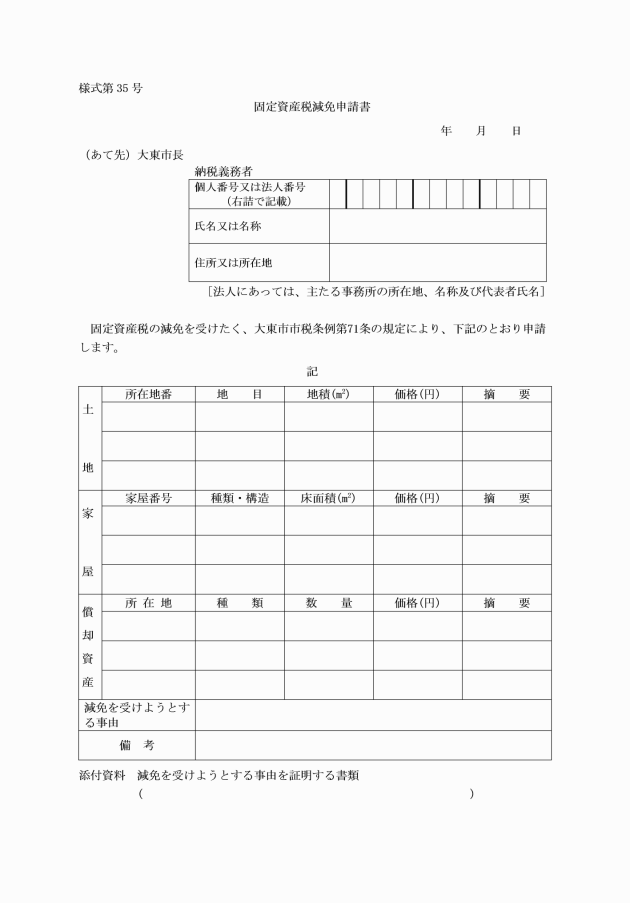

(固定資産税の減免)

第11条 条例第71条第1項各号に掲げる固定資産の減免は、次の各号に定めるところにより行う。

(1) 第1号の固定資産 生活保護受給期間の属する年度の年税額からその年度内の生活保護受給期間に係る月割額を減免する。

(2) 第2号の固定資産 使用収益することができない期間の属する年度の年税額からその年度内の用収益することができない期間に係る月割額を減免する。

(4) 第4号の固定資産 市長が定める割合

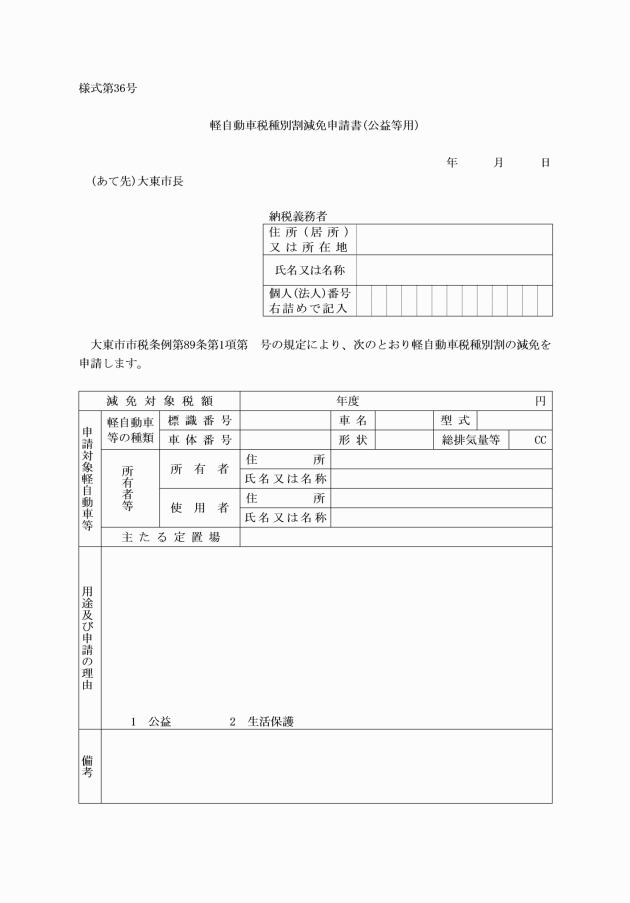

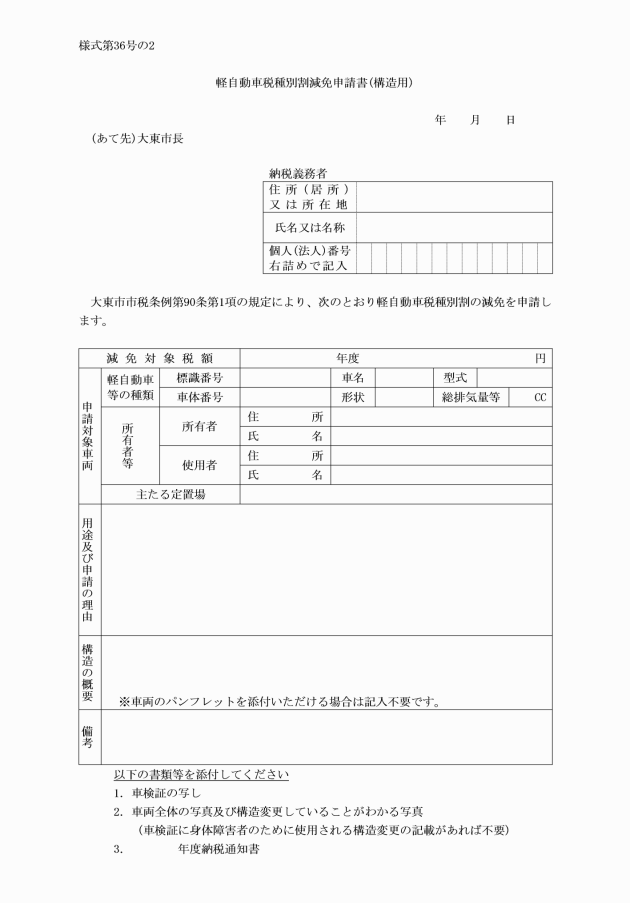

(軽自動車税の種別割の減免)

第12条 条例第89条第1項第1号の規定により、軽自動車税の種別割を減免することができる公益のため直接専用する軽自動車等は、次の各号に掲げるものとし、その全額を免除する。

(1) 私立学校(学校教育法(昭和22年法律第26号)第1条の学校、同法第124条の専修学校及び同法第134条の各種学校)が所有する軽自動車等のうち、生徒、学生等の教育練習の用に供するもの、児童、生徒等の送迎の用に供するもの及び資器材搬入搬出等専ら私立学校本来の目的の用に供するもの

(2) 社会福祉法(昭和26年法律第45号)第2条第2項各号に規定する社会福祉施設及び児童福祉法(昭和22年法律第164号)第39条第1項に規定する保育所が所有する軽自動車等のうち、施設入所者の送迎、資器材搬入搬出等専ら施設本来の目的の用に供するもの

(3) 前2号に定めるもののほか、市長が特に公益のため必要があると認めるときは、軽自動車税の種別割を減免することができる。

2 条例第89条第1項第2号の規定により減免することができる軽自動車税の種別割は、生活扶助を受けることとなった日以後に到来する納期に係る軽自動車税の種別割とし、その全額を免除する。

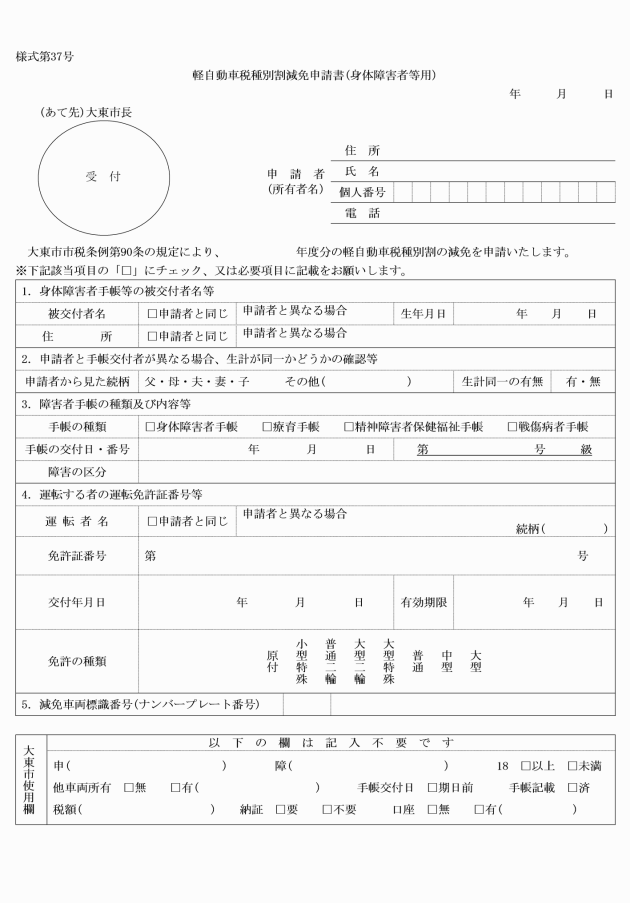

(身体障害者等に対する軽自動車税の種別割の減免)

第13条 条例第90条第1項第1号の規定により、軽自動車税の種別割を減免することができる身体障害者等の範囲は、次の各号に掲げるものとし、その全額を免除する。

(1) 身体障害者手帳の交付を受けている者のうち、別表第5に掲げる障害の級(身体障害者福祉法施行規則(昭和25年厚生省令第15号)別表第5号に定める障害の級をいう。)のうちのいずれかに該当する者

(3) 次に掲げる精神障害の事項に該当する者

ア 厚生労働大臣の定めるところにより療育手帳の交付を受けていること。

イ 精神保健及び精神障害者福祉に関する法律(昭和25年法律第123号)第45条に規定する精神障害者保健福祉手帳の交付を受けていること。

(4) 前号の精神障害者と生計を一にする者が所有し、専ら当該精神障害者のために運転する場合

(5) 第3号に掲げる精神障害者(単身で生活する者に限る。)が所有し、常時介護する者が専ら当該精神障害者のために運転する場合

2 条例第90条第1項第2号に規定する軽自動車等に係る軽自動車税の種別割については、その全額を免除する。

(特別土地保有税の減免)

第14条 条例第139条の3第1項の減免については、第11条の規定中土地に関する部分を準用する。

(1) 納期限

(2) 前号に定めるもののほか、市長が特別の事由があると認めるものについては、市長が定める日

2 前項の申請書は、毎年度提出するものとする。

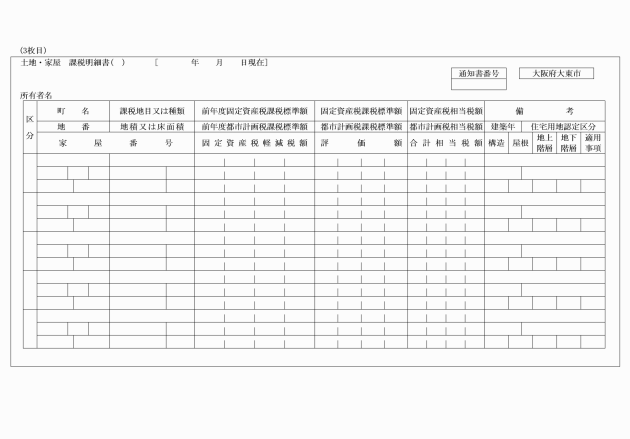

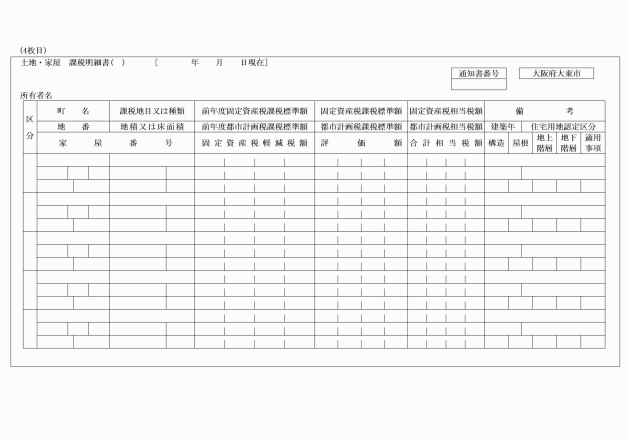

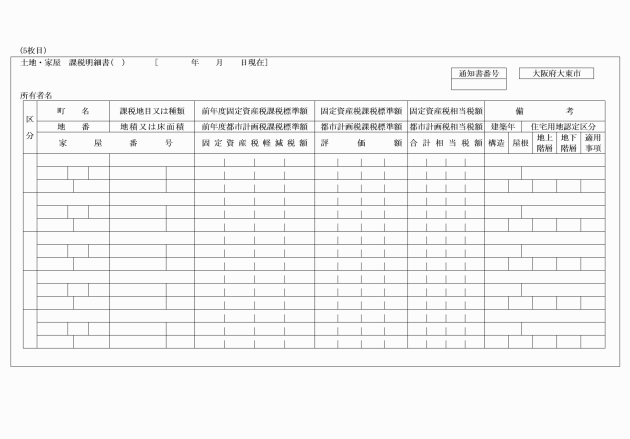

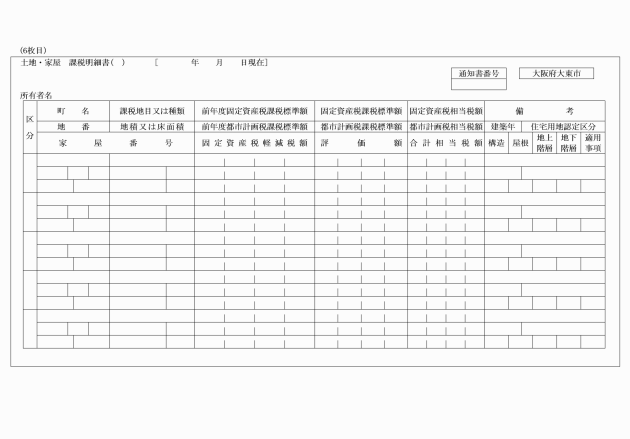

第16条 申告書、納税通知書、その他市税の賦課徴収に必要な諸票の様式は別に定めるもののほか、別表第7に定めるところによる。

附則

(施行期日等)

1 この規則は、平成4年4月1日から施行する。

2 改正前の大東市市税条例施行規則(以下「旧規則」という。)の規定に作成された帳票及び標識並びに旧規則の規定に基づかないで作成されている用紙のうち市長が特に必要があると認めるものについては、改正後の大東市市税条例施行規則第16条の規定に基づき作成されたものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成6年規則第24号)

この規則は、平成6年10月1日から施行する。

附則(平成8年規則第4号)

(施行期日)

1 この規則は、平成8年4月1日から施行する。

(軽自動車税に関する経過措置)

2 改正後の大東市市税条例施行規則(以下「新規則」という。)第13条第1項第3号イの規定は、平成8年度以後の年度分の軽自動車税について適用し、平成7年度分までの軽自動車税については、なお従前の例による。

3 平成8年度分の軽自動車税に限り、新規則第13条第1項第3号イの規定の適用については、同イ中「精神保健及び精神障害者福祉に関する法律(昭和25年法律第123号)第45条に規定する精神障害者保健福祉手帳の交付を」とあるのは「精神保健及び精神障害者福祉に関する法律(昭和25年法律第123号)第45条の規定により交付された精神障害者保健福祉手帳又は精神保健及び精神障害者福祉に関する法律第32条の規定に基づく精神障害者の通院医療費の公費負担を受けている旨を証する書類及びその精神障害の程度が国民年金法施行令(昭和34年政令第184号)別表に定める1級の障害の状態と同程度の状態にある旨を証する書類で交付の日から1年を経過していないものを」とする。

附則(平成10年規則第4号)

(施行期日)

1 この規則は、平成10年4月1日(以下「施行日」という。)から施行する。

(経過措置)

2 改正後の大東市市税条例施行規則第13条第1項第4号の規定は、平成10年度以後の年度分の軽自動車税について適用し、平成9年度分までの軽自動車税については、なお従前の例による。

附則(平成11年規則第7号)

この規則は、平成11年4月1日から施行する。

附則(平成12年規則第44号)

この規則は、平成13年1月6日から施行する。

附則(平成15年規則第3号)

(施行期日)

1 この規則は、平成15年4月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成16年規則第3号)

(施行期日)

1 この規則は、平成16年4月1日から施行する。

(市民税に関する経過措置)

2 改正後の大東市市税条例施行規則(以下「新規定」という。)の規定は、平成16年度以後の年度分の市民税から適用し、同年度前の市民税については、なお従前の例による。

(軽自動車税に関する経過措置)

3 改正前の大東市市税条例施行規則の規定により作成した用紙は、新規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成17年規則第8号)

(施行期日)

1 この規則は、平成17年4月1日から施行する。

(経過措置)

2 この規則の施行の際、改正前の大東市市税条例施行規則の規定により作成した用紙は、当分の間、所要の調整をして使用することができる。

附則(平成18年規則第7号)

この規則は、平成18年4月1日から施行する。

附則(平成18年規則第33号)

この規則は、平成18年6月1日から施行する。

附則(平成18年規則第39号)

この規則は、平成18年8月1日から施行し、同年4月1日から適用する。

附則(平成19年規則第19号)

(施行期日)

1 この規則は、平成19年4月1日から施行する。

(経過措置)

2 この規則の施行の際、現に在職する収入役は、その任期中に限り、なお従前の例により在職するものとする。この場合においては、改正後の大東市市税条例施行規則(以下「新規則」という。)の会計管理者に関する規定は適用せず、改正前の大東市市税条例施行規則(以下「旧規則」という。)の収入役に関する規定は、なおその効力を有する。

3 旧規則の規定により作成した用紙は、新規則の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成19年規則第28号)

(施行期日)

1 この規則は、平成19年10月1日から施行する。

(経過措置)

2 改正前の第1条から第12条(第1条、第3条及び第7条を除く。)までに掲げる規則の規定に基づき作成した用紙は、改正後の当該各規則の規定に基づき作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成20年規則第16号)

(施行期日)

1 この規則は、平成20年4月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成21年規則第6号)

(施行期日)

1 この規則は、平成21年4月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成22年規則第14号)

(施行期日)

1 この規則は、平成22年4月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成23年規則第2号)

(施行期日)

1 この規則は、平成23年4月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成24年規則第9号)

(施行期日)

1 この規則は、平成24年4月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成25年規則第81号)

(施行期日)

1 この規則は、平成26年1月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成27年規則第50号)

(施行期日)

1 この規則は、平成28年1月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成28年規則第28号)

(施行期日)

1 この規則は、平成28年4月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成28年規則第50号)

(施行期日)

1 この規則は、平成29年1月1日から施行する。

(経過措置)

2 この規則による改正後の大東市市税条例施行規則の規定は、平成29年度以後の年度分の個人の市民税について適用し、平成28年度分までの個人の市民税については、なお従前の例による。

附則(平成29年規則第22号)

(施行期日)

1 この規則は、平成29年4月1日から施行する。

(経過措置)

2 この規則による改正後の大東市市税条例施行規則の規定は、平成29年度以後の年度分の個人の市民税について適用し、平成28年度分までの個人の市民税については、なお従前の例による。

附則(平成29年規則第36号)

(施行期日)

1 この規則は、公布の日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成29年規則第42号)

(施行期日)

1 この規則は、平成30年1月1日から施行する。

(経過措置)

2 この規則による改正後の大東市市税条例施行規則の規定は、平成30年度以後の年度分の個人の市民税について適用し、平成29年度分までの個人の市民税については、なお従前の例による。

附則(平成30年規則第57号)

(施行期日)

1 この規則は、平成31年1月1日から施行する。

(経過措置)

2 この規則による改正後の大東市市税条例施行規則様式第39号の規定は、平成31年度以後の年度分の個人の市民税について適用し、平成30年度分までの個人の市民税については、なお従前の例による。

3 改正前の大東市市税条例施行規則様式第76号及び様式第77号の規定により作成した用紙は、改正後の大東市市税条例施行規則様式第76号及び様式第77号の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(平成31年規則第21号)

この規則は、公布の日から施行する。

附則(令和元年規則第30号)

(施行日)

1 この規則は、公布の日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則(以下「新規則」という。)の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

(軽自動車税に関する経過措置)

3 新規則の規定中軽自動車税の種別割に関する部分は、令和2年度以後の年度分の軽自動車税の種別割について適用し、令和元年度分までの軽自動車税については、なお従前の例による。

附則(令和2年規則第52号)

(施行期日)

1 この規則は、公布の日から施行する。ただし、様式第2号の1のイ、様式第2号の1のカ、様式第33号のア及び様式第39号の改正規定は、令和3年1月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則(以下「新規則」という。)の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

3 新規則様式第2号の1のイ、様式第2号の1のカ及び様式第33号のアの規定は、第1項に掲げる規定の施行の日以後の期間に対応する延滞金について適用し、同日前の期間に対応する延滞金については、なお従前の例による。

4 新規則様式第39号の規定は、令和3年度以後の年度分の個人の市民税について適用し、令和2年度分までの個人の市民税については、なお従前の例による。

5 新規則の規定中軽自動車税の種別割に関する部分は、令和2年度以後の年度分の軽自動車税の種別割について適用し、令和元年度分までの軽自動車税については、なお従前の例による。

附則(令和3年規則第51号)

(施行期日)

1 この規則は、公布の日から施行する。ただし、様式第39号の改正規定は、令和4年1月1日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則(次項において「新規則」という。)の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

3 新規則様式第39号の規定は、令和4年度以後の年度分の個人の市民税について適用し、令和3年度分までの個人の市民税については、なお従前の例による。

附則(令和4年規則第4号)

(施行期日)

1 この規則は、公布の日から施行する。

(経過措置)

2 この規則の施行の際現に存するこの規則による改正前の様式(次項において「旧様式」という。)により使用されている書類は、この規則による改正後の様式によるものとみなす。

3 この規則の施行の際現に存する旧様式により作成した用紙は、当分の間、所要の調整をして使用することができる。

附則(令和4年規則第44号)

(施行期日)

1 この規則は、令和5年4月1日から施行する。ただし、様式第48号の改正規定は、公布の日から施行する。

(経過措置)

2 改正前の大東市市税条例施行規則の規定により作成した用紙は、改正後の大東市市税条例施行規則の規定により作成したものとみなし、当分の間、所要の調整をして使用することができる。

附則(令和5年規則第21号)

(施行期日)

1 この規則は、令和5年7月1日から施行する。ただし、様式第79号の改正規定及び附則第4項の規定は、公布の日から施行する。

(経過措置)

2 この規則の施行の際現に存するこの規則による改正前の様式第76号及び様式第77号(次項においてこれらを「旧様式」という。)により使用されている書類は、この規則による改正後の様式第76号及び様式第77号によるものとみなす。

3 この規則の施行の際現に存する旧様式により作成した用紙は、当分の間、所要の調整をして使用することができる。

(準備行為)

4 この規則による改正後の様式第79号(その3)の標識の交付に係る申請の手続は、この規則の施行の日前においても、この規則による改正後の様式第76号の規定の例による書面により行うことができる。

附則(令和6年規則第16号)

(施行期日)

1 この規則は、公布の日から施行する。

(経過措置)

2 この規則の施行の際現に存するこの規則による改正前の様式(次項において「旧様式」という。)により使用されている書類は、この規則による改正後の様式によるものとみなす。

3 この規則の施行の際現に存する旧様式により作成した用紙は、当分の間、所要の調整をして使用することができる。

別表第1(第10条関係)

相続人の前年度中の合計所得金額 | 所得割の減免割合 | ||||

被相続人の前年中の合計所得金額 | |||||

1,700,000円以下 | 1,700,000円を超え2,200,000円以下 | 2,200,000円を超え2,700,000円以下 | 2,700,000円を超え3,200,000円以下 | 3,200,000円を超え3,700,000円以下 | |

500,000円以下 | 全額 | 100分の90 | 100分の80 | 100分の70 | 100分の60 |

500,000円を超え1,000,000円以下 | 100分の90 | 100分の80 | 100分の70 | 100分の60 | 100分の50 |

1,000,000円を超え2,000,000円以下 | 100分の80 | 100分の70 | 100分の60 | 100分の50 | 100分の40 |

2,000,000円を超え3,000,000円以下 | 100分の70 | 100分の60 | 100分の50 | 100分の40 | 100分の30 |

3,000,000円を超え4,000,000円以下 | 100分の60 | 100分の50 | 100分の40 | 100分の30 | 100分の20 |

備考 相続人の前年中の合計所得金額とは、前年の合計所得から法第314条の2(第1項第1号から第5号の3までを除く。)の規定の例により所得控除をした後の金額をいう。

別表第2(第10条関係)

(1) 前年の収入額に対する当該年の収入見込み額の割合が10分の7以下になる者

前年中の合計所得金額 | 所得割の減免割合 |

1,000,000円以下 | 10分の7 |

1,000,000円を超え1,500,000円以下 | 10分の5 |

1,500,000円を超え2,000,000円以下 | 10分の4 |

2,000,000円を超え2,500,000円以下 | 10分の3 |

2,500,000円を超え3,000,000円以下 | 10分の2 |

(2) 前年の収入額に対する当該年の収入見込み額の割合が10分の5以下になる者

前年中の合計所得金額 | 所得割の減免割合 |

1,500,000円以下 | 10分の8 |

1,500,000円を超え2,000,000円以下 | 10分の6 |

2,000,000円を超え2,500,000円以下 | 10分の5 |

2,500,000円を超え3,000,000円以下 | 10分の4 |

3,000,000円を超え3,500,000円以下 | 10分の3 |

(3) 前年の収入額に対する当該年の収入見込み額の割合が前10分の3以下になる者

前年中の合計所得金額 | 所得割の減免割合 |

2,000,000円以下 | 10分の9 |

2,000,000円を超え2,500,000円以下 | 10分の7 |

2,500,000円を超え3,000,000円以下 | 10分の6 |

3,000,000円を超え3,500,000円以下 | 10分の5 |

3,500,000円を超え4,000,000円以下 | 10分の4 |

備考 前年中の合計所得金額とは、その者の前年の合計所得金額から法第314条の2(第1項第1号から第5号の3までを除く。)の規定の例により所得控除をした後の金額にその者と生計を一にする親族の前年の合計所得金額を加えた金額をいう。

別表第2の2(第10条関係)

(1) 災害により次の事由に該当することとなった者に対しては、次の区分により均等割及び所得割を減免する。

事由 | 減免割合 |

死亡した場合 | 全部 |

生活保護法(昭和25年法律第144号)の規定による生活扶助を受けることとなった者 | 全部 |

障害者(法第292条第1項第10号に規定する障害者をいう。)となった場合 | 10分の9 |

(2) その者(納税義務者の法第23条第1項第8号若しくは第292条第1項第8号に規定する控除対象配偶者又は法第23条第1項第9号若しくは第292条第1項第9号に規定する扶養親族を含む。)の所有に係る住宅又は家財につき災害により受けた損害の金額(保険金、損害賠償金等により補てんされるべき金額を除く。)が、その住宅又は家財の価格の10分の3以上であるもので、前年中の法第23条第1項第13号に規定する合計所得金額又は第292条第1項第13号に規定する合計所得金額(法附則第33条の3第1項に規定する土地等に係る事業所得等の金額、法附則第34条第1項に規定する課税長期譲渡所得金額(法第314条の2の規定の適用がある場合には、その適用前の金額とする。)、法附則第35条第1項に規定する課税短期譲渡所得金額(法第314条の2の規定の適用がある場合には、その適用前の金額とする。)又は法附則第35条の2第1項に規定する株式等に係る譲渡所得等の金額がある場合には、当該金額を含む。以下同じ。)が10,000,000円以下であるものに対しては、次の区分により減免する。

損害の程度 合計所得金額 | 減免割合 | |

10分の3以上10分の5未満のとき | 10分の5以上のとき | |

5,000,000円以下であるとき | 2分の1 | 全部 |

7,500,000円以下であるとき | 4分の1 | 2分の1 |

7,500,000円を超えるとき | 8分の1 | 4分の1 |

(3) 冷害、凍霜害、干害等にあっては、(1)及び(2)によらず、農作物の減収による損失額の合計額(農作物の減収価額から農業保険法(昭和22年法律第185号)によって支払われるべき農作物共済金額を控除した金額)が、平年における当該農作物による収入額の10分の3以上であるもので、前年中の法第23条第1項第13号に規定する合計所得金額又は第292条第1項第13号に規定する合計所得金額が10,000,000円以下であるもの(当該合計所得金額のうち農業所得以外の所得が4,000,000円を超えるものを除く。)に対しては、農業所得に係る市民税の所得割の額(当該年度分の市民税の所得割の額を前年中における農業所得の金額と農業所得以外の金額とにあん分して得た額)について次の区分により減免する。

合計所得金額 | 減免割合 |

3,000,000円以下であるとき | 全部 |

4,000,000円以下であるとき | 10分の8 |

5,500,000円以下であるとき | 10分の6 |

7,500,000円以下であるとき | 10分の4 |

7,500,000円を超えるとき | 10分の2 |

別表第3(第11条関係)

損害の程度 | 減免割合 |

自然災害により、作付不能となった農地又は使用収益することできなくなった宅地等の面積の割合が10分の8以上 | 全部 |

自然災害により、作付不能となった農地又は使用収益することできなくなった宅地等の面積の割合が10分の6以上10分の8未満 | 10分の8 |

自然災害により、作付不能となった農地又は使用収益することできなくなった宅地等の面積の割合が10分の4以上10分の6未満 | 10分の6 |

自然災害により、作付不能となった農地又は使用収益することできなくなった宅地等の面積の割合が10分の2以上10分の4未満 | 10分の4 |

別表第4(第11条関係)

損害の程度 | 減免割合 |

家屋が全焼、全壊、流失又は埋没し、原形をとどめなくなった場合並びに復旧不能となった場合 | 免除 |

家屋の主要構造部分が著しく損傷し、大修理が必要となったため当該家屋の価格の10分の6以上の価値を減じた場合 | 10分の8 |

家屋の屋根、内壁、外壁又は建具等が損傷を受け居住又は使用目的が著しく妨げられたため当該家屋の価格の10分の4以上10分の6未満の価値を減じた場合 | 10分の6 |

家屋の下壁、畳等が損傷を受け居住又は使用目的が妨げられたため当該家屋の価格の10分の1以上10分の4未満の価値を減じた場合 | 10分の4 |

備考

1 表中の被害は、自然災害、所有者又は使用者の故意又は重過失によらない火災その他所有者又は使用者の責に帰すことができない災害によるものであること。

2 償却資産に係る損害の程度は、家屋の損害の程度に準ずる。

別表第5(第13条関係)

障害の区分 | 身体障害者が所有し、当該身体障害者又はその者と生計を一にする者若しくは身体障害者(身体障害者等のみで構成される世帯に属する者に限る。)を常時介護する者が、専ら当該身体障害者のために運転する場合 | 身体障害者と生計を一にする者が所有し、当該身体障害者又はその者と生計を一にする者若しくは身体障害者(身体障害者等のみで構成される世帯に属する者に限る。)を常時介護する者が、専ら当該身体障害者のために運転する場合 | 年齢満18歳未満の身体障害者と生計を一にする者が所有し、当該身体障害者と生計を一にする者又は身体障害者(身体障害者等のみで構成される世帯に属する者に限る。)を常時介護する者が、専ら当該身体障害者のために運転する場合 |

視覚障害 | 1級から6級まで | 1級から4級まで | 5級及び6級 |

聴覚障害 | 2級から4級まで及び6級 | 2級から4級まで | 6級 |

平衡機能障害 | 3級及び5級 | 3級 | 5級 |

上肢不自由 | 1級から6級まで | 1級から3級まで | 4級から6級まで |

下肢不自由 | 1級から6級まで | 1級から3級まで | 4級から6級まで |

体幹不自由 | 1級から3級まで及び5級 | 1級から3級まで | 5級 |

乳幼児期以前の非進行性脳病変による運動機能障害 | 1級から6級まで | 1級から4級まで | 5級及び6級 |

心臓、じん臓、肝臓、呼吸器、ぼうこう若しくは直腸、小腸又はヒト免疫不全ウイルスによる免疫の機能障害 | 1級から4級まで | 1級及び3級まで | 4級 |

音声・言語又はそしゃく機能の障害 | 3級及び4級 | 3級及び4級 | ― |

備考 表中、年齢の判定は、賦課期日現在の現況による。

別表第6(第13条関係)

障害の区分 | 戦傷病者が所有し、当該戦傷病者又はその者と生計を一にする者若しくは単身世帯である当該戦傷病者を常時介護する者が、専ら当該戦傷病者のために運転する場合 | 戦傷病者と生計を一にする者が所有し、当該戦傷病者又はその者と生計を一にする者若しくは単身世帯である当該戦傷病者を常時介護する者が、専ら当該戦傷病者のために運転する場合 |

視覚障害 | 特別項症から第6項症まで第1款症から第3款症まで | 特別項症から第6項症まで |

聴覚障害 | 特別項症から第6項症まで第1款症 | 特別項症から第4項症まで |

平衡機能障害 | 特別項症から第6項症まで | 特別項症から第4項症まで |

上肢不自由 | 特別項症から第6項症まで第1款症及び第2款症 | 特別項症から第6項症まで |

下肢不自由 | 特別項症から第6項症まで第1款症から第3款症まで | 特別項症から第3項症まで |

体幹不自由 | 特別項症から第6項症まで第1款症から第3款症まで | 特別項症から第4項症まで |

心臓、じん臓、呼吸器、ぼうこう若しくは直腸又は小腸の機能障害 | 特別項症から第6項症まで | 特別項症から第3項症まで |

音声・言語又はそしゃく機能の障害 | 特別項症から第5項症まで | 特別項症から第5項症まで |

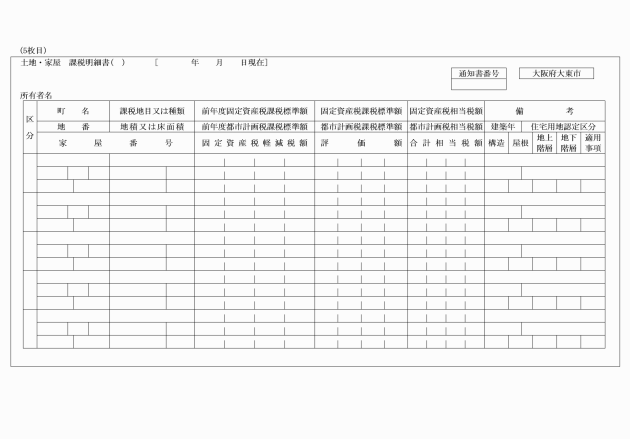

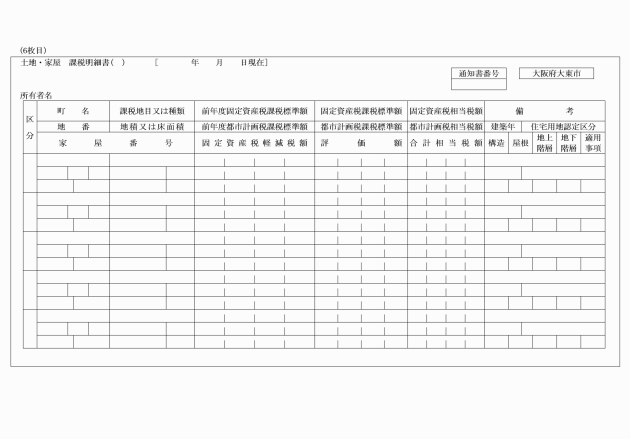

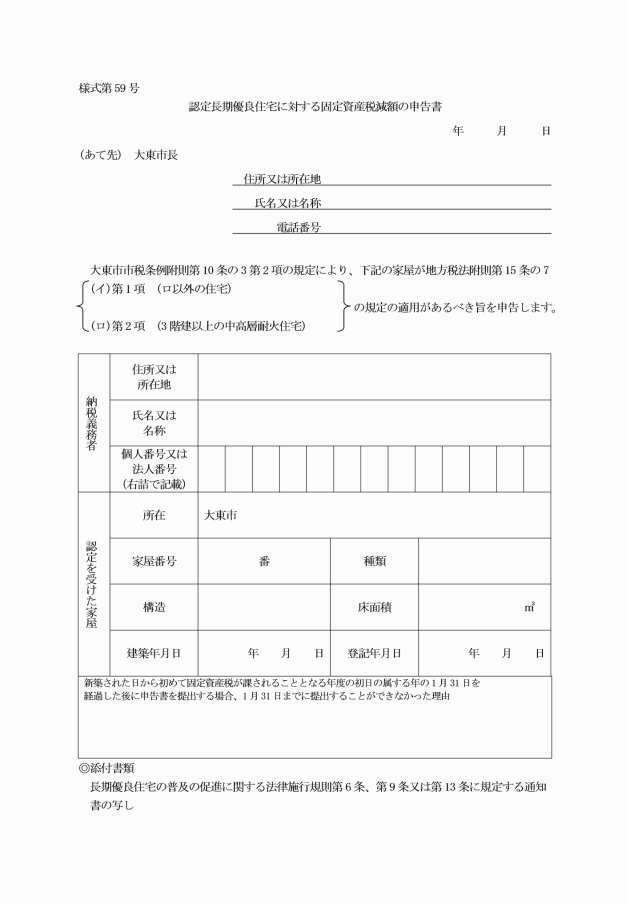

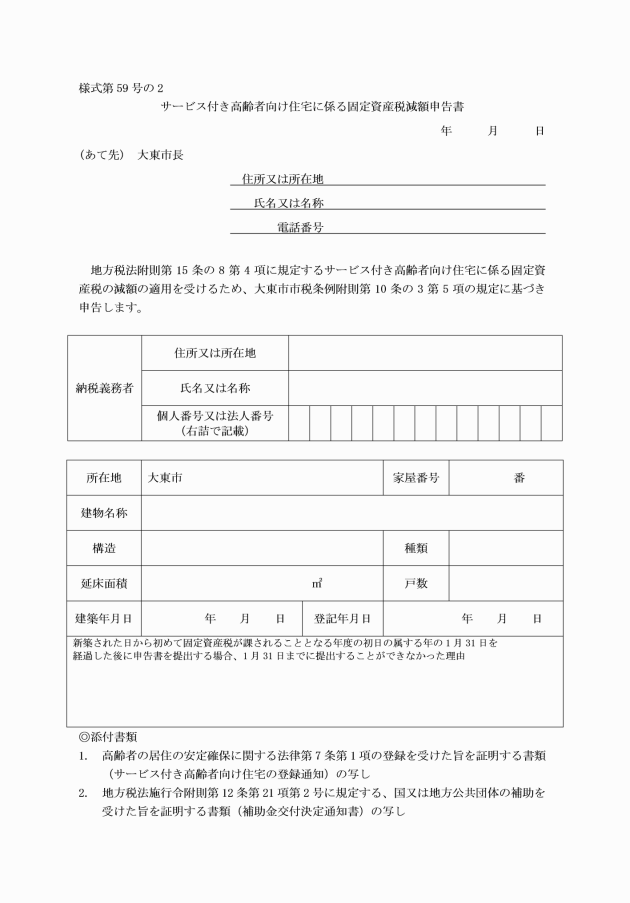

別表第7(第16条関係) 様式一覧表

第1号 徴税吏員証

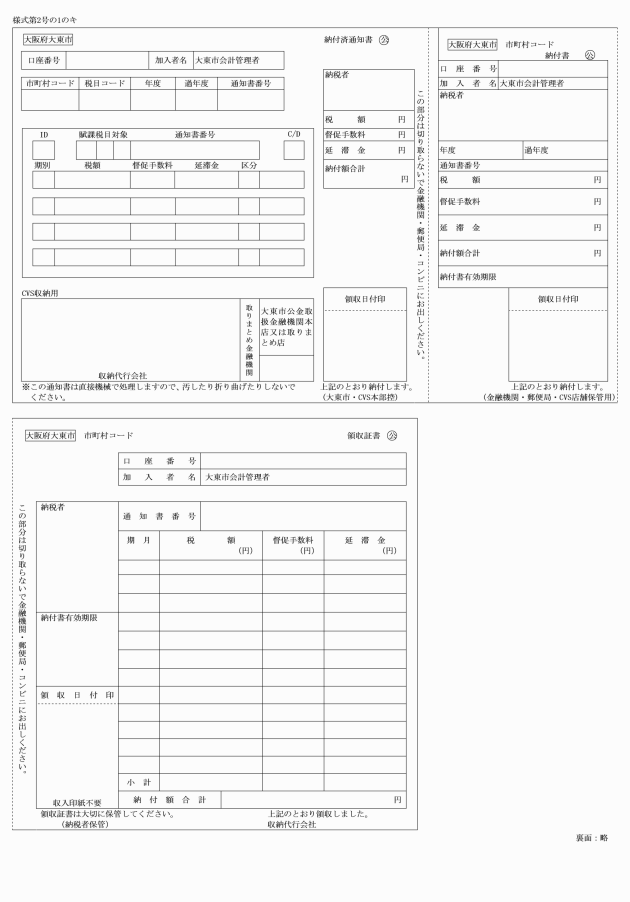

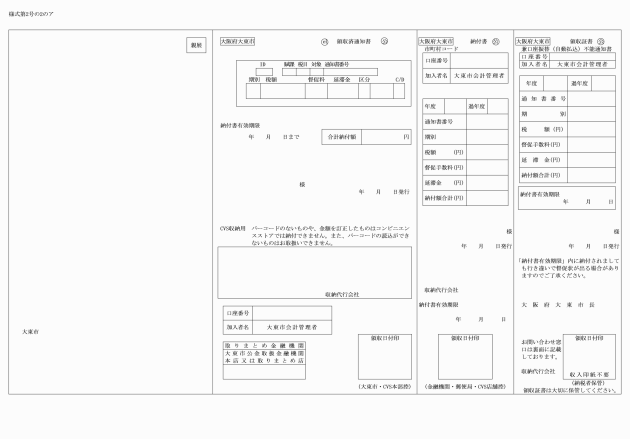

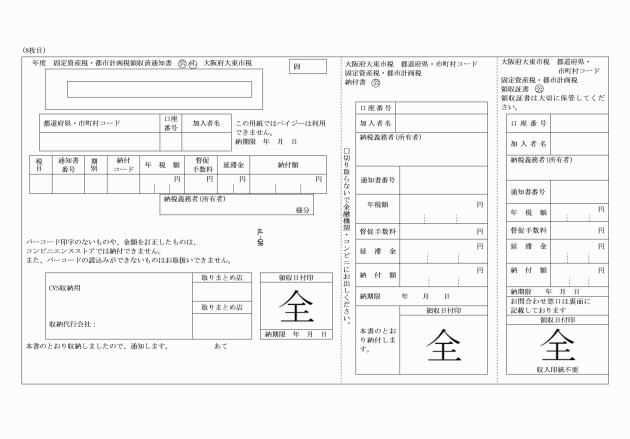

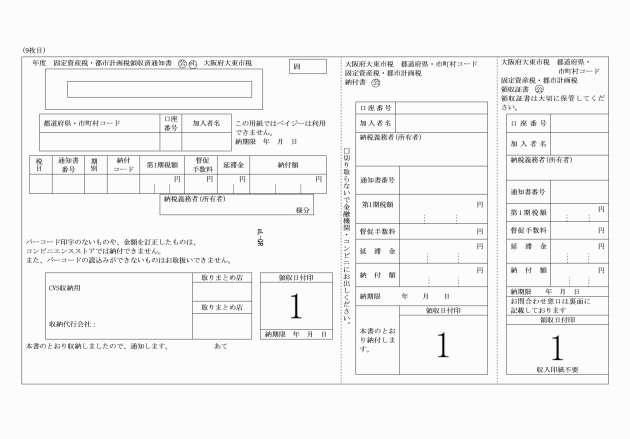

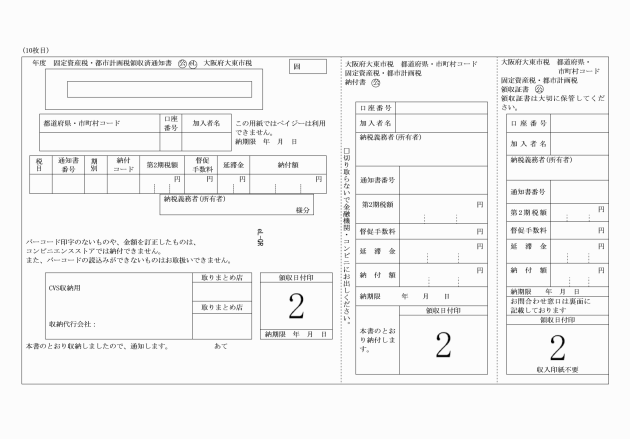

第2号 納付書

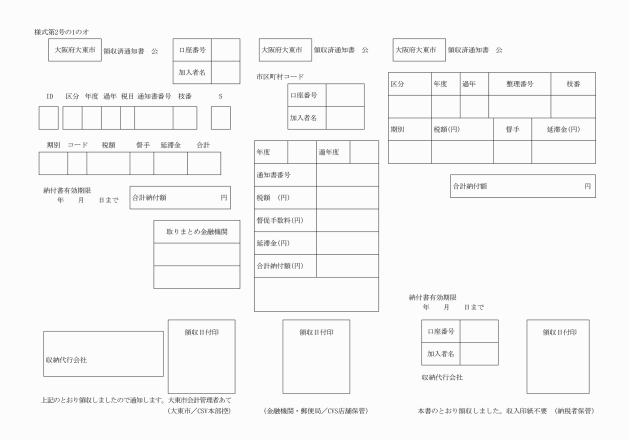

(1) 一般用

(ア) 市・府民税

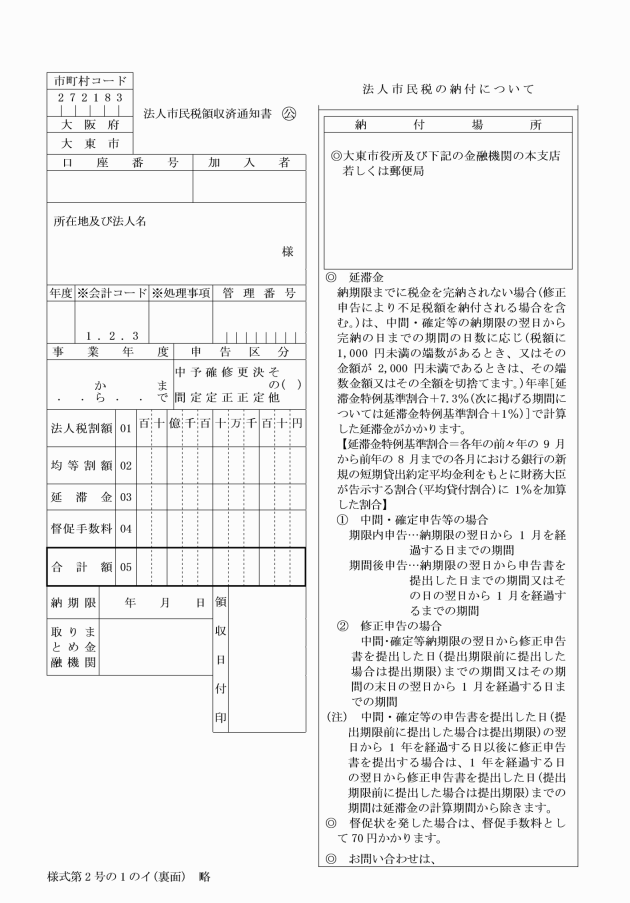

(イ) 法人市民税

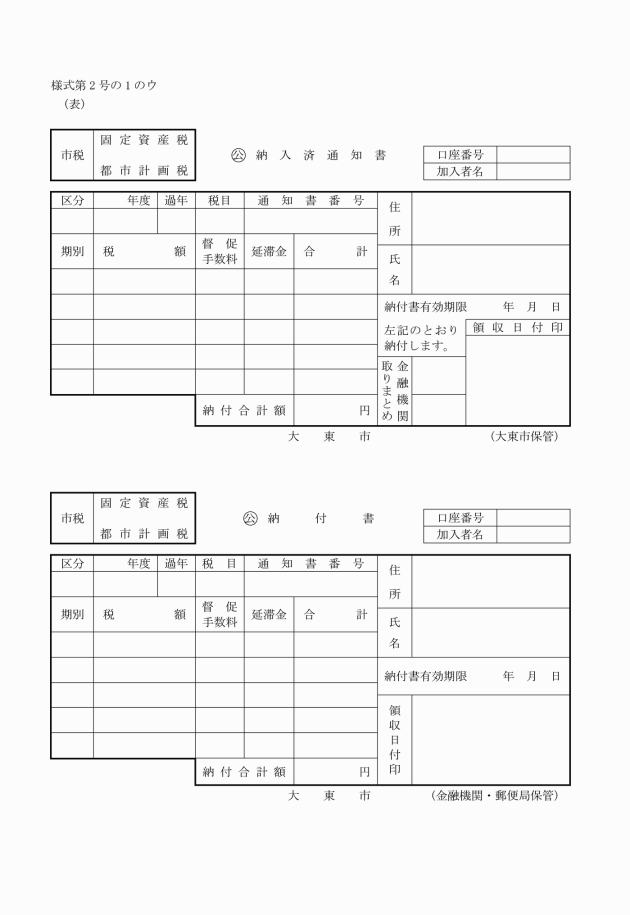

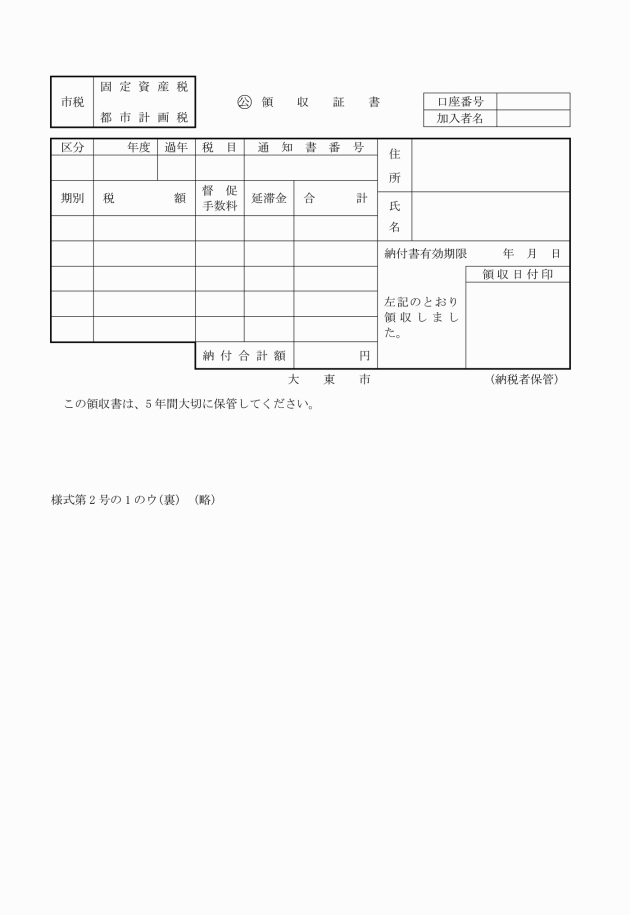

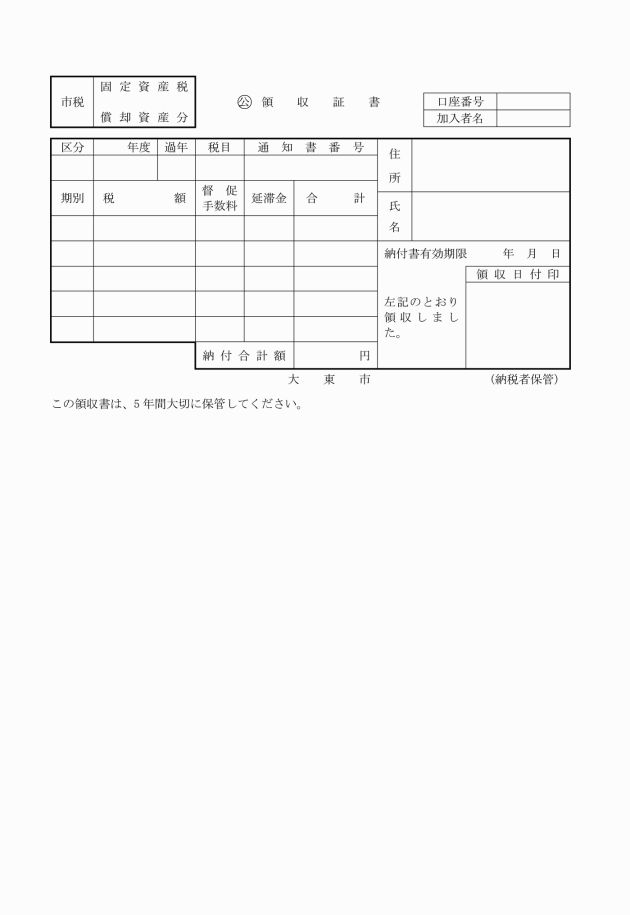

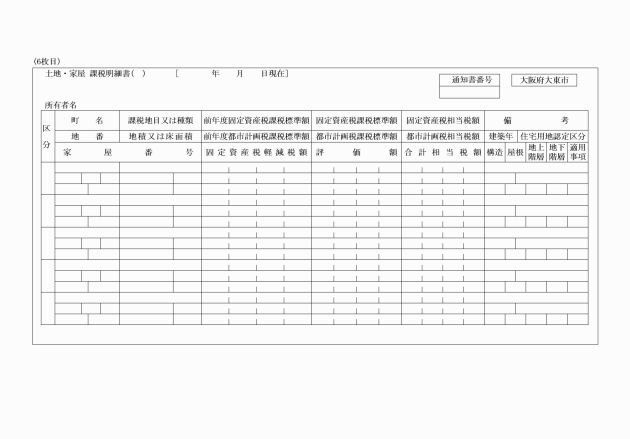

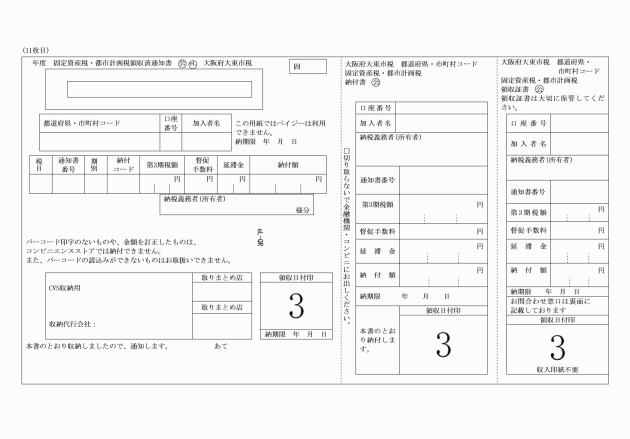

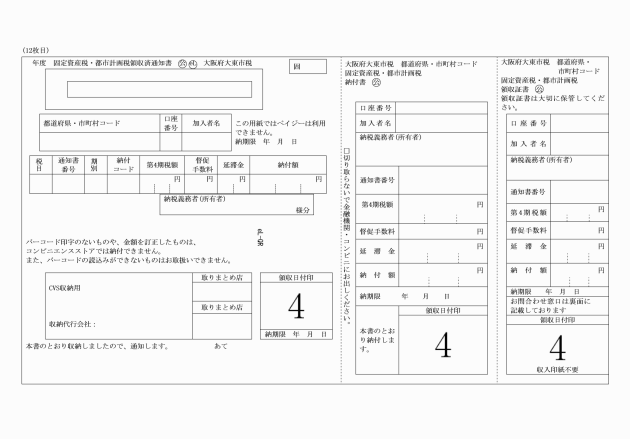

(ウ) 固定資産税(土地・家屋)・都市計画税

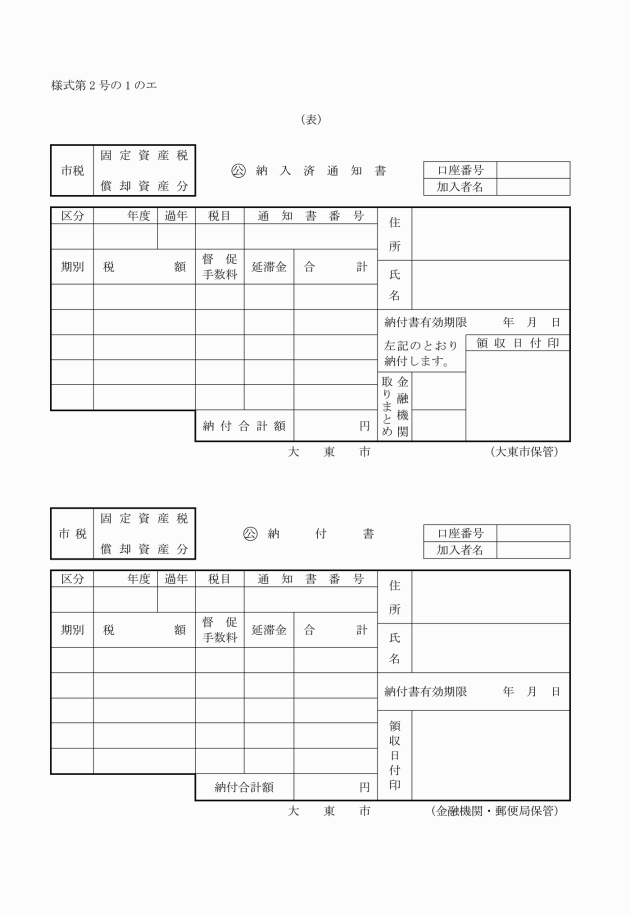

(エ) 固定資産税(償却資産)

(オ) 軽自動車税種別割

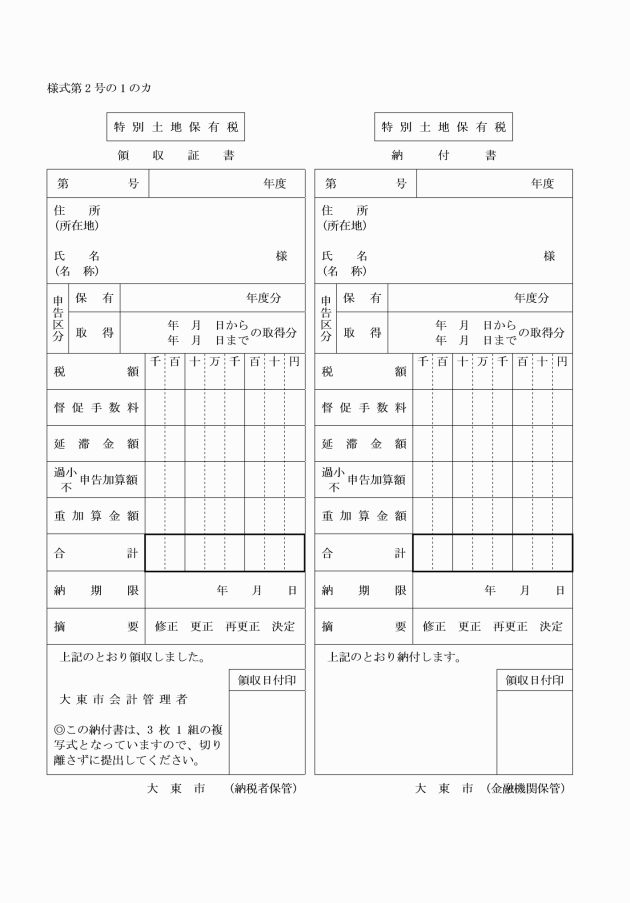

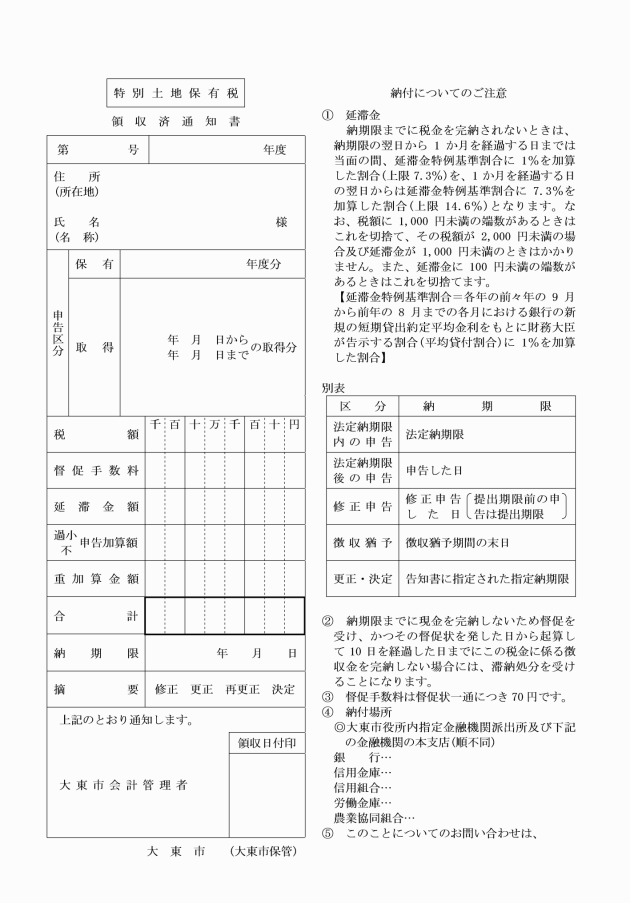

(カ) 特別土地保有税

(キ) 市民税・府民税・森林環境税、固定資産税・都市計画税、軽自動車税種別割

(2) 口座振替用

(ア) 市民税・府民税・森林環境税、固定資産税・都市計画税、軽自動車税種別割

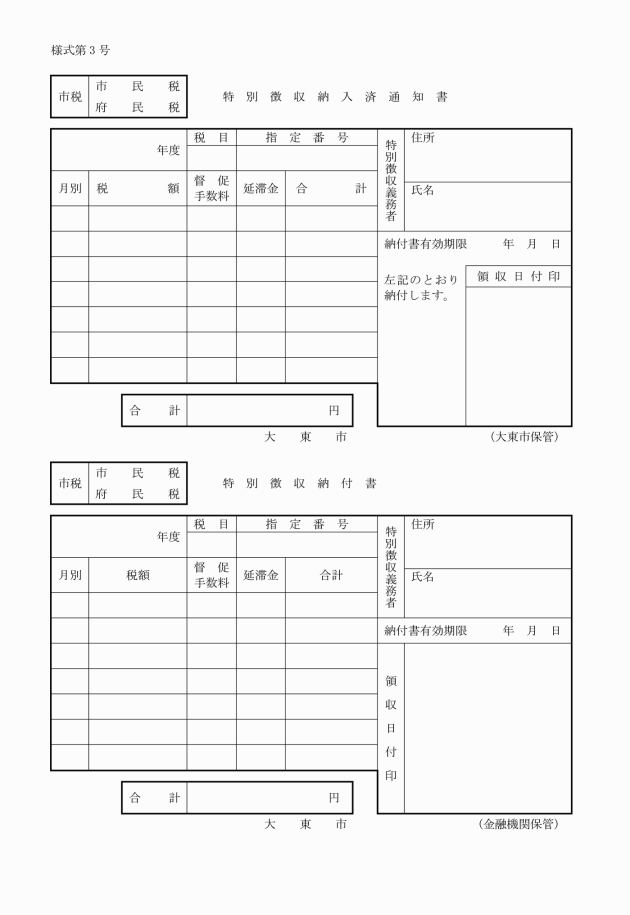

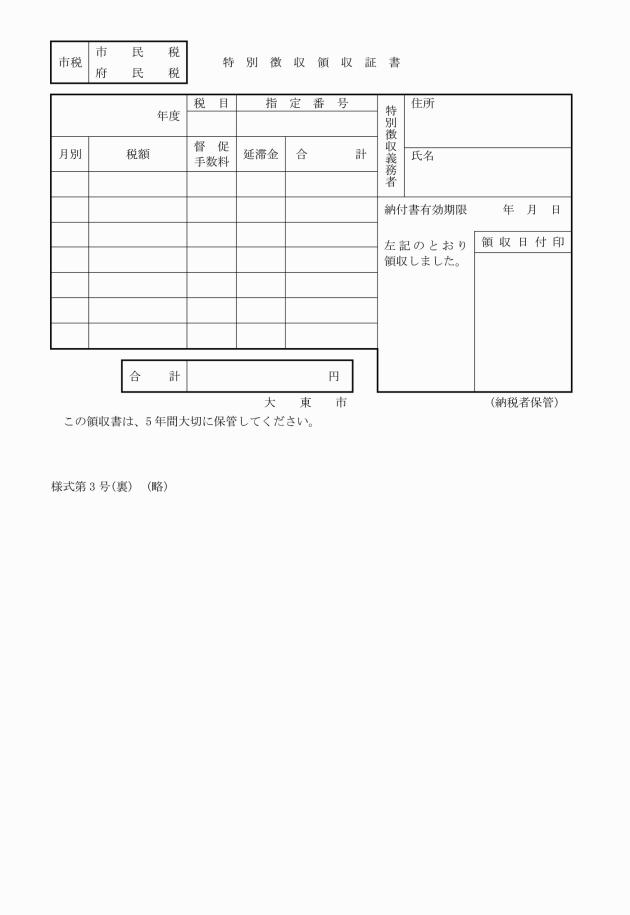

第3号 納入書

(ア) 市・府民税(特別徴収)

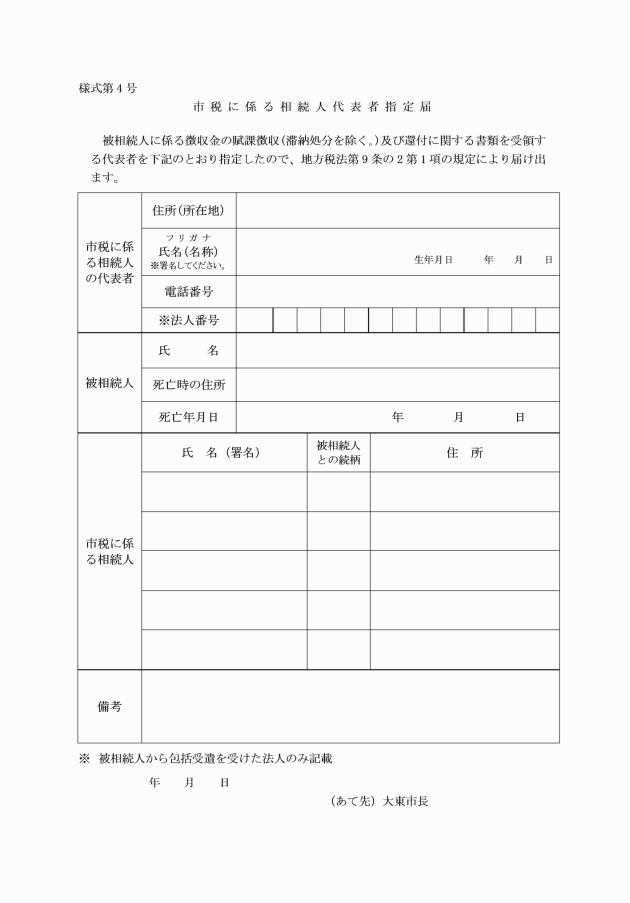

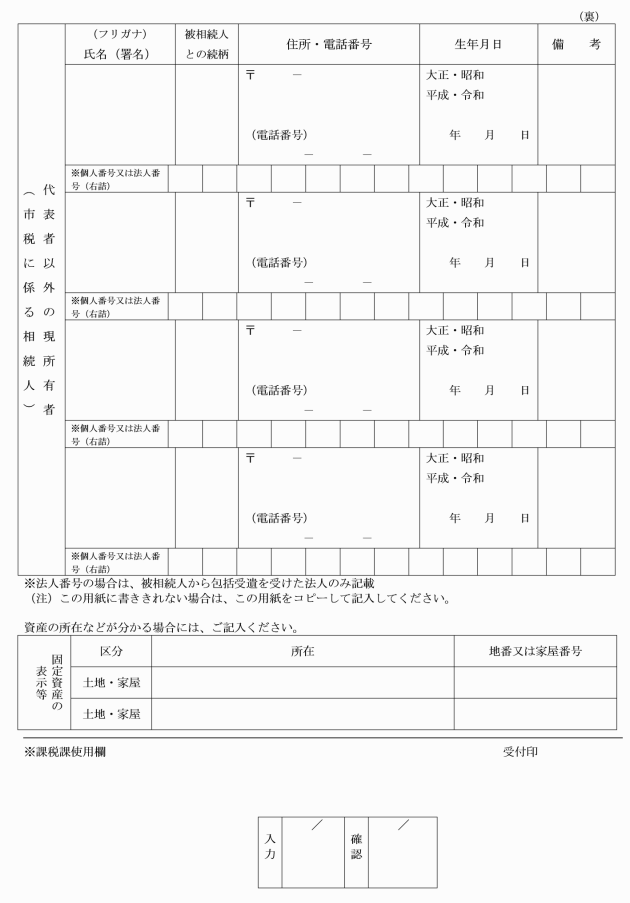

第4号 市税に係る相続人代表者指定届

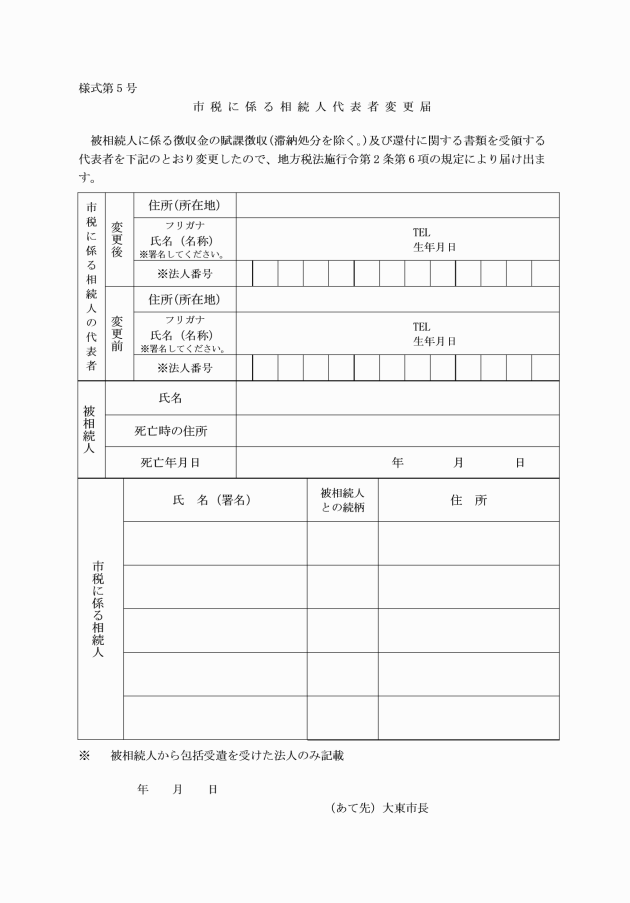

第5号 市税に係る相続人代表者変更届

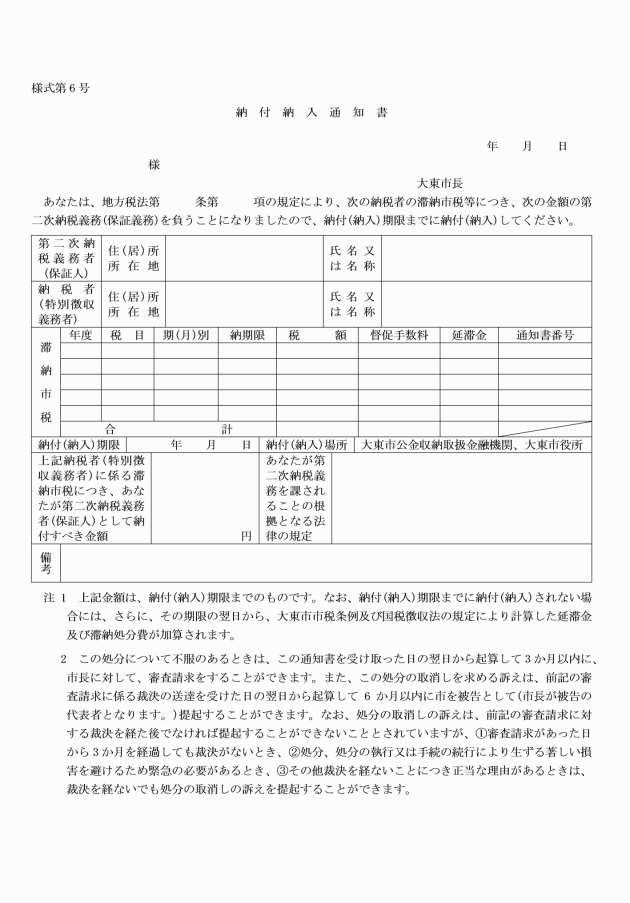

第6号 第2次納税義務者(保証人)に対する納付(納入)通知書

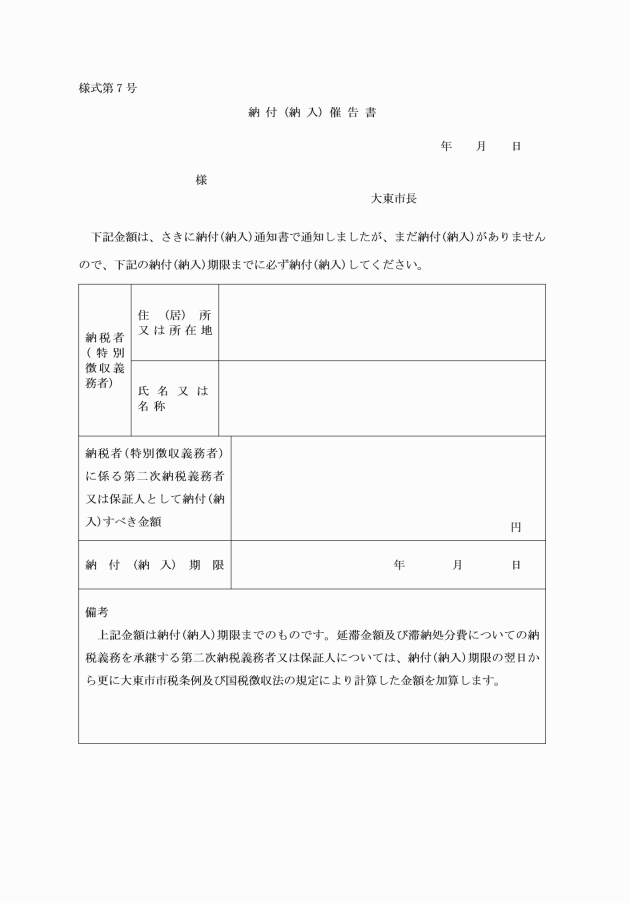

第7号 第2次納税義務者(保証人)に対する納付(納入)催告書

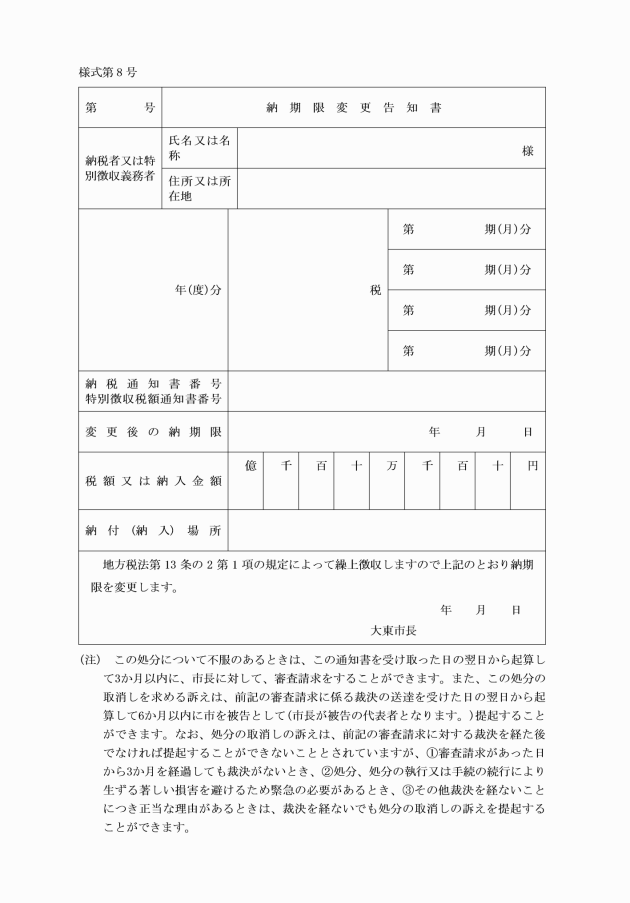

第8号 納期限変更告知書

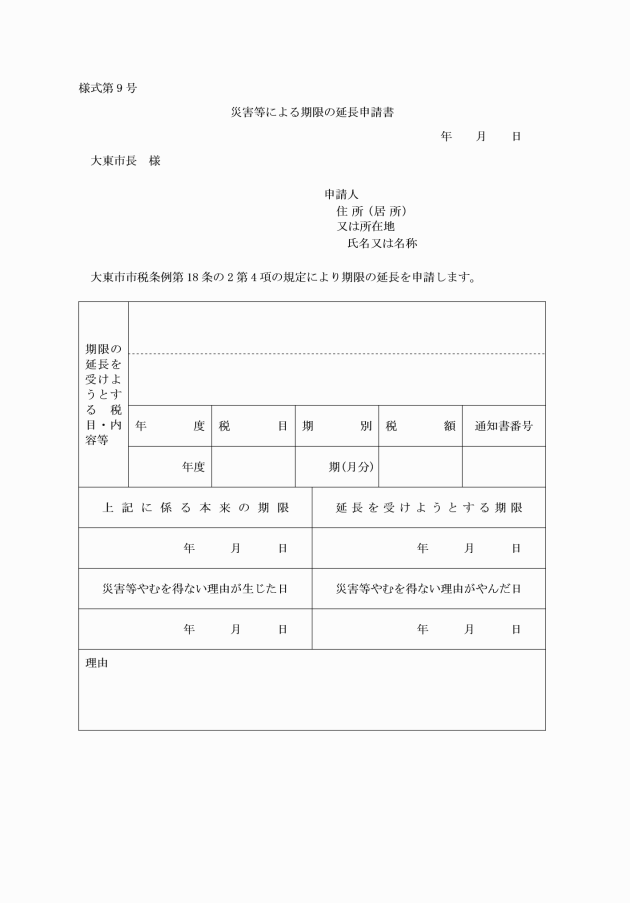

第9号 災害等による期限の延長申請書

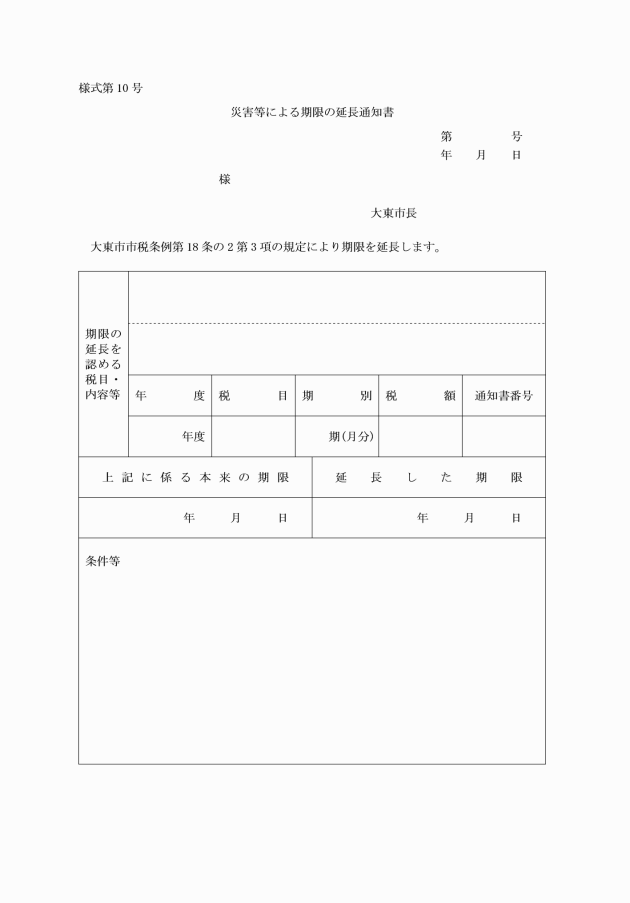

第10号 災害等による期限の延長通知書

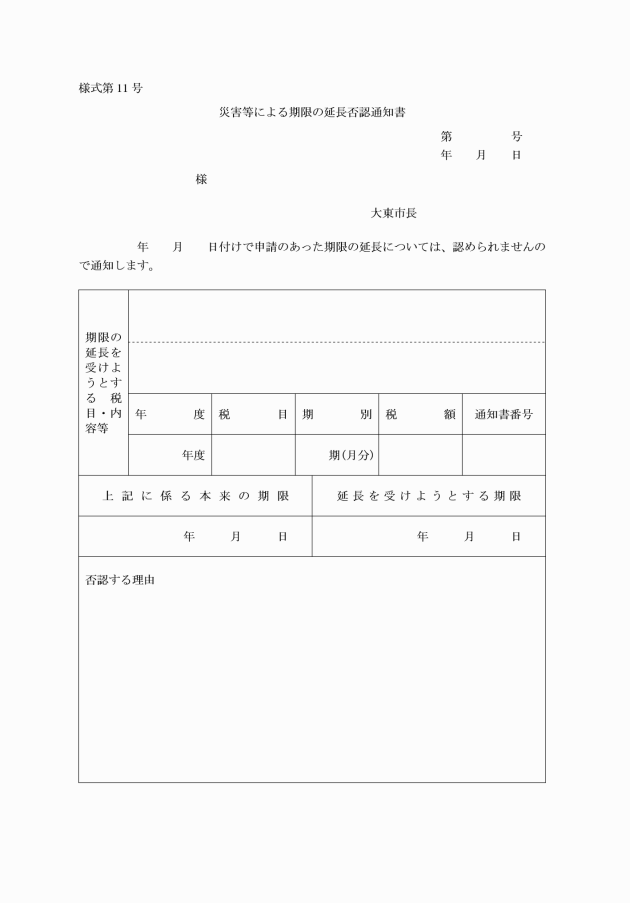

第11号 災害等による期限の延長否認通知書

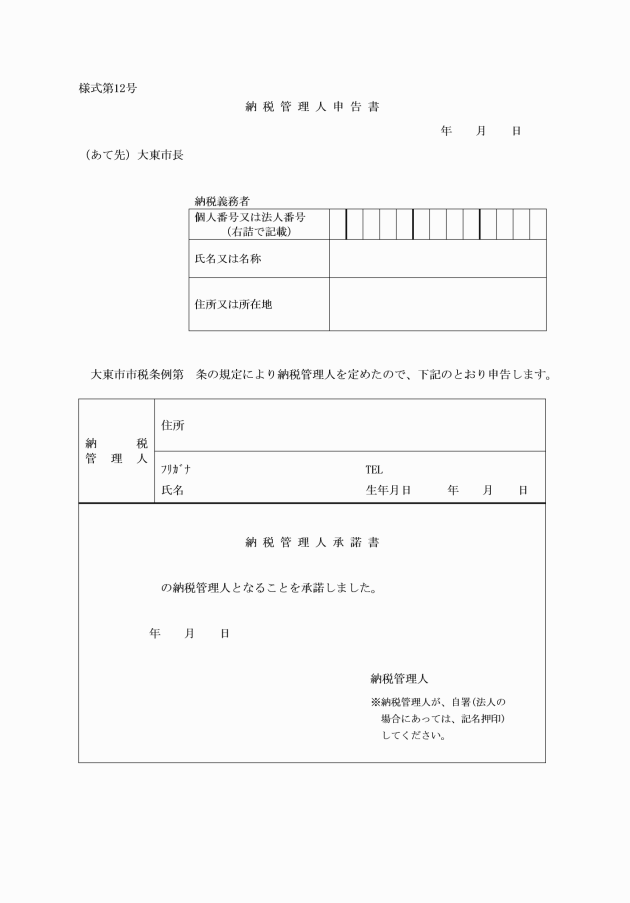

第12号 納税管理人申告書

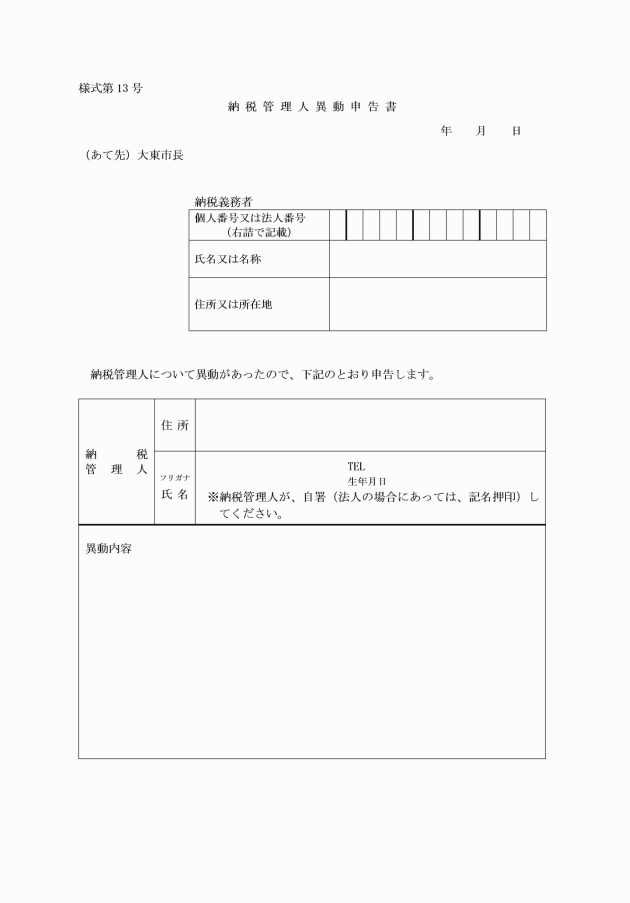

第13号 納税管理人異動申告書

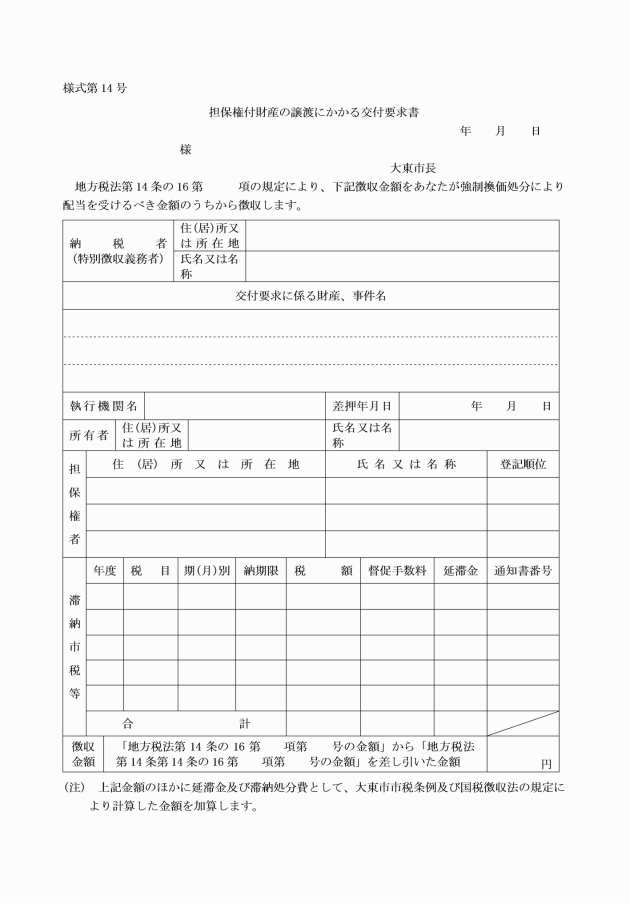

第14号 担保権付財産の譲渡にかかる交付要求書

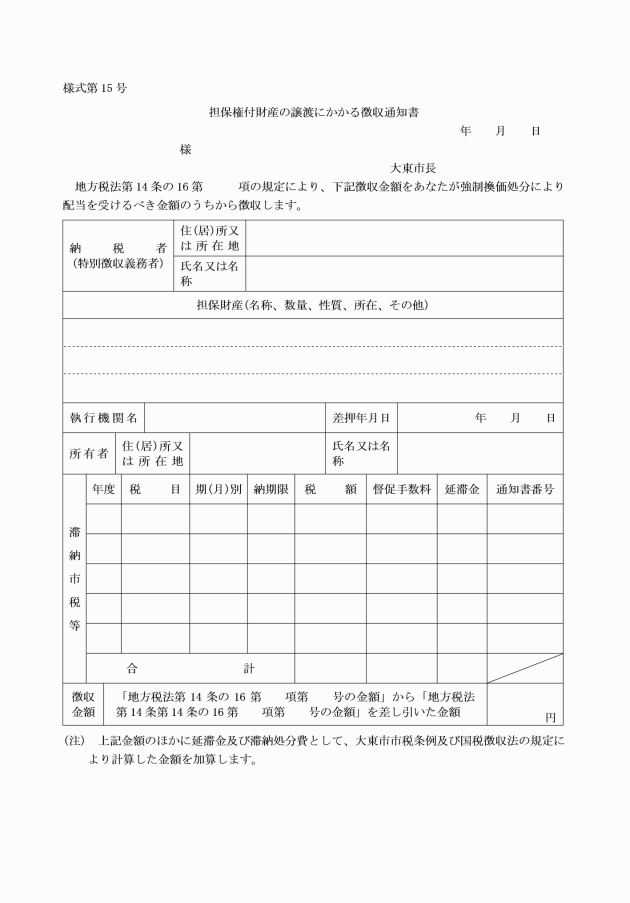

第15号 担保権付財産の譲渡にかかる徴収通知書

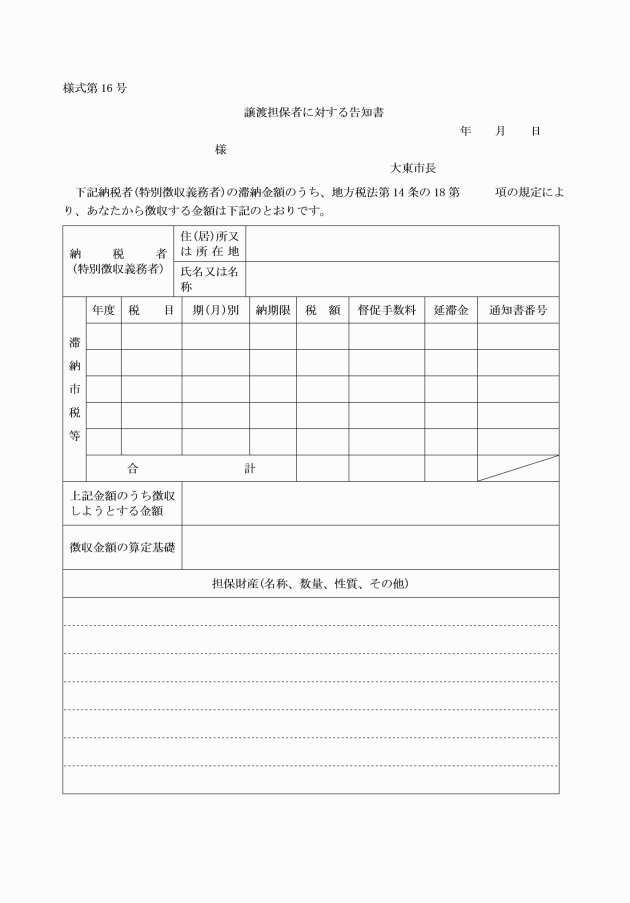

第16号 譲渡担保権者に対する告知書

第17号 徴収猶予申請書

第18号 徴収猶予期間延長申請書

第19号 徴収猶予許可通知書

第20号 徴収猶予不許可通知書

第21号 徴収猶予期間延長許可通知書

第22号 徴収猶予取消通知書

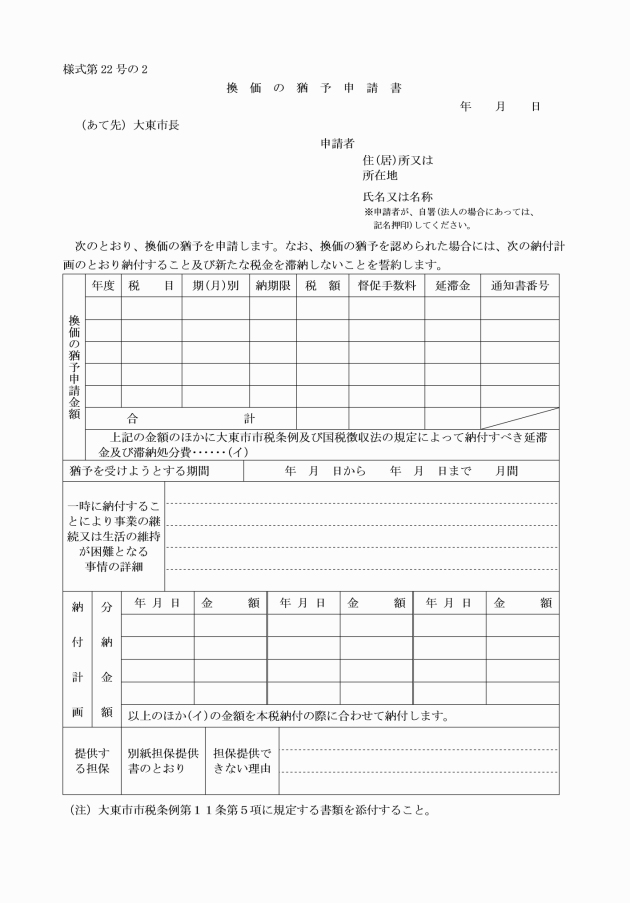

第22号の2 換価の猶予申請書

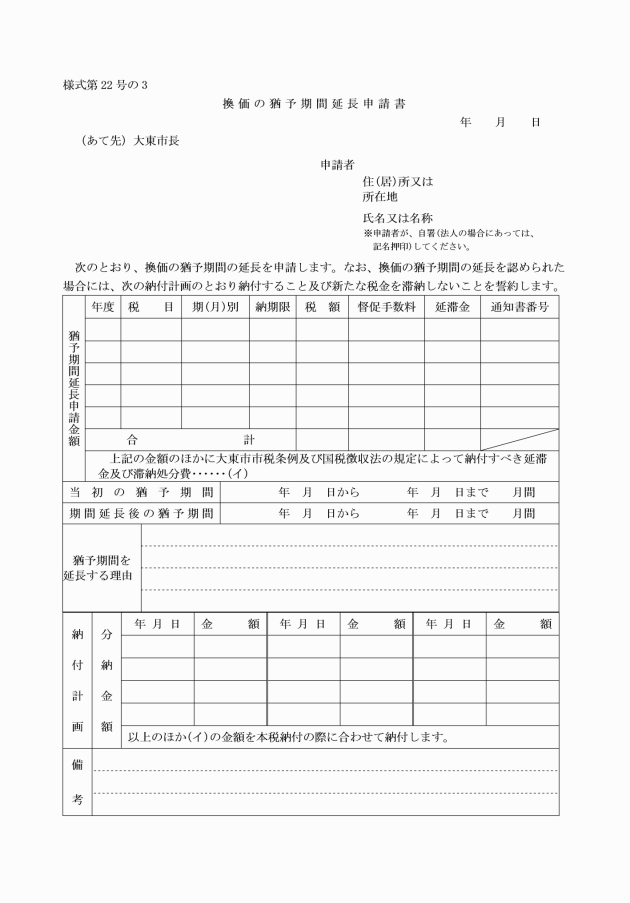

第22号の3 換価の猶予期間延長申請書

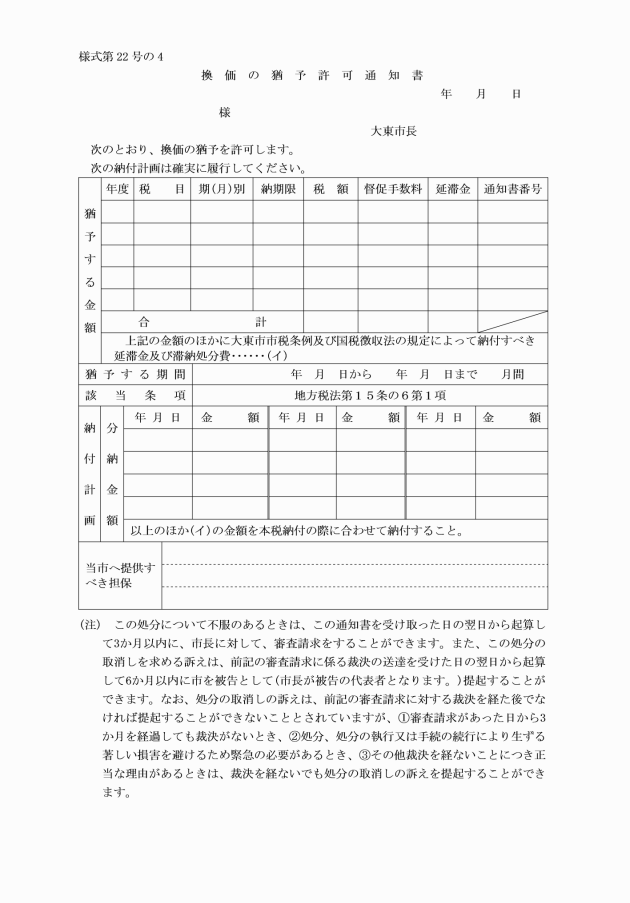

第22号の4 換価の猶予許可通知書

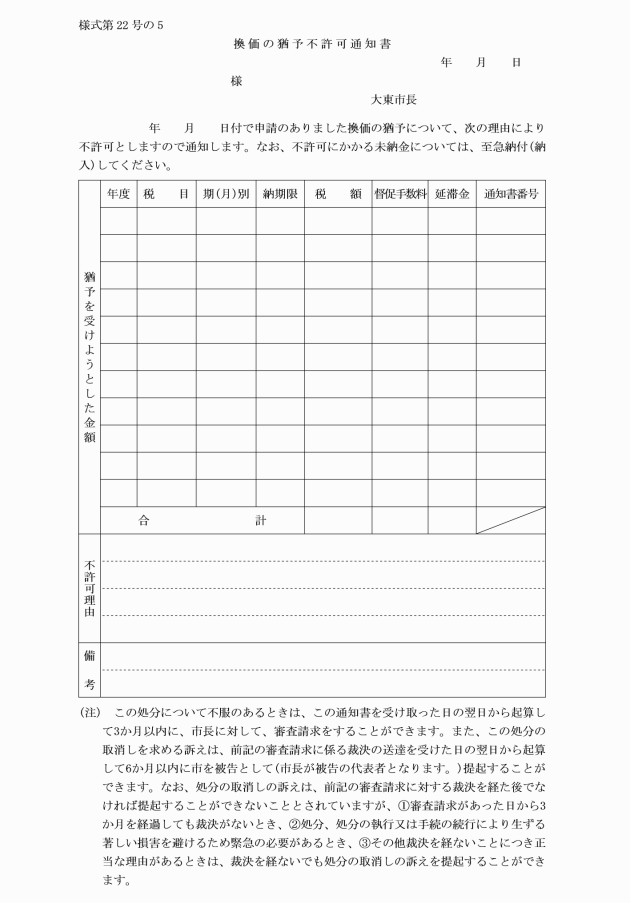

第22号の5 換価の猶予不許可通知書

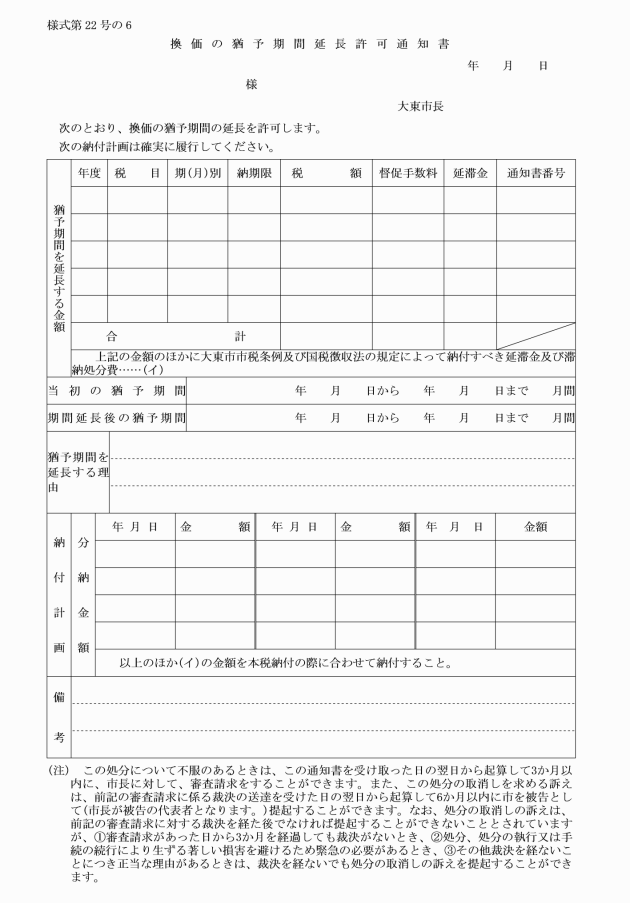

第22号の6 換価の猶予期間延長許可通知書

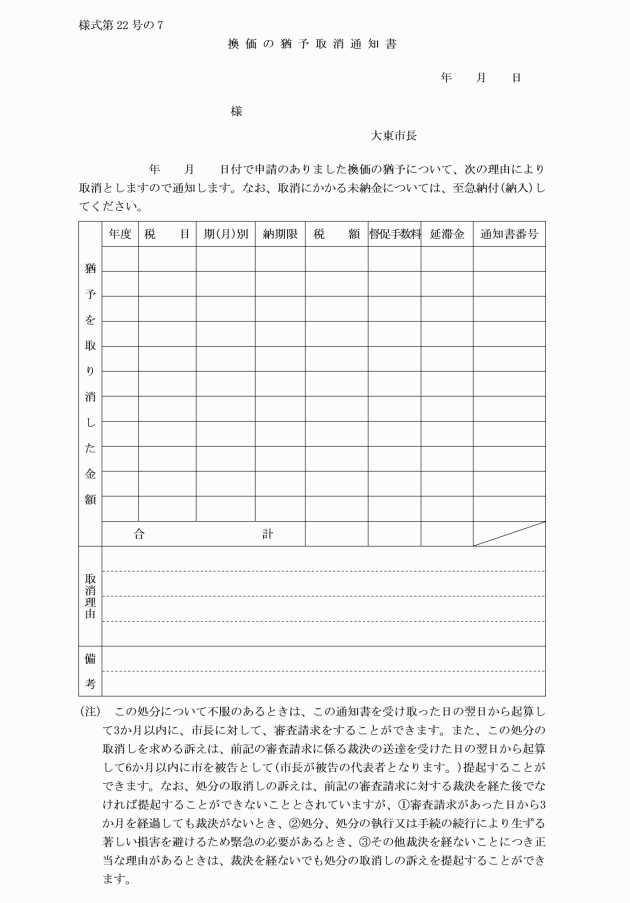

第22号の7 換価の猶予取消通知書

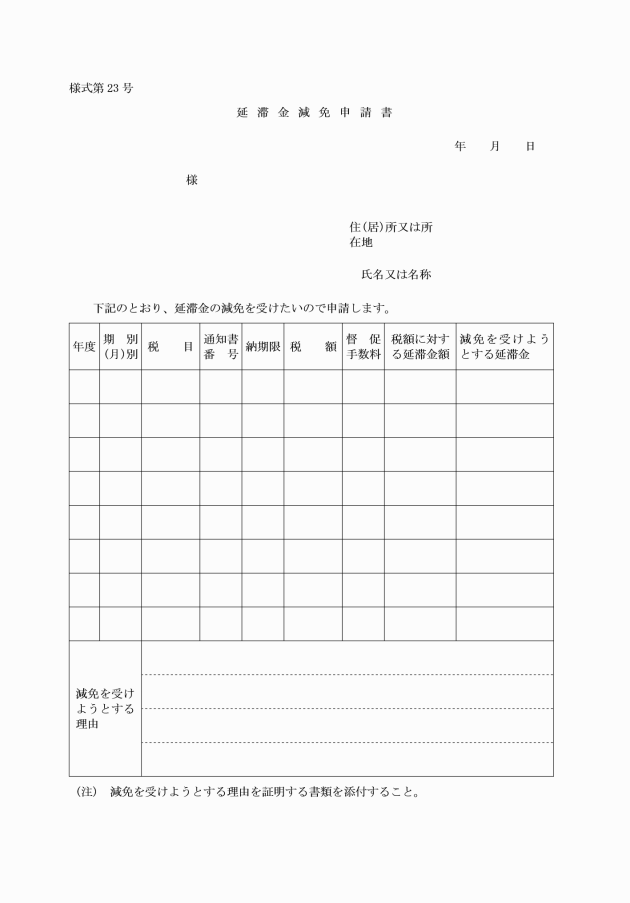

第23号 延滞金減免申請書

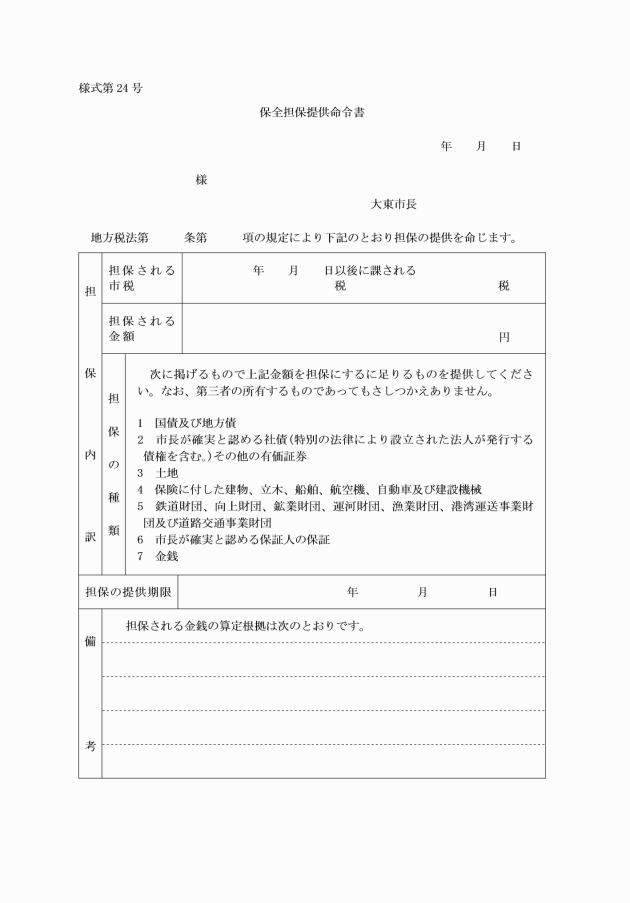

第24号 保全担保提供命令書

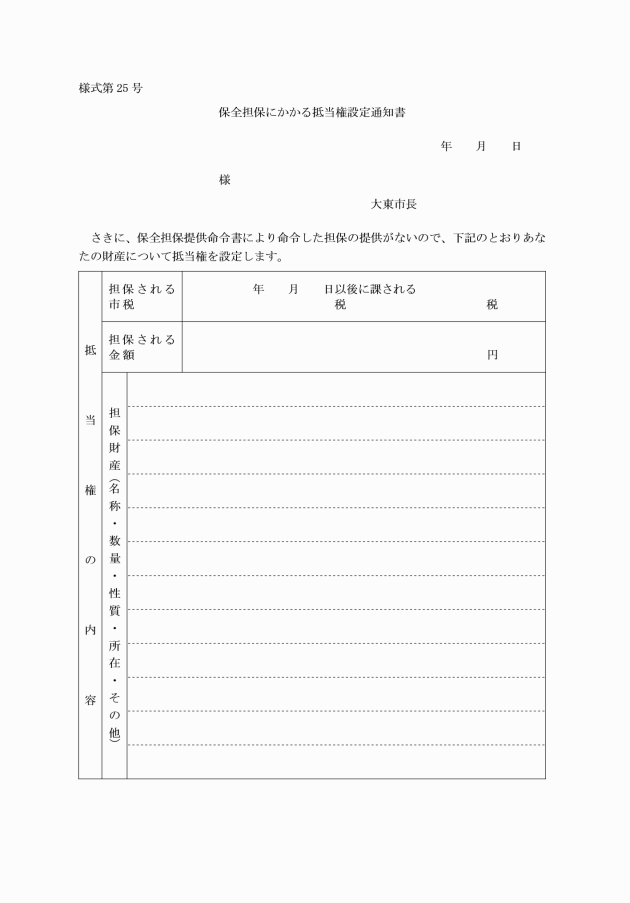

第25号 保全担保にかかる抵当権設定通知書

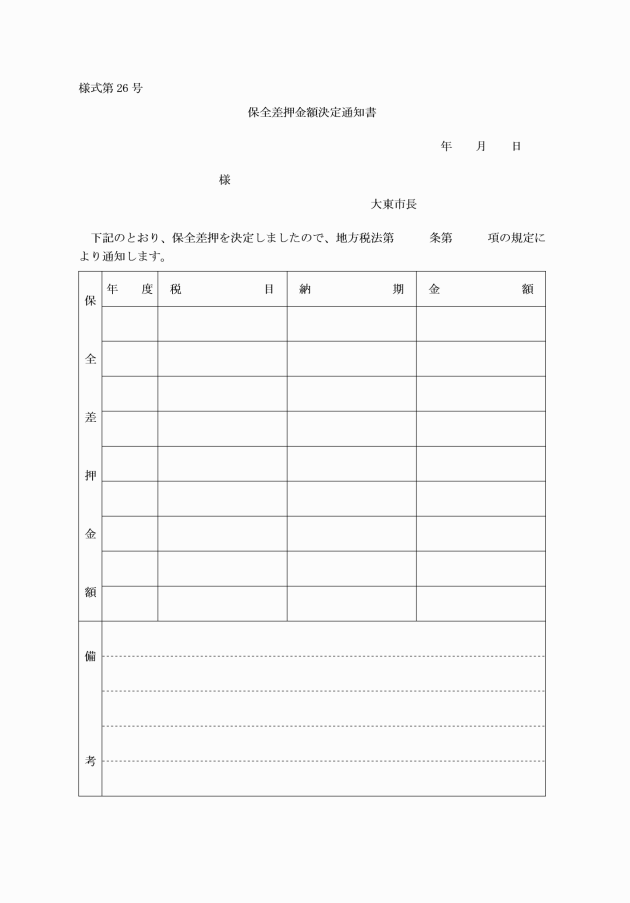

第26号 保全差押金額決定通知書

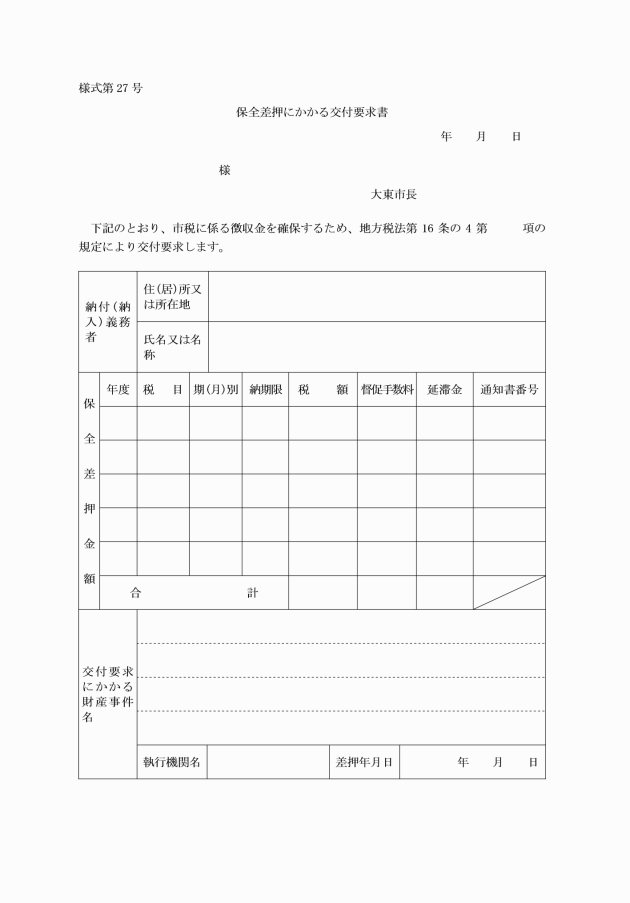

第27号 保全差押にかかる交付要求書

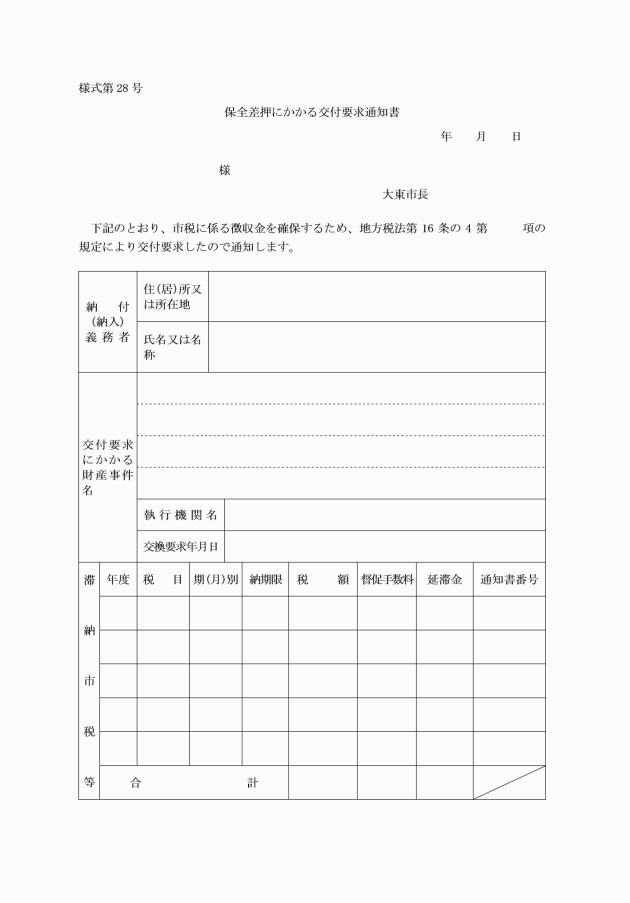

第28号 保全差押にかかる交付要求通知書

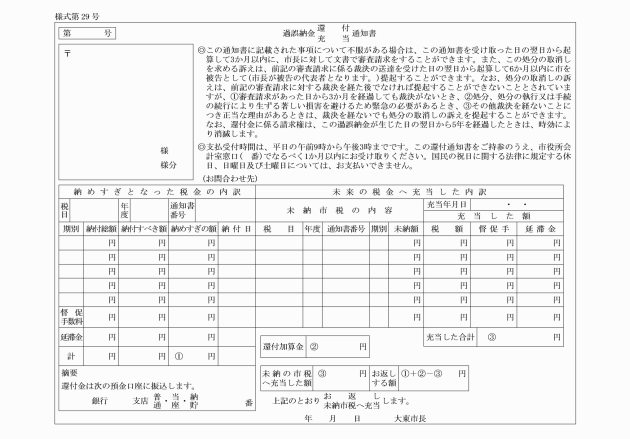

第29号 過誤納金還付・充当通知書

第30号 市税証明交付申請書

第30号の2 削除

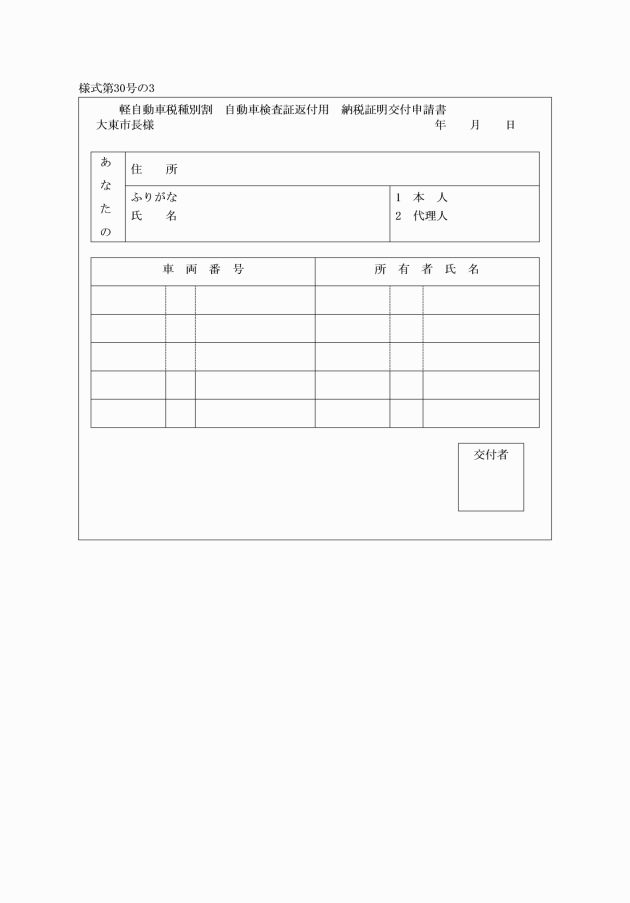

第30号の3 軽自動車税種別割自動車検査証返付用納税証明交付申請書

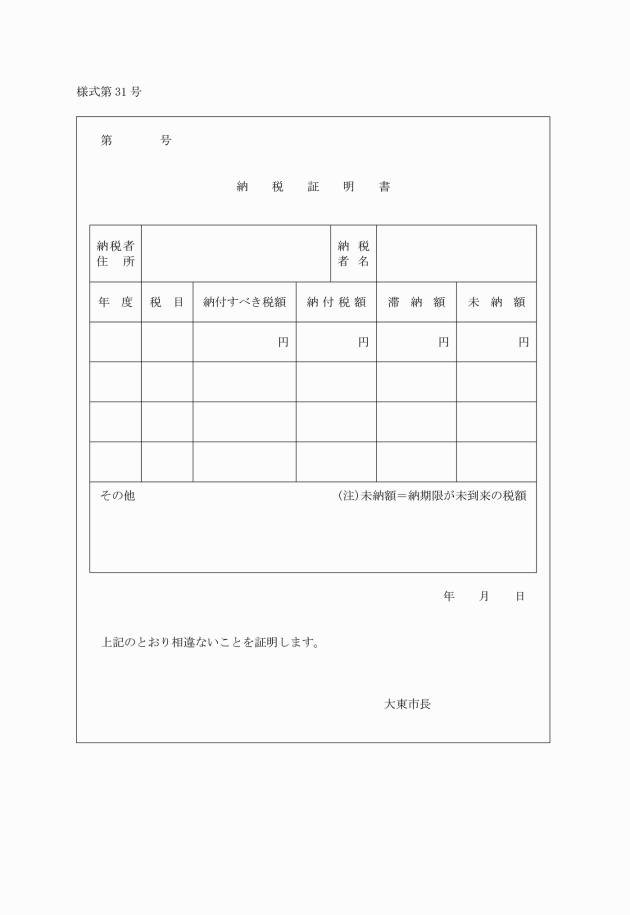

第31号 納税証明書

第31号の2 固定資産課税台帳記載事項証明書(価格有公課証明)

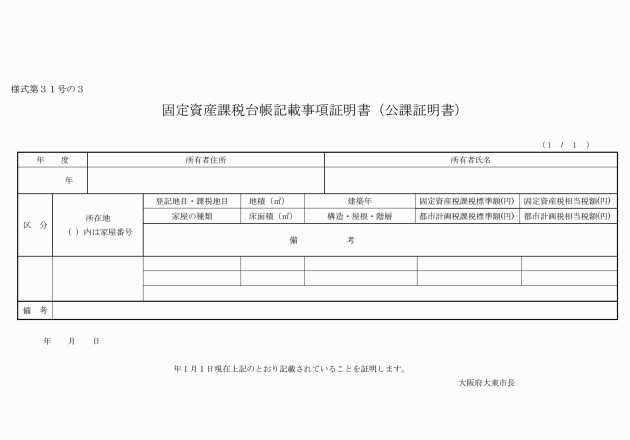

第31号の3 固定資産課税台帳記載事項証明書(価格無公課証明)

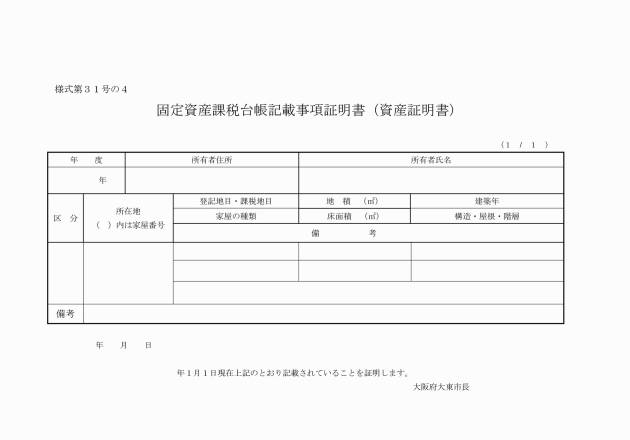

第31号の4 固定資産課税台帳記載事項証明書(資産証明)

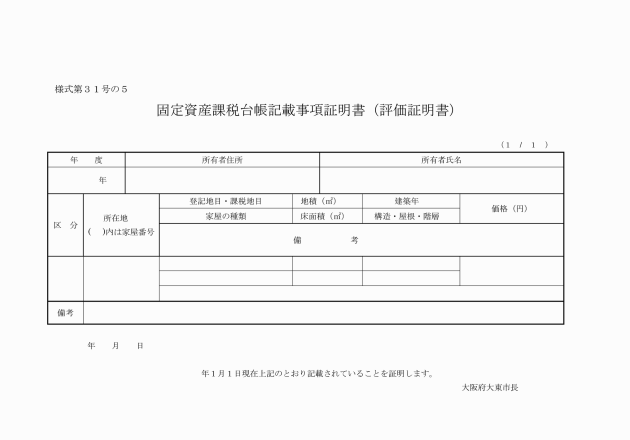

第31号の5 固定資産課税台帳記載事項証明書(評価証明)

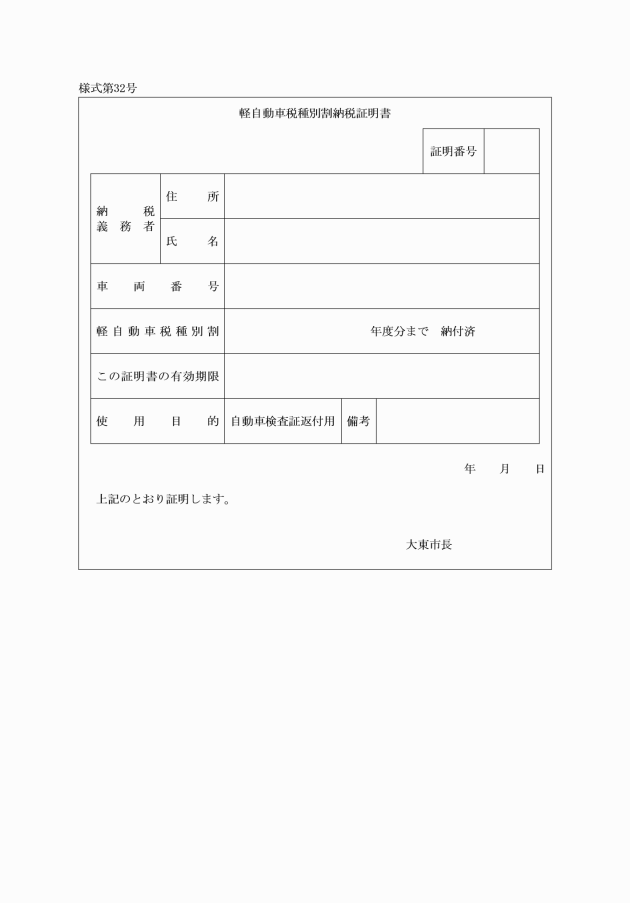

第32号 軽自動車税種別割納税証明書

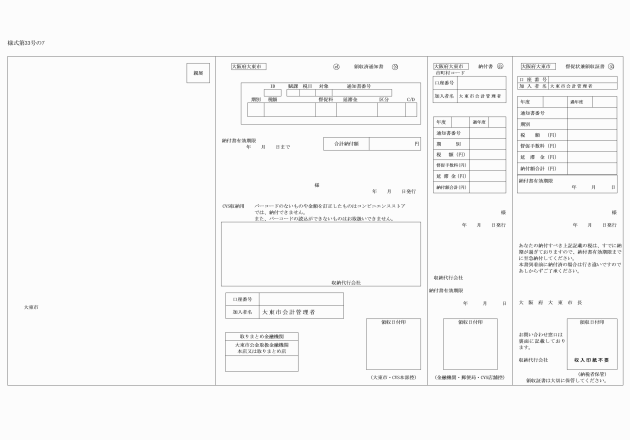

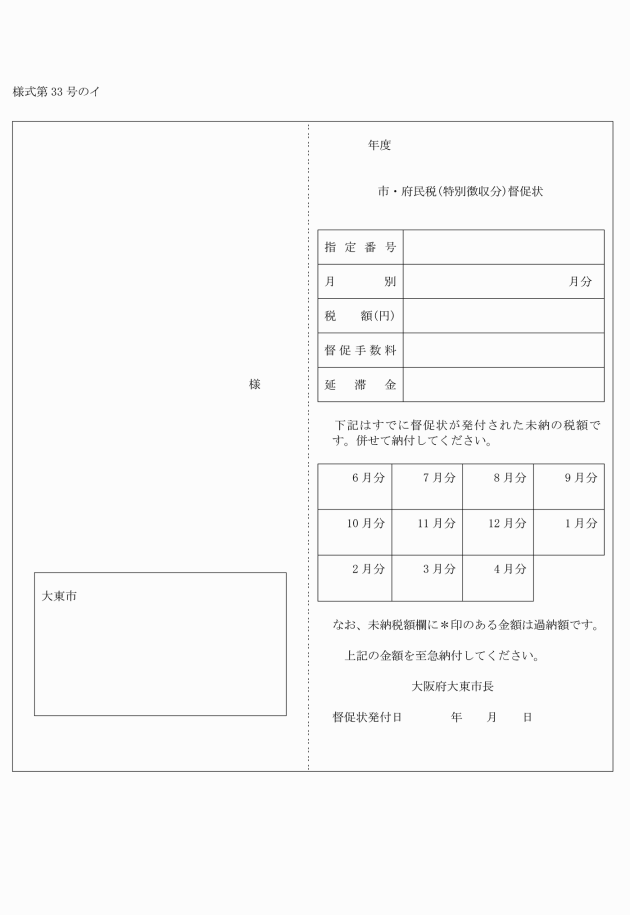

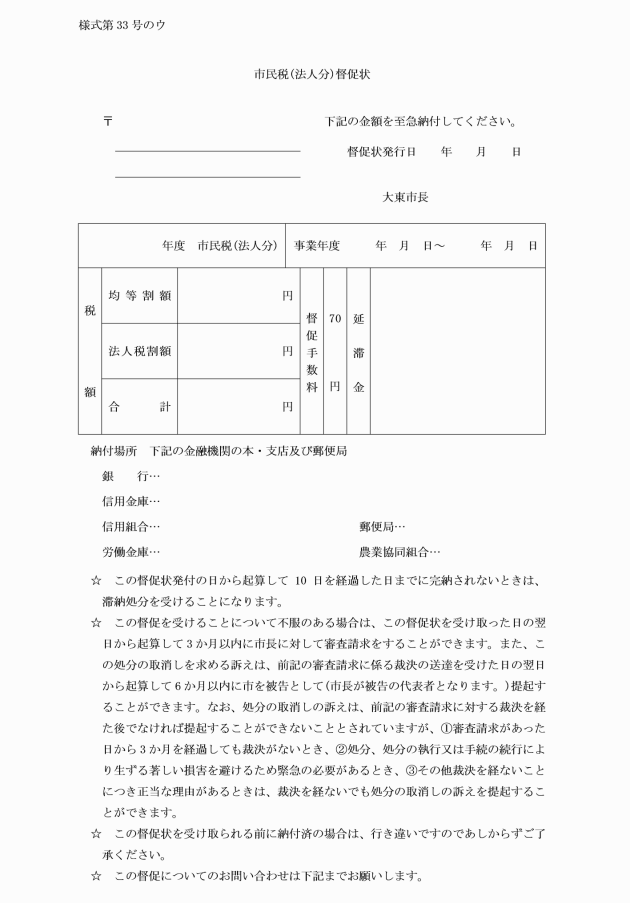

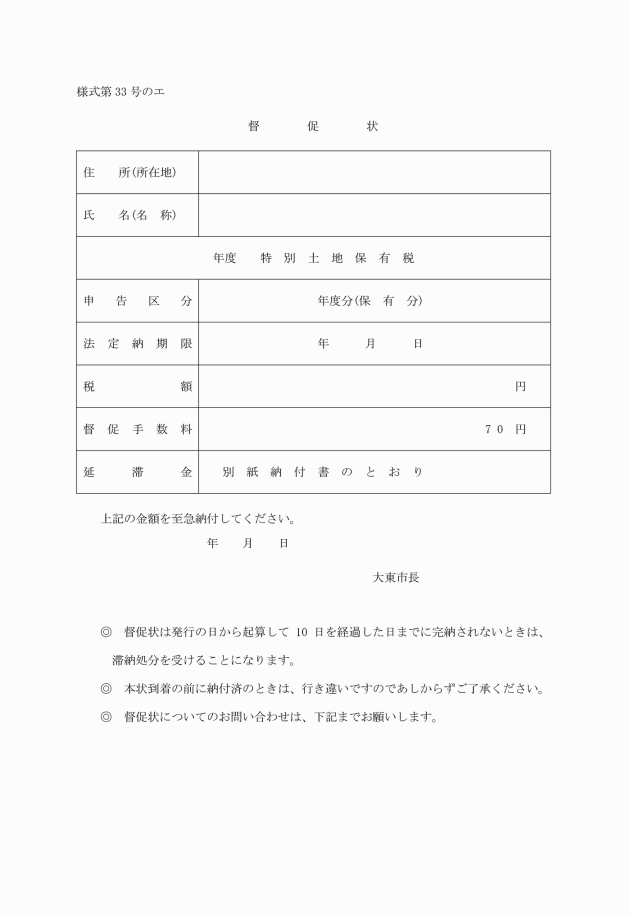

第33号 督促状

(ア) 市民税・府民税・森林環境税、固定資産税・都市計画税、軽自動車税種別割

(イ) 市・府民税(特別徴収)

(ウ) 法人市民税

(エ) 特別土地保有税

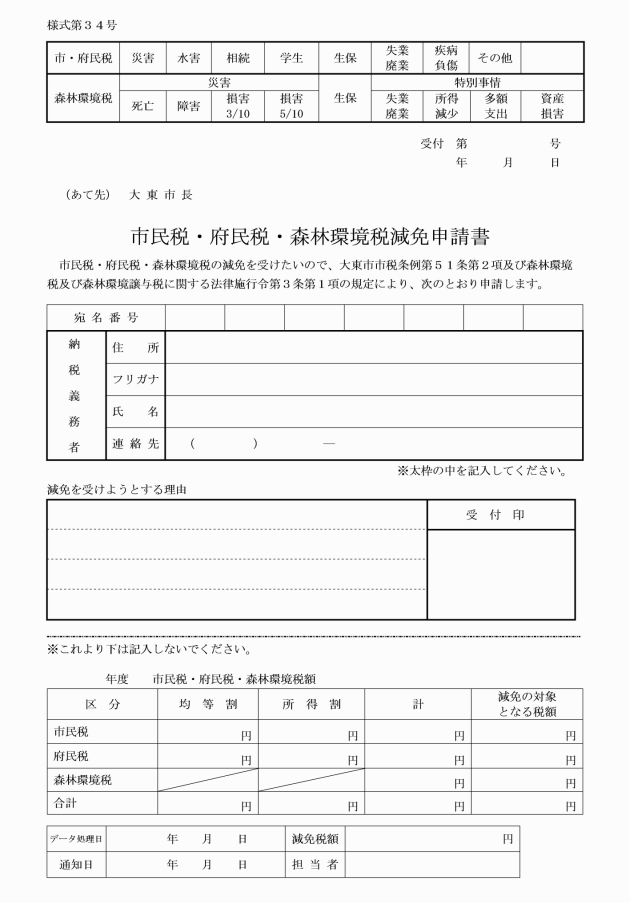

第34号 市民税・府民税・森林環境税減免申請書

第35号 固定資産税減免申請書

第36号 軽自動車税種別割減免申請書(公益等用)

第36号の2 軽自動車税種別割減免申請書(構造用)

第37号 軽自動車税種別割減免申請書(身体障害者等用)

第38号 法人市民税減免申請書

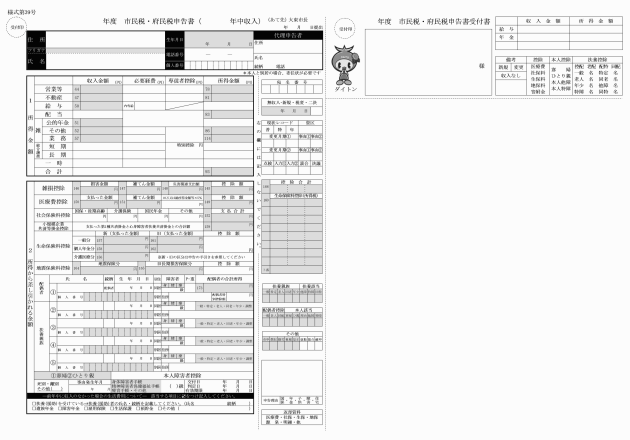

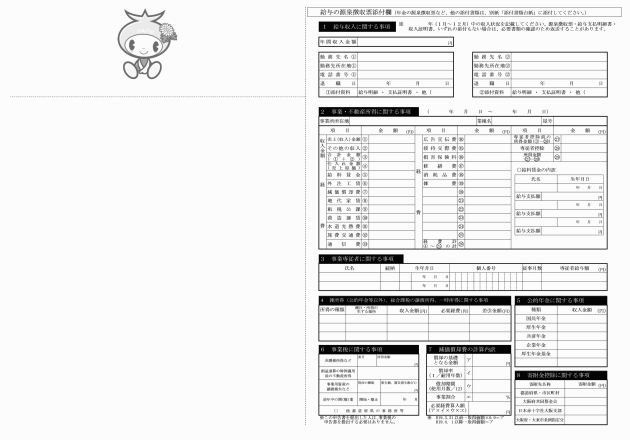

第39号 市民税・府民税申告書

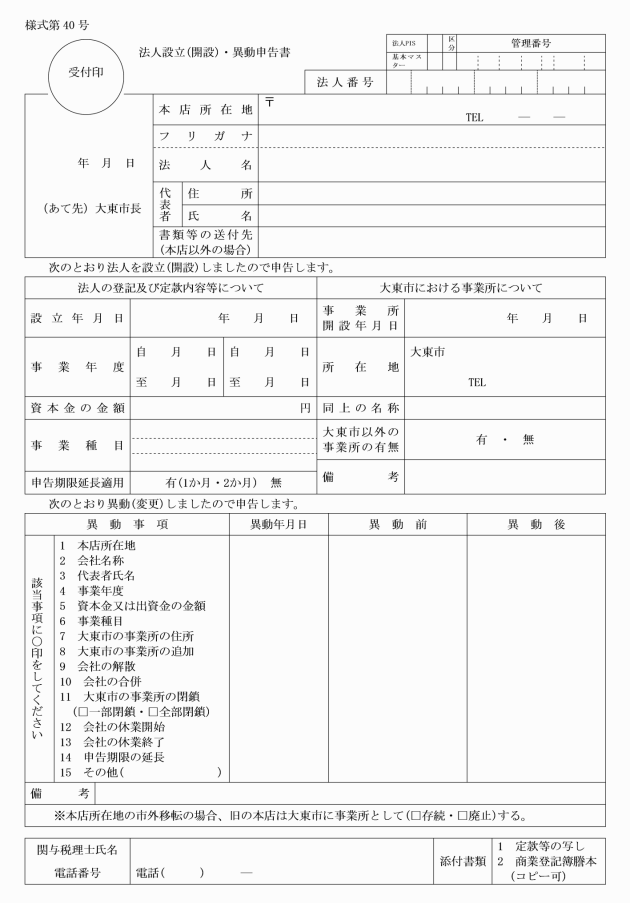

第40号 法人設立(開設)・異動申告書

第41号 削除

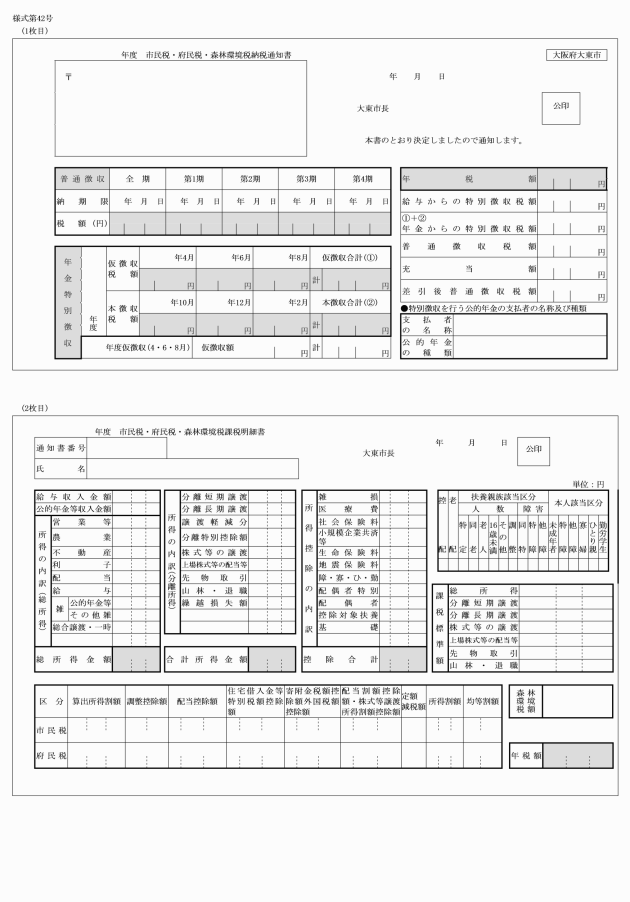

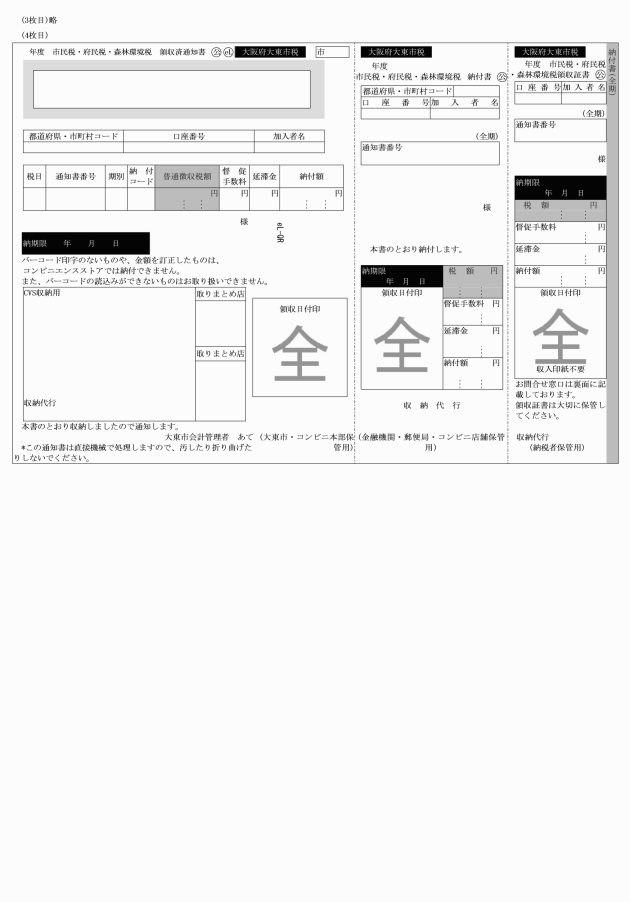

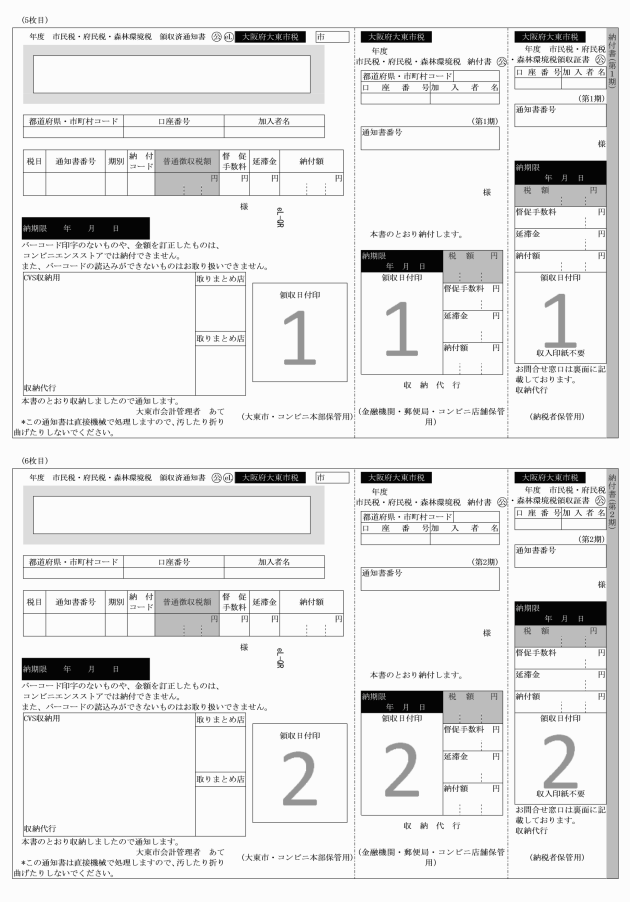

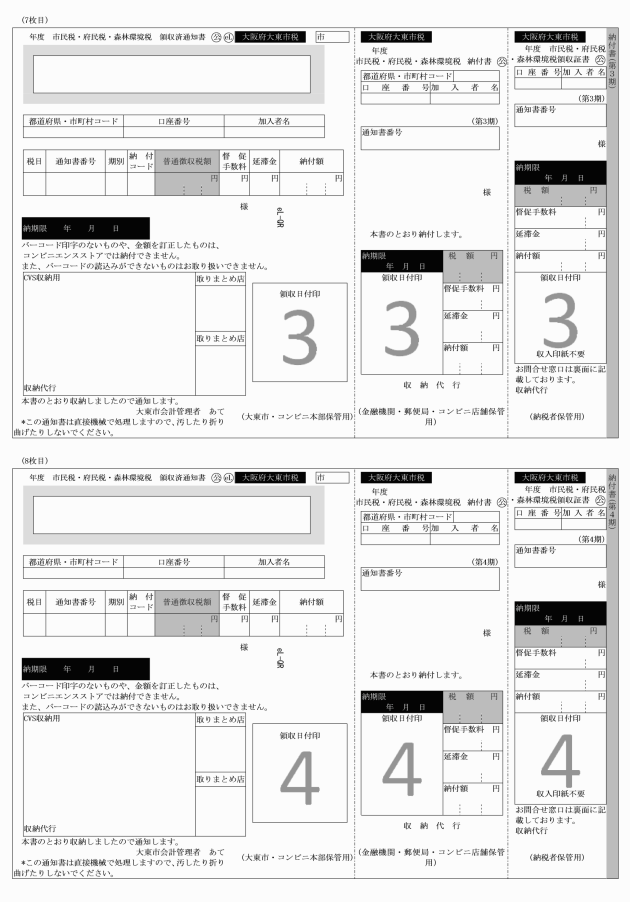

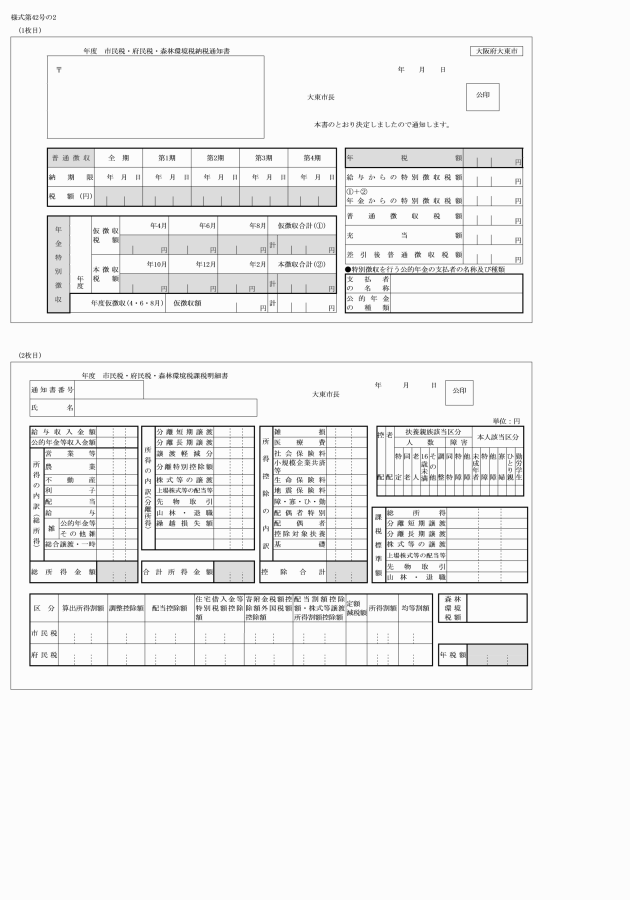

第42号 市民税・府民税・森林環境税納税通知書

第42号の2 市民税・府民税・森林環境税納税通知書(口座振替用)

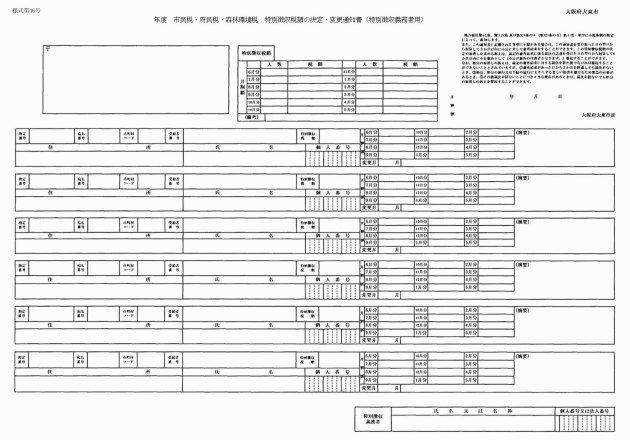

第43号 市民税・府民税・森林環境税 徴収税額の変更通知書

第44号 削除

第45号 削除

第46号 市民税・府民税・森林環境税特別徴収税額の決定・変更通知書(特別徴収義務者用)

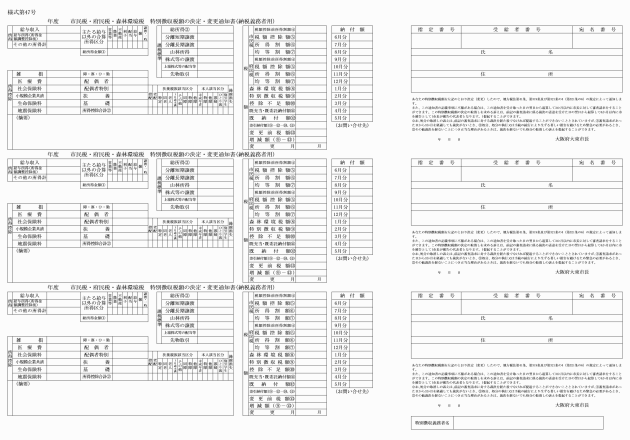

第47号 市民税・府民税・森林環境税特別徴収税額の決定・変更通知書(納税義務者用)

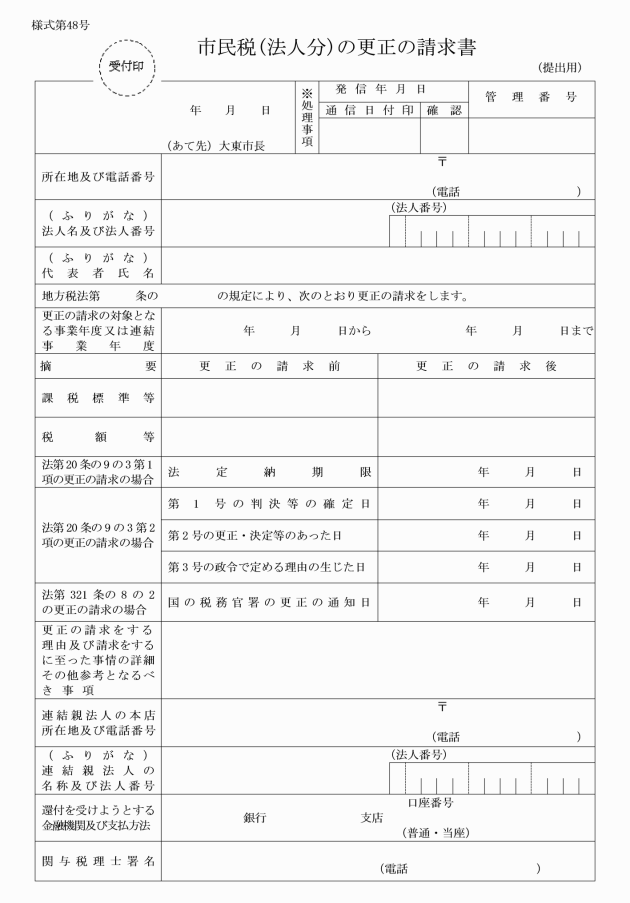

第48号 市民税(法人分)の更正の請求書

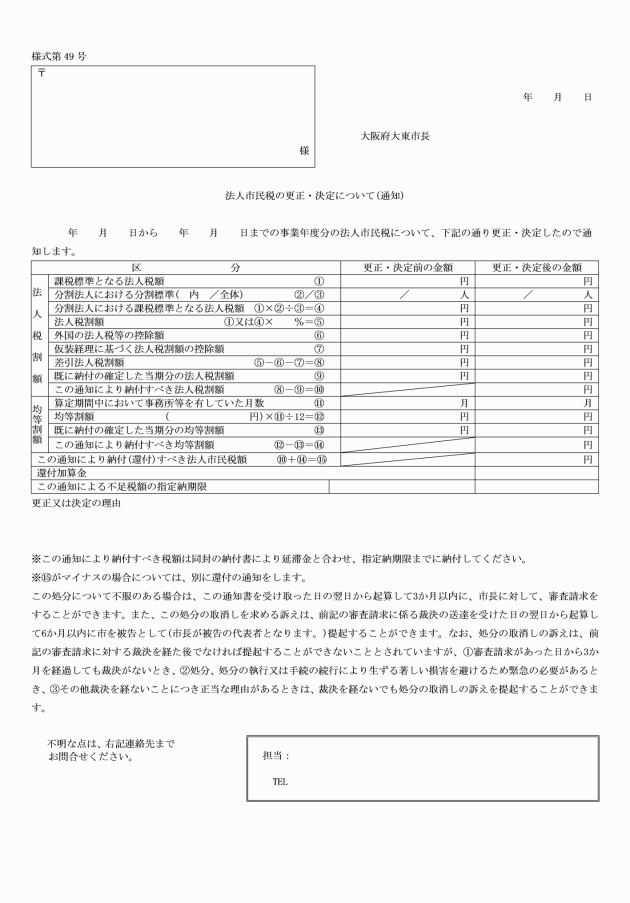

第49号 市民税(法人分)更正・決定通知書

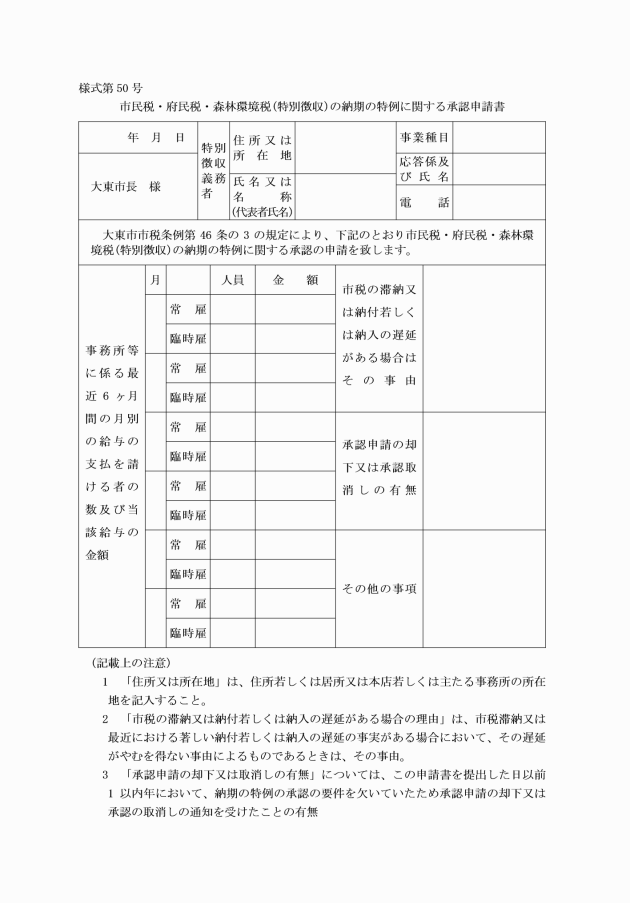

第50号 市民税・府民税・森林環境税(特別徴収)の納期の特例に関する承認申請書

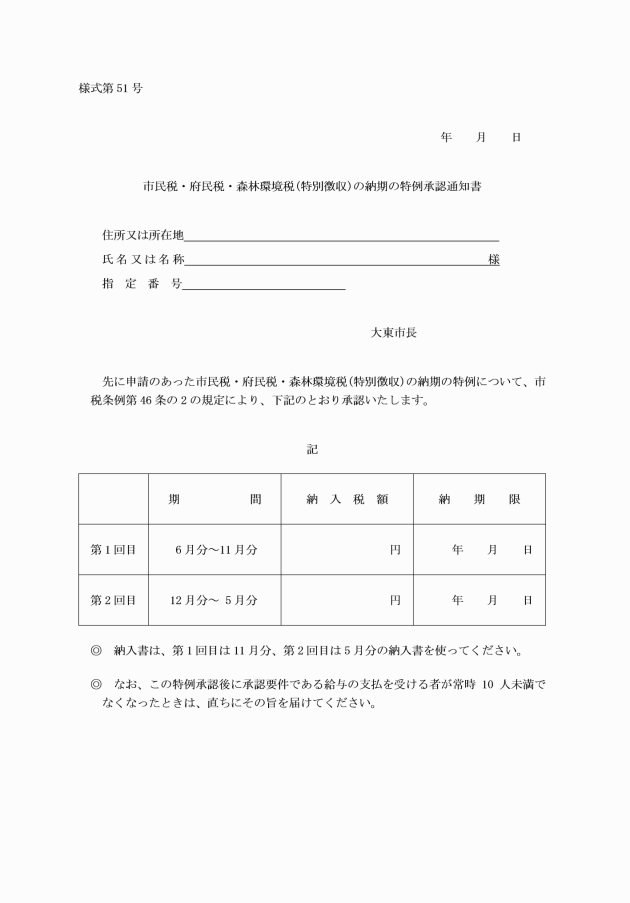

第51号 市民税・府民税・森林環境税(特別徴収)の納期の特例承認通知書

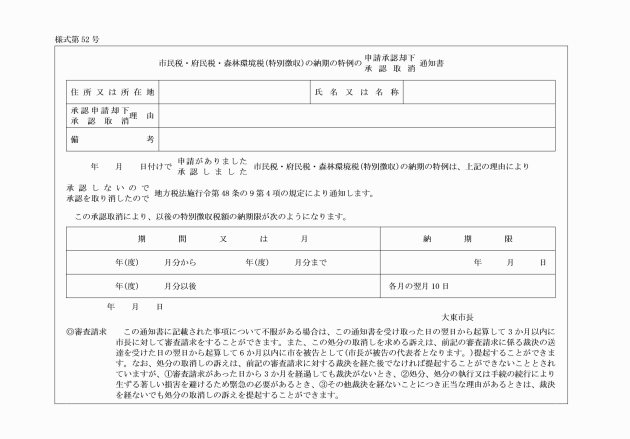

第52号 市民税・府民税・森林環境税(特別徴収)の納期の特例の申請承認却下・承認取消通知書

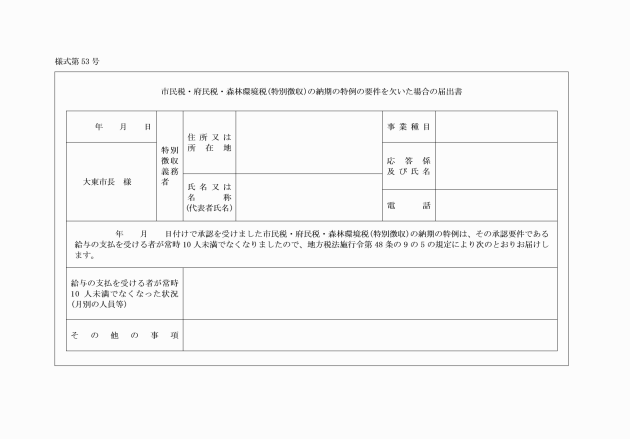

第53号 市民税・府民税・森林環境税(特別徴収)の納期の特例の要件を欠いた場合の届出書

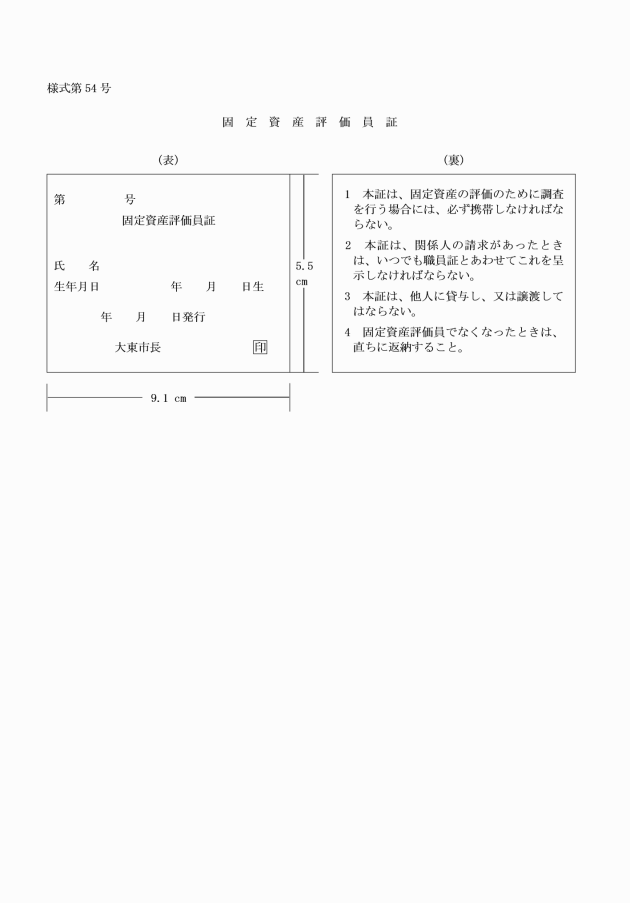

第54号 固定資産評価員証

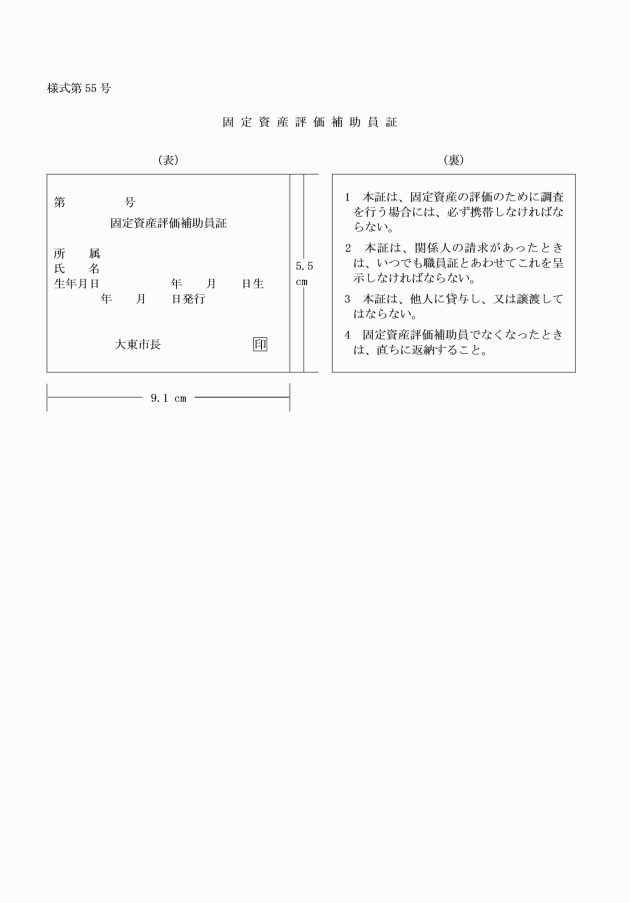

第55号 固定資産評価補助員証

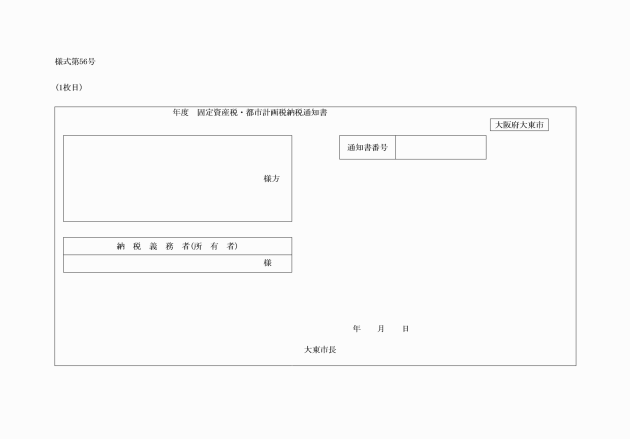

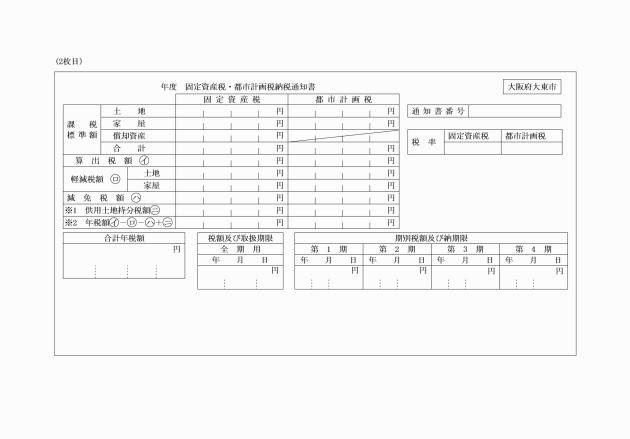

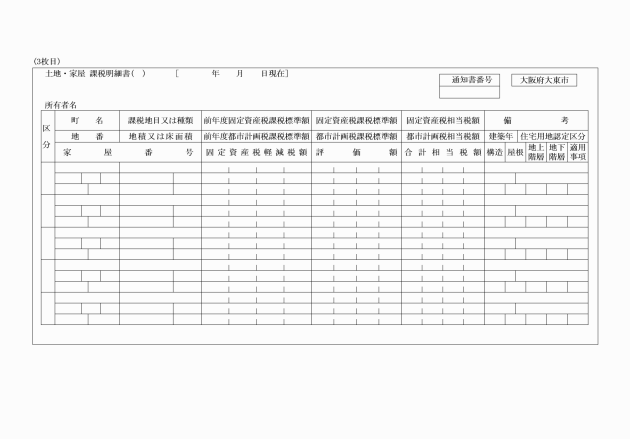

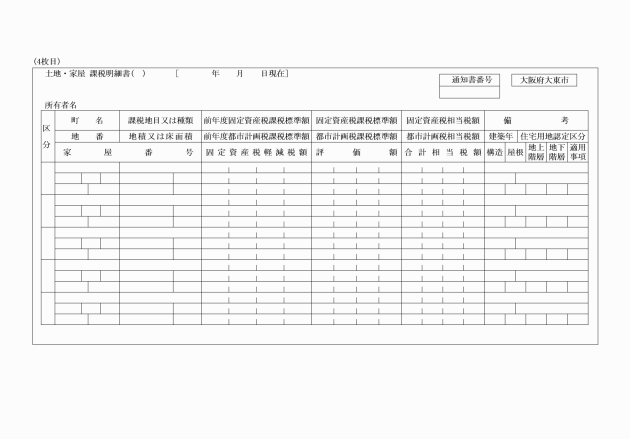

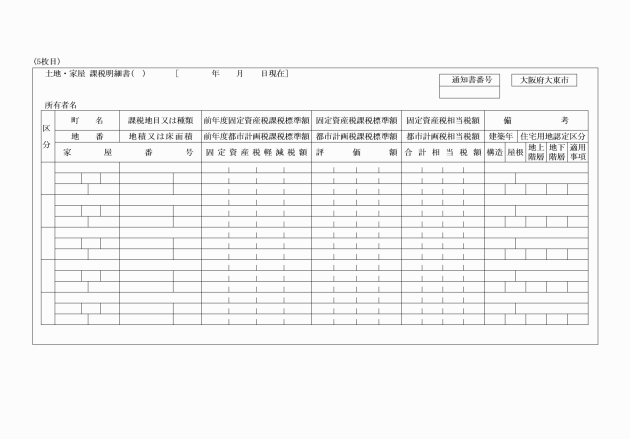

第56号 固定資産税・都市計画税納税通知書

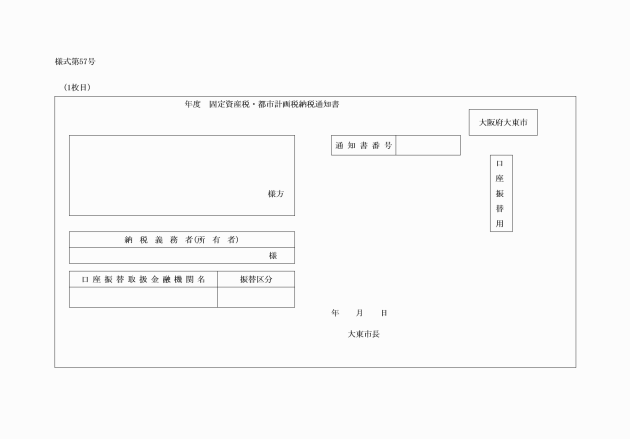

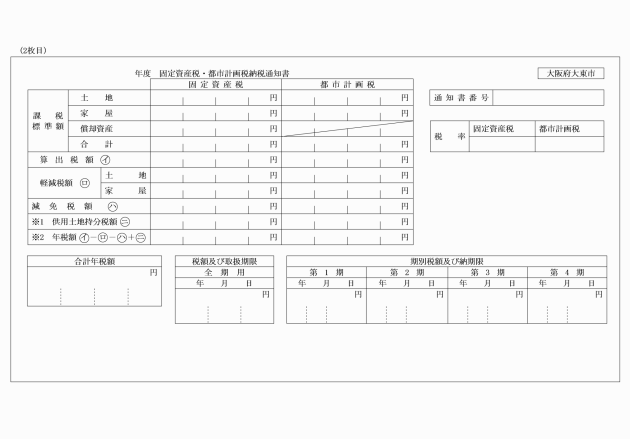

第57号 固定資産税・都市計画税納税通知書(口座振替用)

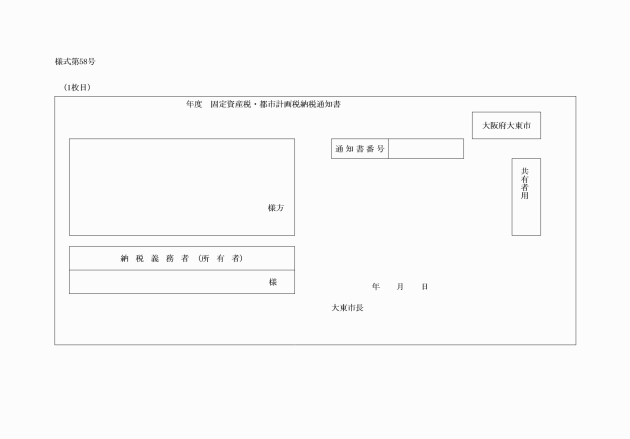

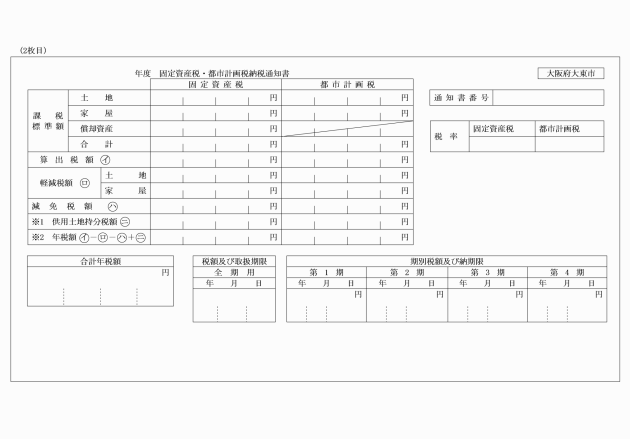

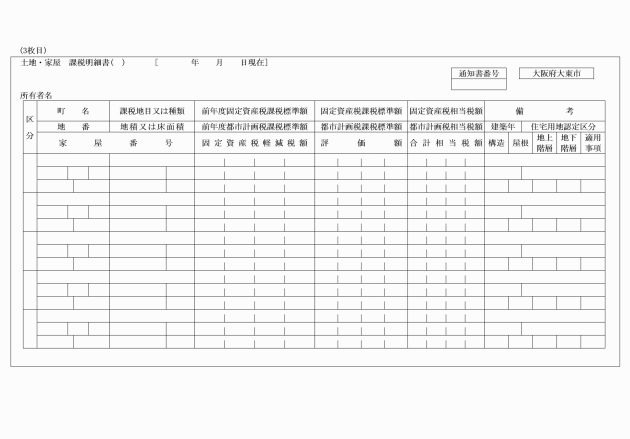

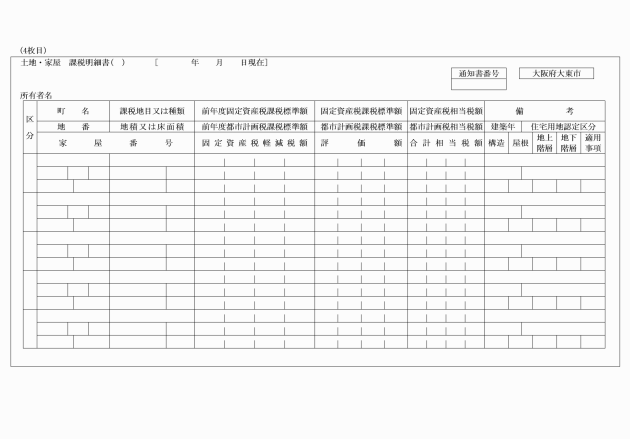

第58号 固定資産税・都市計画税納税通知書(共有者用)

第59号 認定長期優良住宅に対する固定資産税減額の申告書

第59号の2 サービス付き高齢者向け住宅に係る固定資産税減額申告書

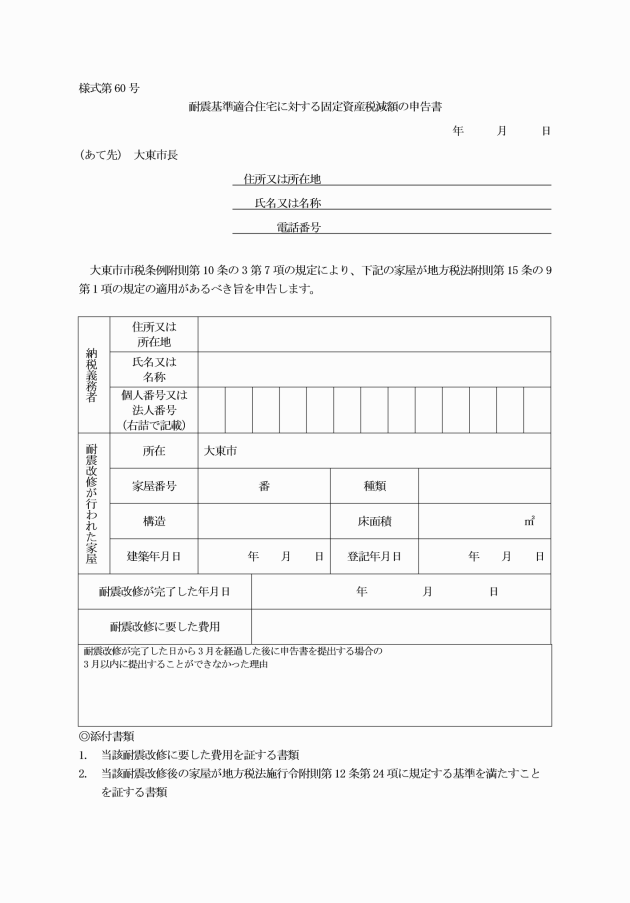

第60号 耐震基準適合住宅に対する固定資産税減額の申告書

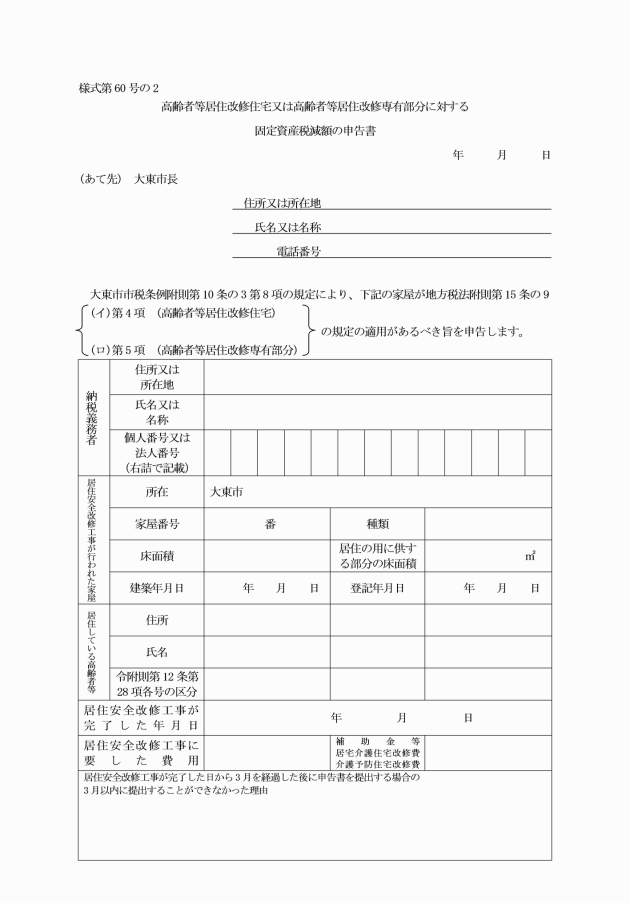

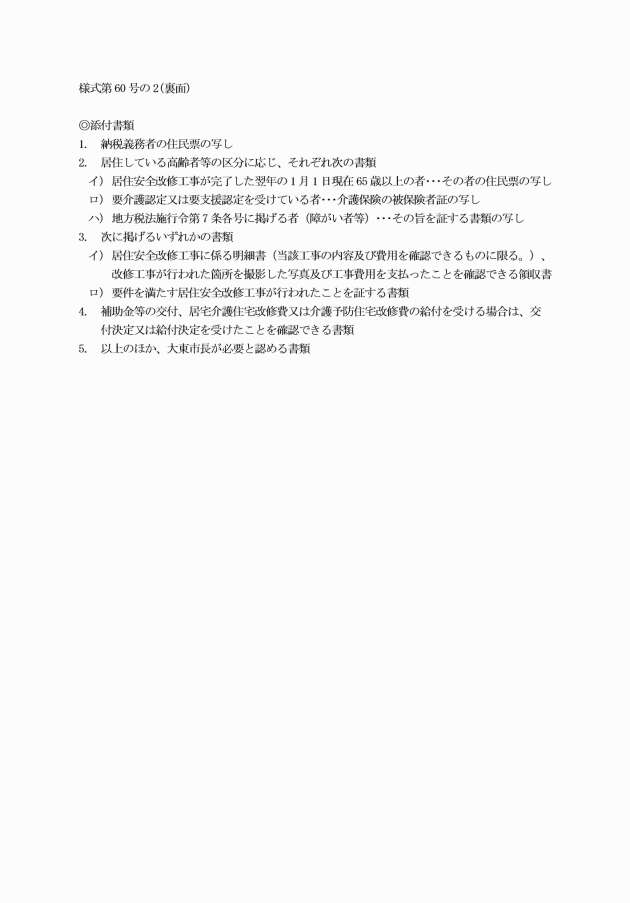

第60号の2 高齢者等居住改修住宅又は高齢者等居住改修専有部分に対する固定資産税減額の申告書

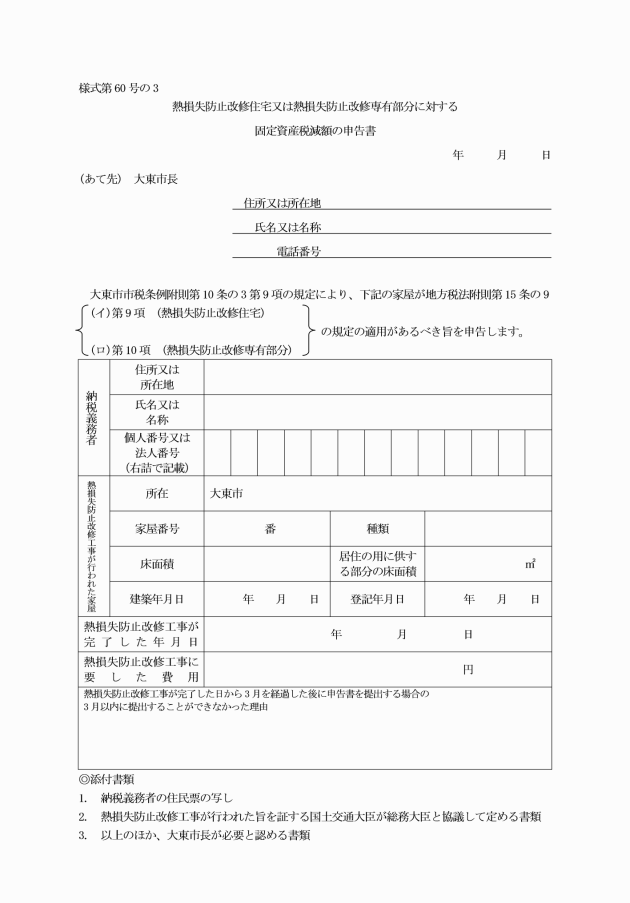

第60号の3 熱損失防止改修住宅又は熱損失防止改修専有部分に対する固定資産税減額の申告書

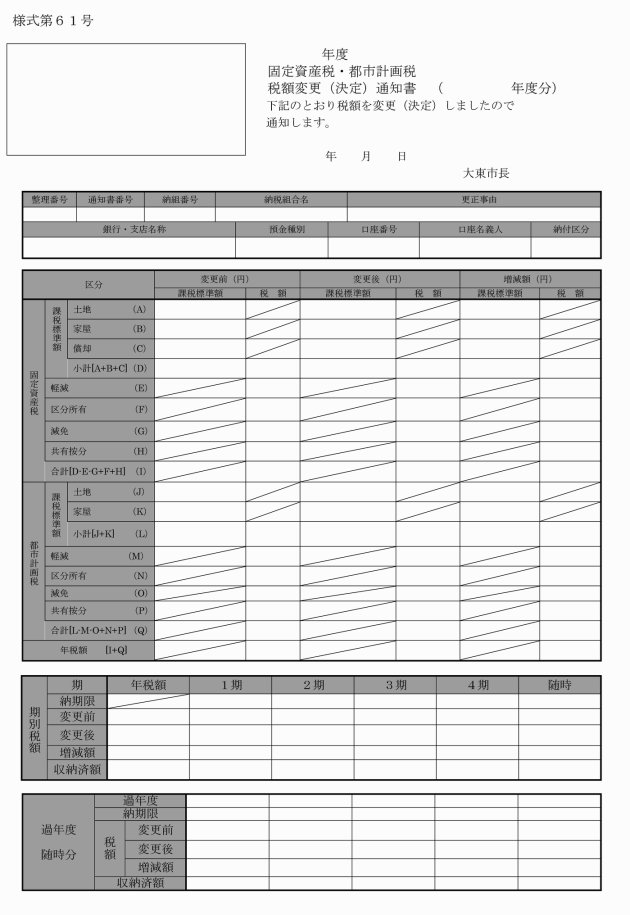

第61号 固定資産税・都市計画税賦課(決定・変更・取消)通知書(土地・家屋・償却資産用)

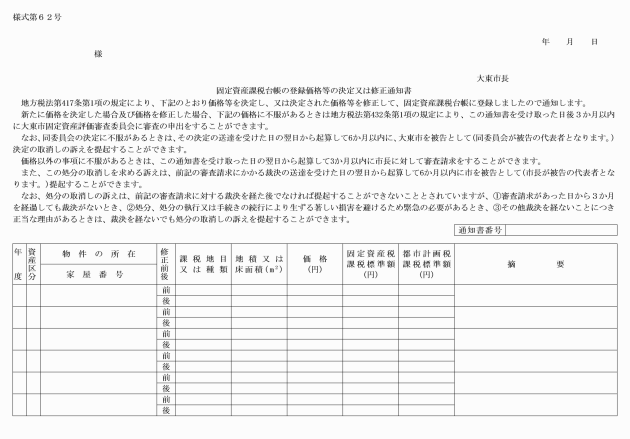

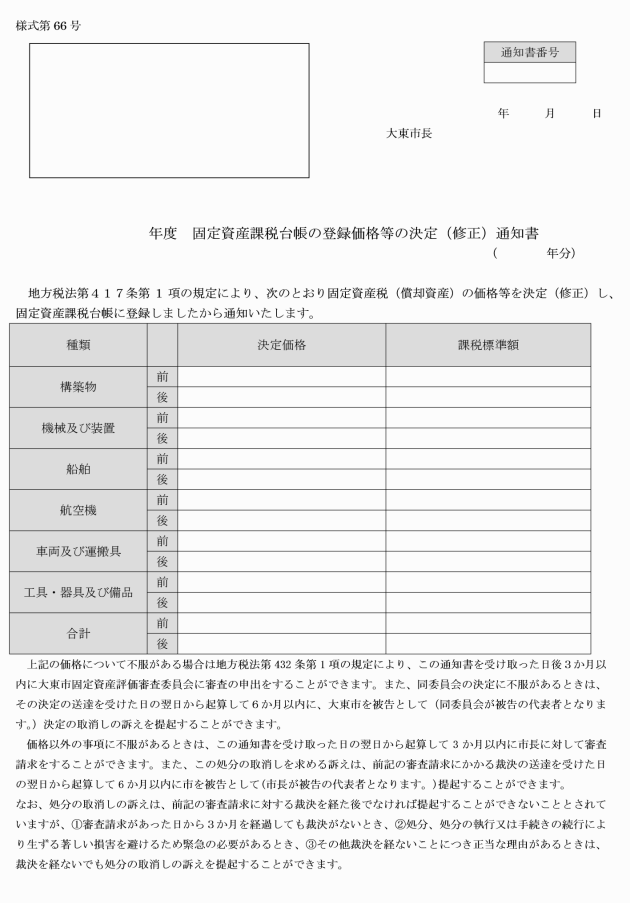

第62号 固定資産課税台帳の登録価格等の決定又は修正通知書

第63号 固定資産課税台帳の登録価格等の修正通知書

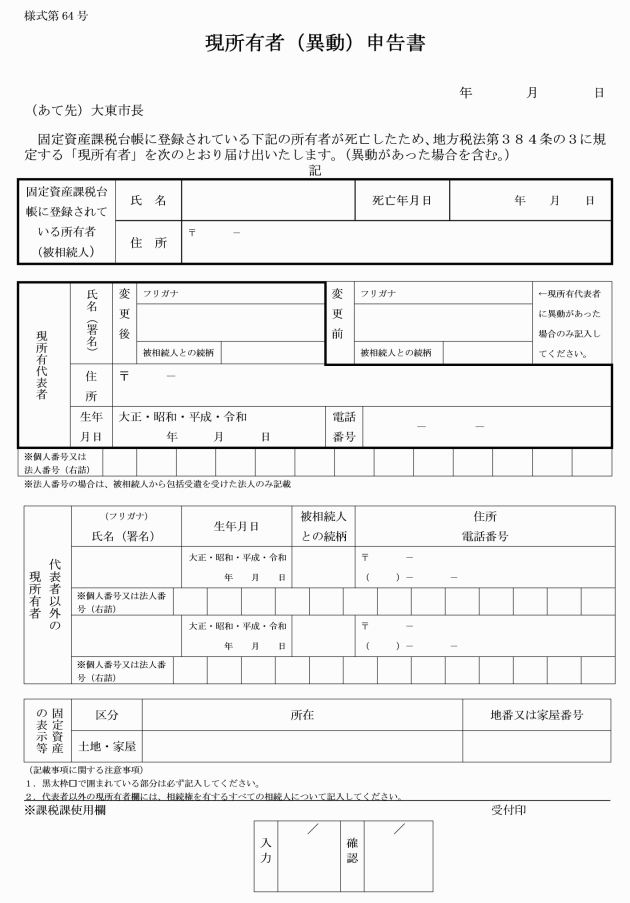

第64号 現所有者(異動)申告書

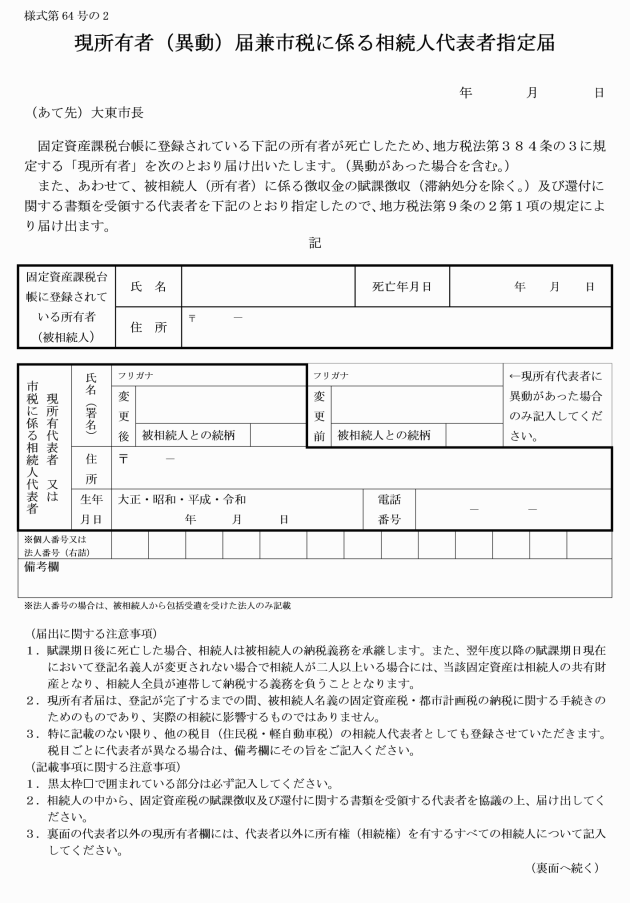

第64号の2 現所有者(異動)届兼市税に係る相続人代表者指定届

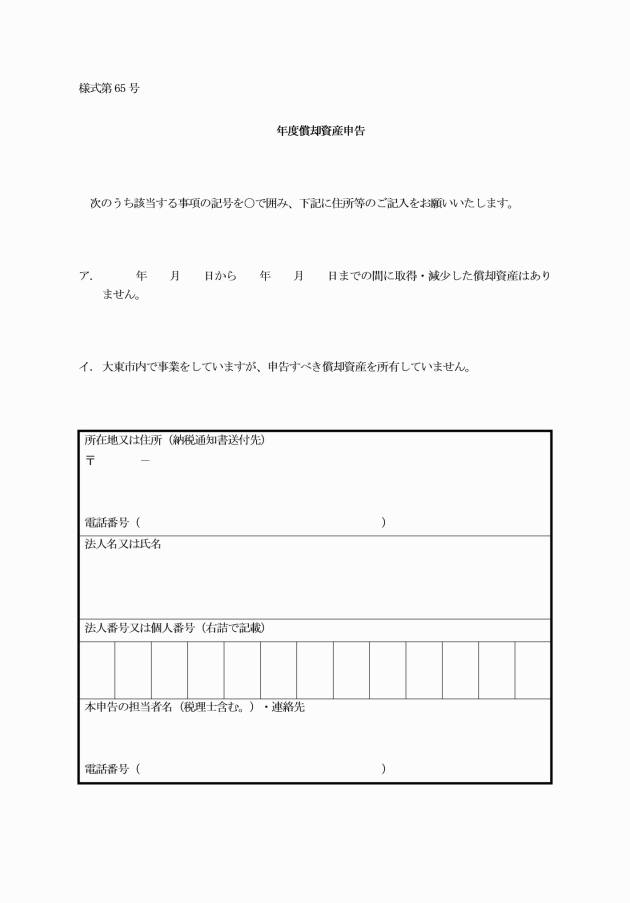

第65号 償却資産申告

第66号 固定資産課税台帳の登録価格等の決定(修正)通知書

第67号 削除

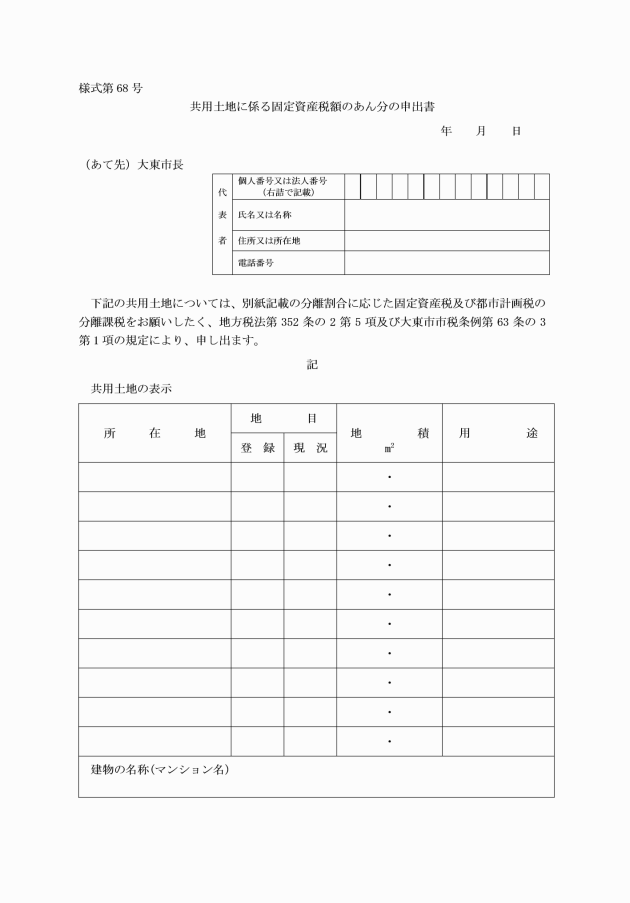

第68号 共用土地に係る固定資産税額のあん分の申出書

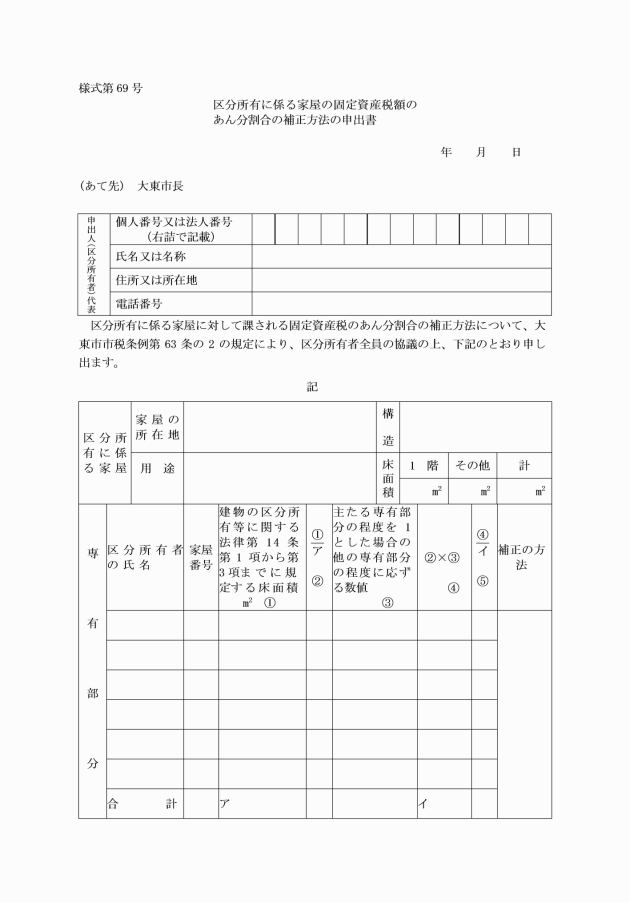

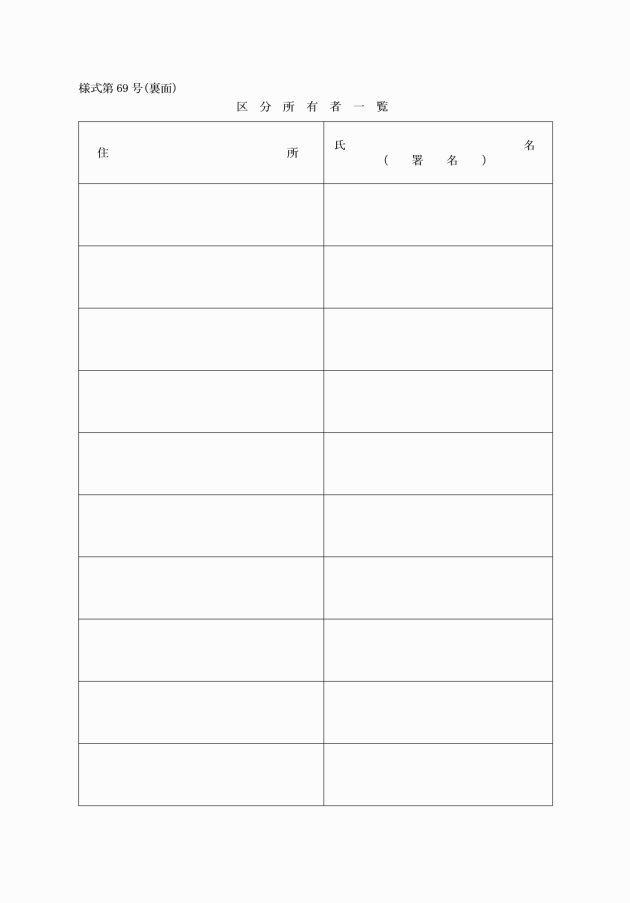

第69号 区分所有に係る家屋の固定資産税額のあん分割合の補正方法の申出書

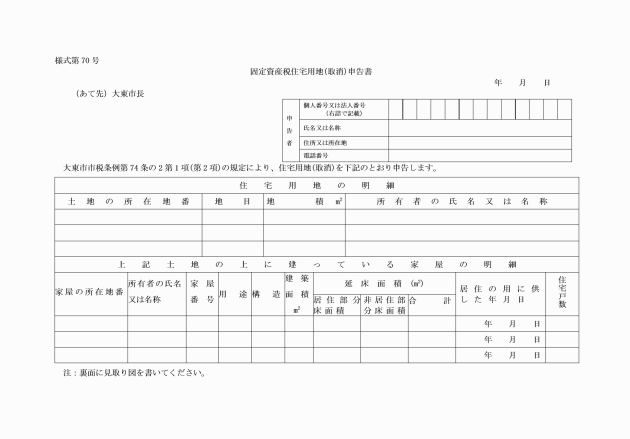

第70号 固定資産税住宅用地(取消)申告書

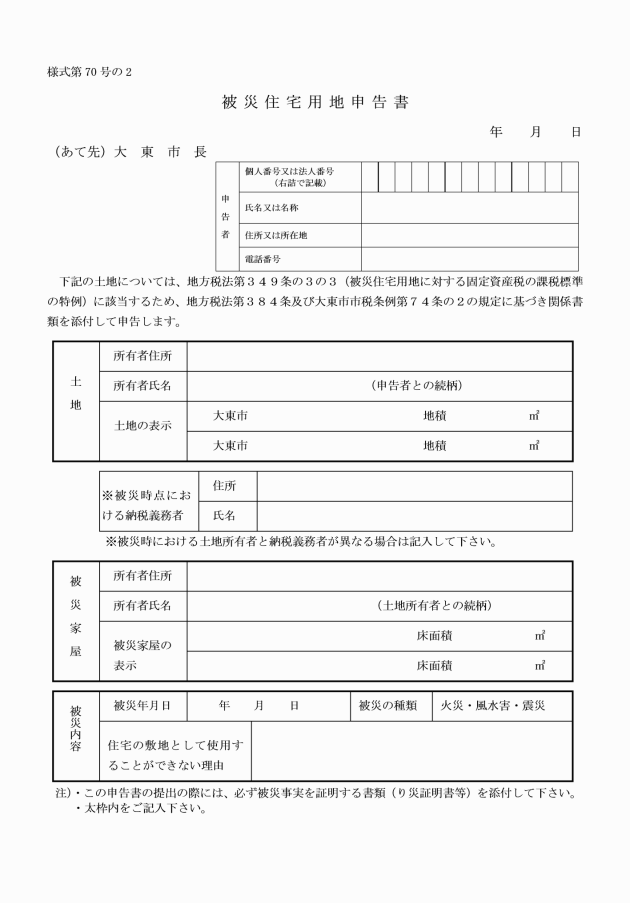

第70号の2 被災住宅用地申告書

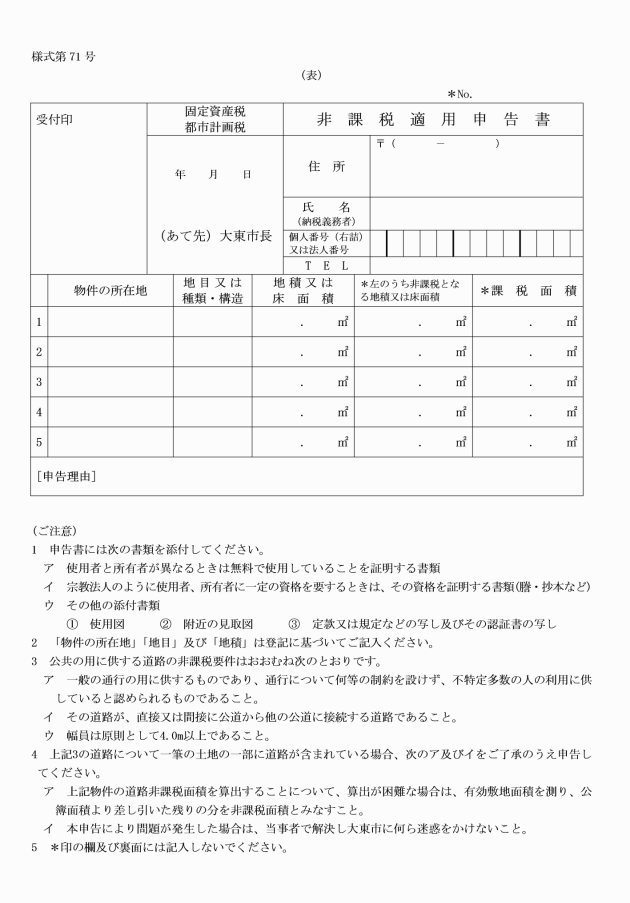

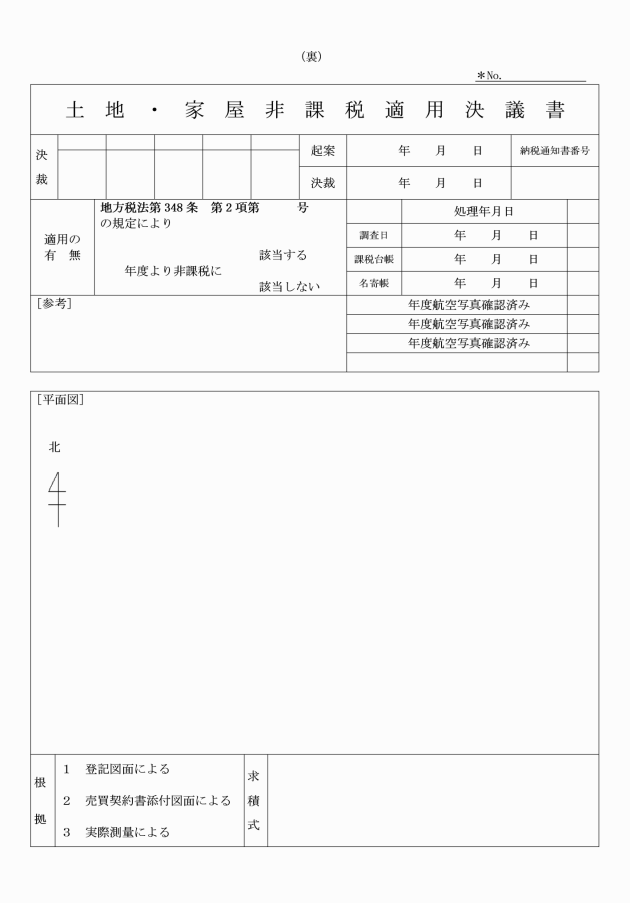

第71号 固定資産税・都市計画税非課税適用申告書

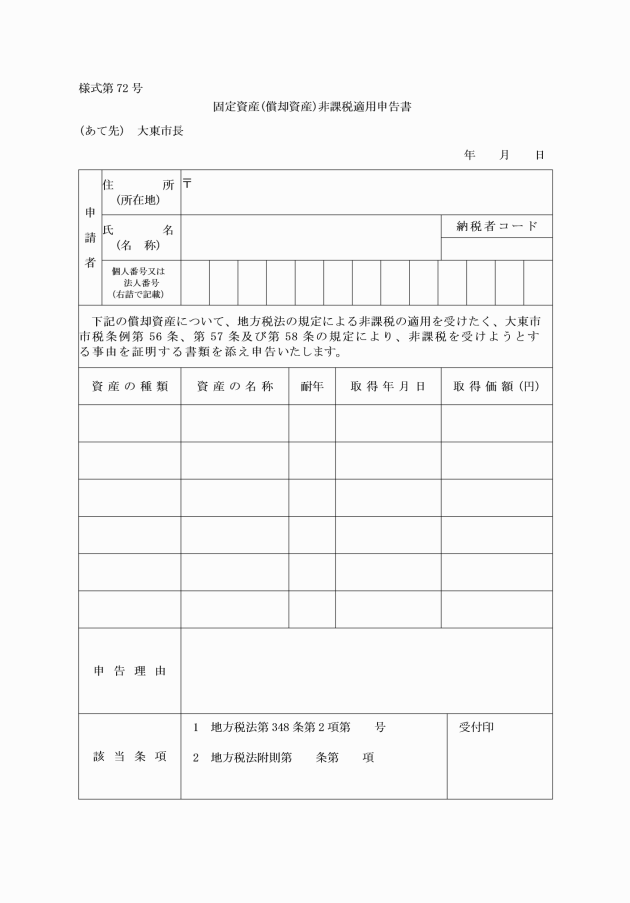

第72号 固定資産税(償却資産)非課税適用申告書

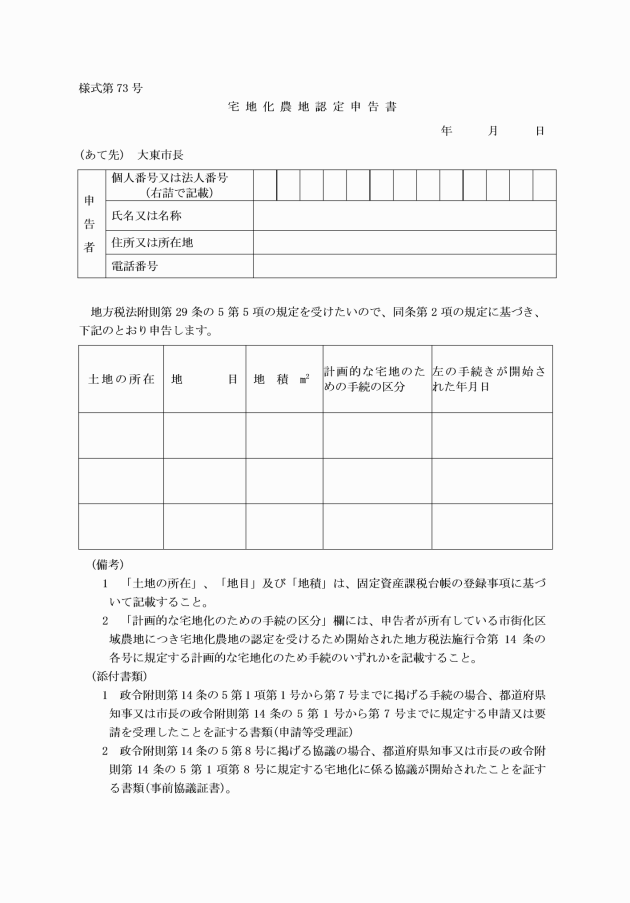

第73号 宅地化農地認定申告書

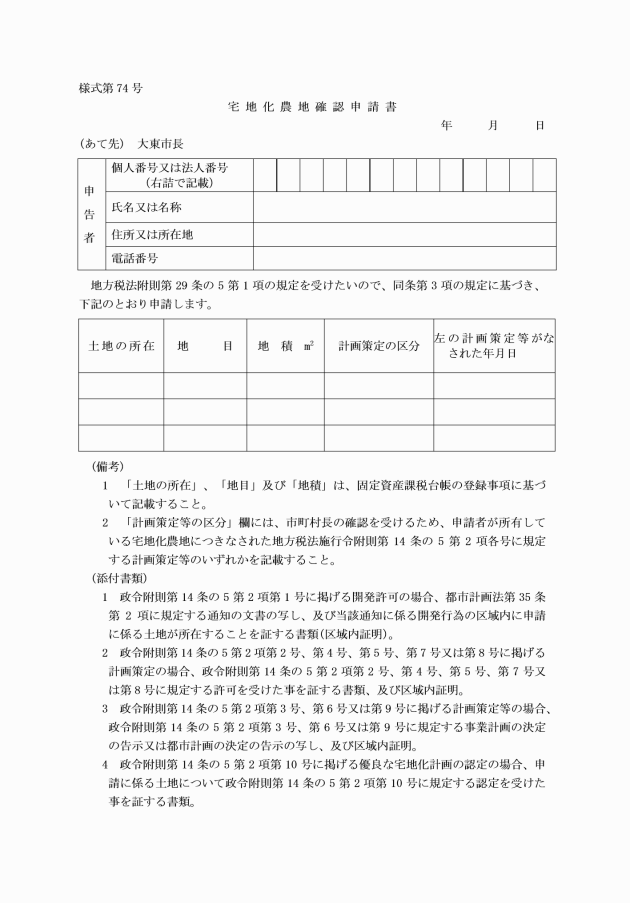

第74号 宅地化農地確認申請書

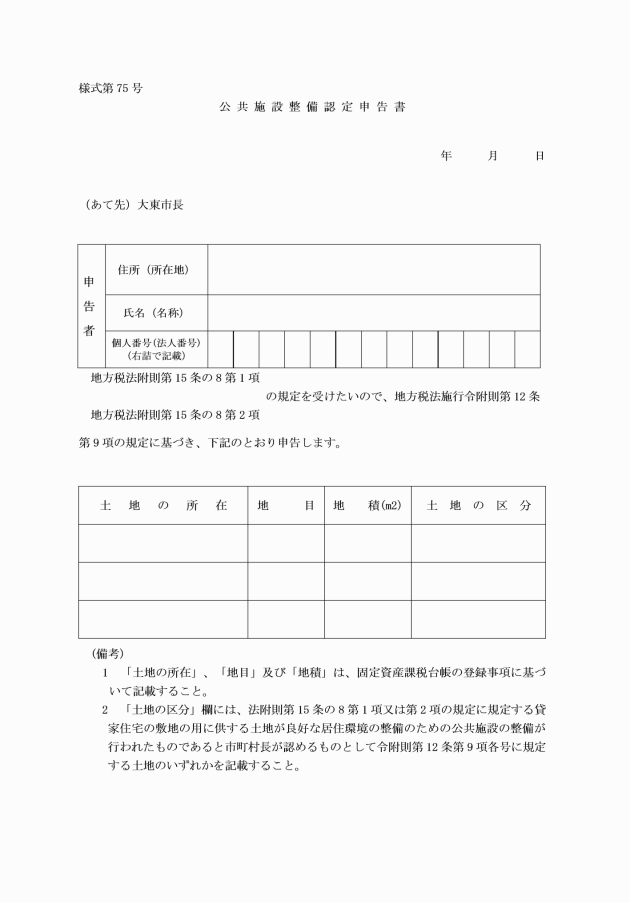

第75号 公共施設整備認定申告書

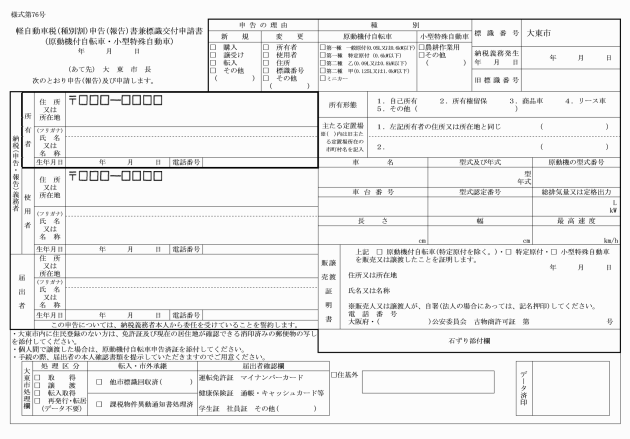

第76号 軽自動車税(種別割)申告(報告)書兼標識交付申請書(原動機付自転車・小型特殊自動車)

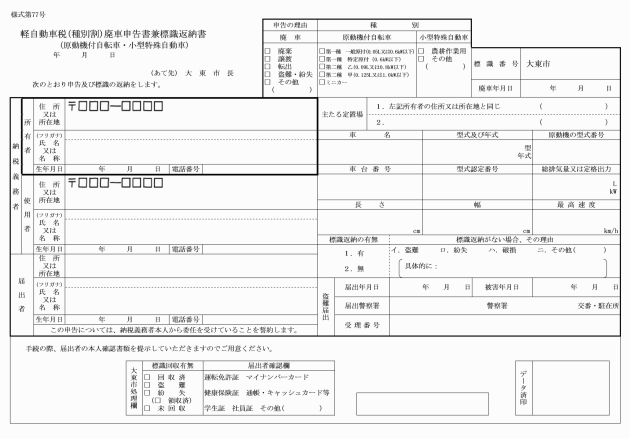

第77号 軽自動車税(種別割)廃車申告書兼標識返納書(原動機付自転車・小型特殊自動車)

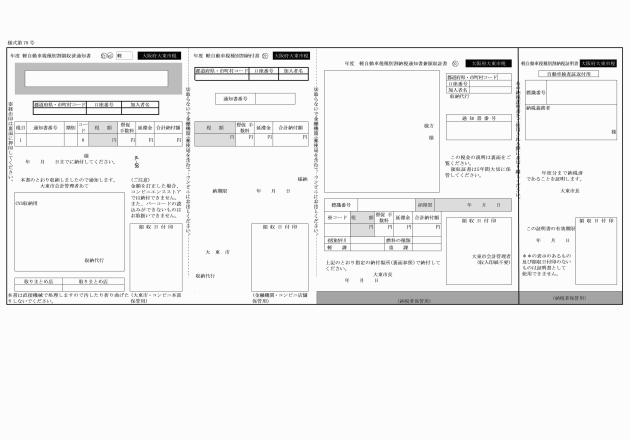

第78号 軽自動車税種別割納税通知書

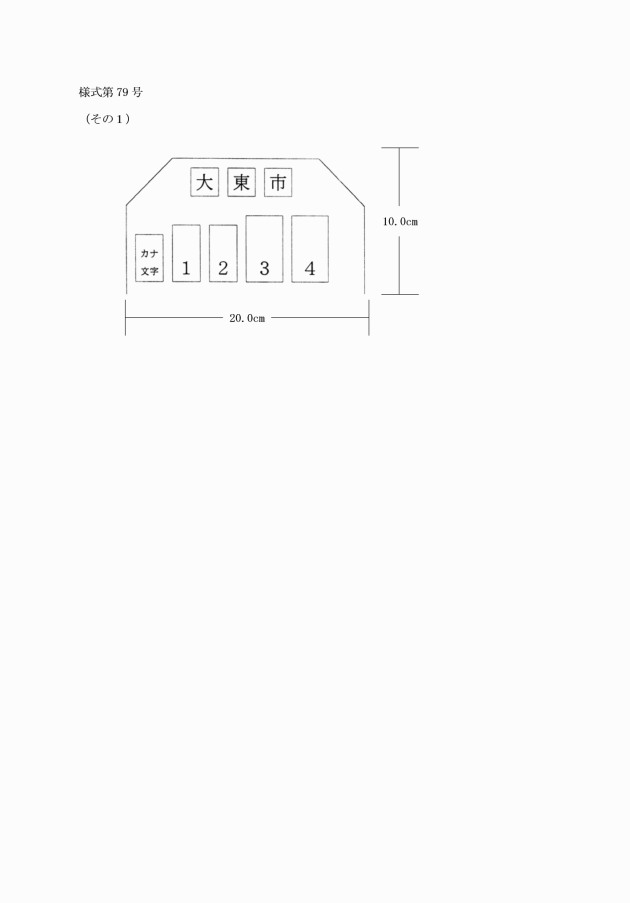

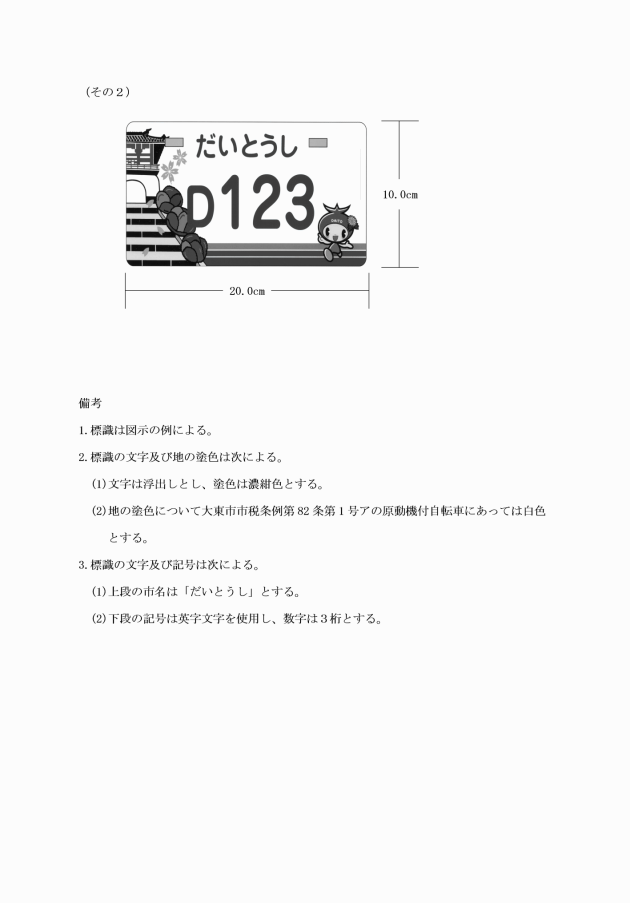

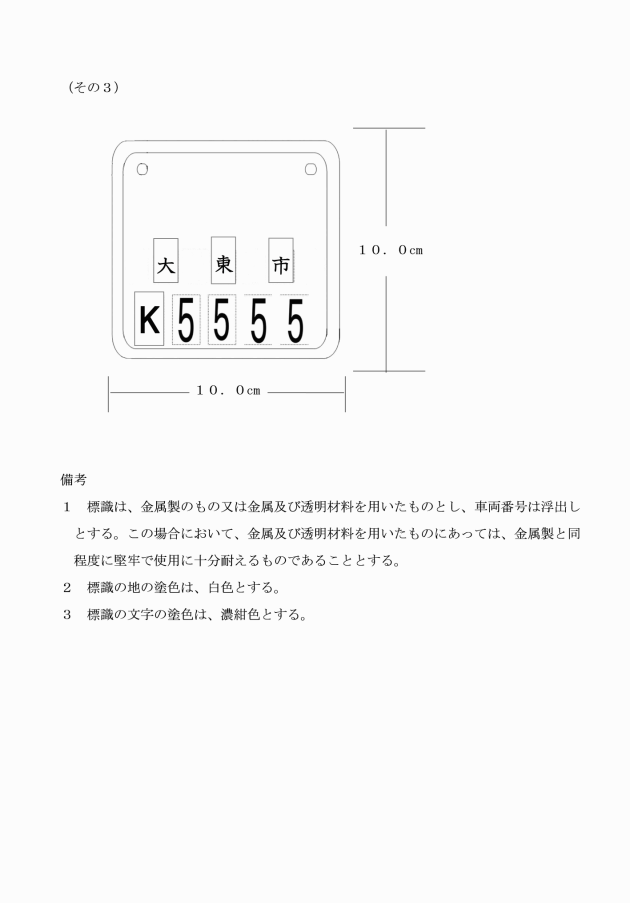

第79号 原動機付自転車等標識のひな型

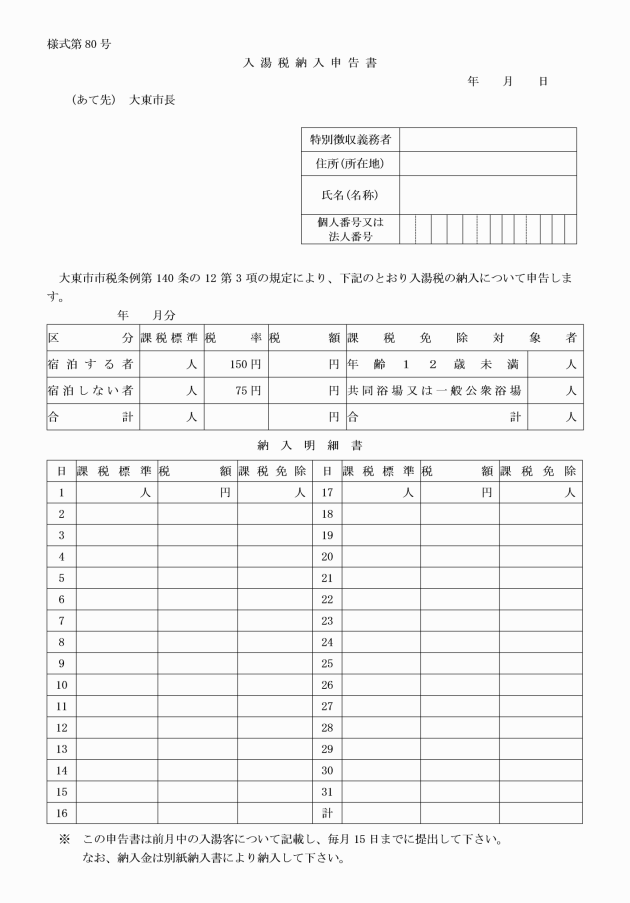

第80号 入湯税納入申告書

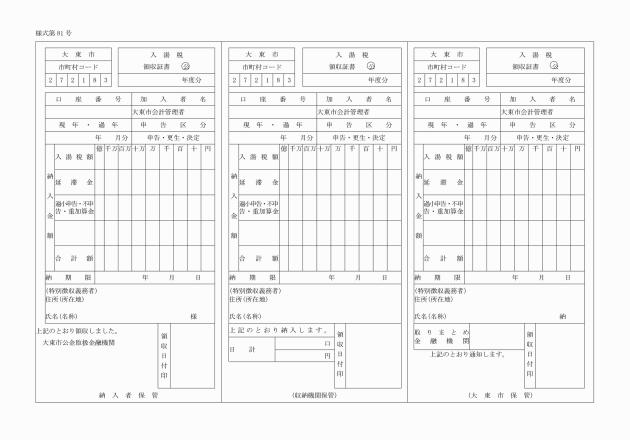

第81号 入湯税納入書

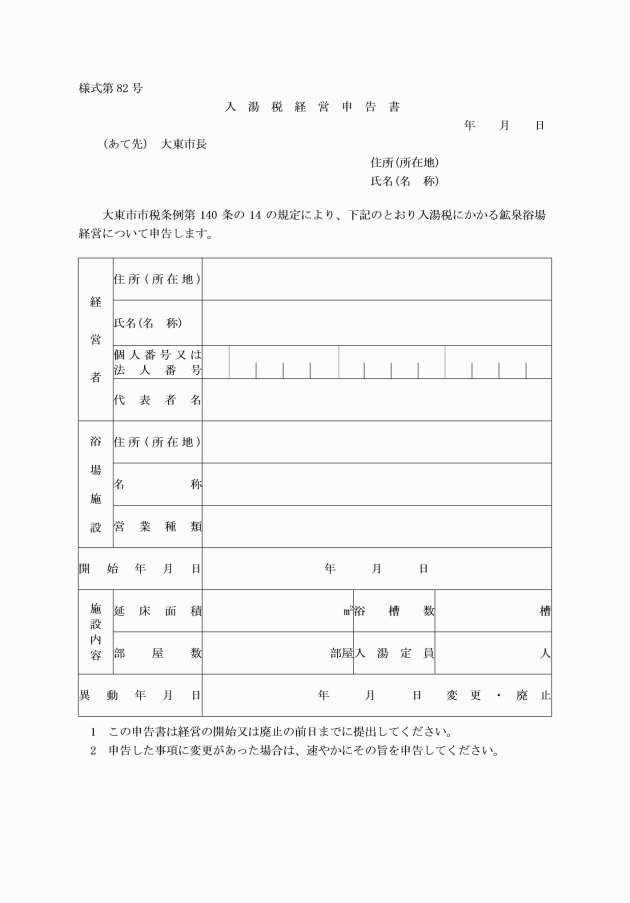

第82号 入湯税経営申告書

様式第30号の2 削除

様式第41号 削除

様式第44号 削除

様式第45号 削除

様式第67号 削除