本文

ふるさと納税の概要について

ふるさと納税の概要

ふるさと納税は、自分の選んだ自治体に寄付(ふるさと納税)を行った場合に、寄付金額のうち2,000円を超える部分について、所得税と住民税から控除される制度です。(一定の上限はあります。)控除を受けるためには、原則としてふるさと納税を行った翌年に税務署で確定申告を行う必要があります。

ただし、平成27年4月1日から確定申告不要な給与所得者等は、ふるさと納税先の自治体数が5団体以内である場合に限り、ふるさと納税を行った各自治体に申請することで確定申告が不要になる「ふるさと納税ワンストップ特例制度」が始まりました。ワンストップ特例制度を適用する場合は住民税から全額控除されます。

※確定申告または市・府民税申告を行った場合は、ワンストップ特例申請は無効となりますのでご注意ください。

大東市へ寄付をお考えの方は次のページをご参照ください。:大東市ふるさと納税ホームページ

ふるさと納税の寄付額の上限の確認

寄付金額の上限の計算方法については、次のサイトをご参照ください。

なお、寄付上限額について、お電話や窓口での問い合わせには対応していません。

| 対象者 | サイト |

|---|---|

|

サラリーマンの方 ※株式の売買がある場合も対応しています (給与所得) |

控除金額シミュレーション<外部リンク> <ふるさとチョイス> |

|

自営業の方、年金受給者の方 ※不動産売買がある方もこちら (事業所得、不動産所得、雑所得、譲渡所得等) |

控除金額シミュレーション<外部リンク> <セゾンのふるさと納税> ※所得控除の合計額は最低でも48万円以上をご入力ください。 |

| 目安を確認したい方 |

総務省 ふるさと納税ポータルサイト<外部リンク> |

※寄付可能な上限額は、寄付を行う年の税情報に基づいて計算されます。前年の税情報をもとにシミュレーションを行った場合、寄付を行う年と税情報が一致しないため、上限額が異なる場合がありますのでご注意ください。ふるさと納税をされる場合は、シミュレーション結果より少なめに抑えていただく等、ご自身の責任で行っていただくようお願い申し上げます。

ふるさと納税の税額控除適用額の確認

ふるさと納税の税額控除が正しく適用されているかについては、次のページをご参照ください。

ワンストップ特例制度が無効となった場合

医療費控除等のために、確定申告や市・府民税申告を行った場合等、一定の事由に該当した場合は、ワンストップ特例申請が無効となります。申告時に寄附金控除の申告をされなかった場合は、別途必要に応じて税務署で更正の請求を行うか、市役所で市・府民税の申告を行っていただく必要があります。

いずれに申告するかについては、所得税の還付がある場合は、税務署で確定申告(更正の請求)を行ってください。所得税の還付がない場合は、市役所で市・府民税の申告を行ってください。

- 国税庁 確定申告書等作成コーナー<外部リンク>

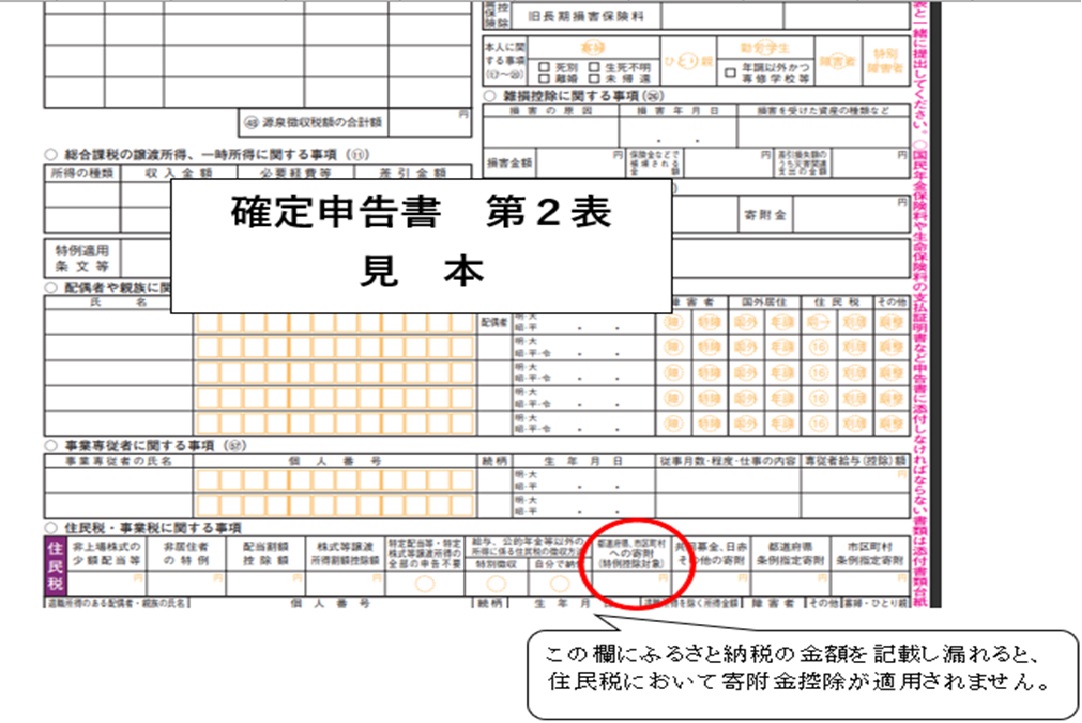

確定申告書作成上の注意点

確定申告書を作成される際は、第二表の「住民税・事業税に関する事項」の該当欄にふるさと納税の寄附金の額が記載されているかご確認ください。

寄付金税額控除額の計算方法の詳細

平成27年度税制改正により個人住民税の特例控除額の限度額が個人住民税所得割額の2割に引き上げられました。「個人住民税所得割額」とは、次の数値です。

給与天引きの方

市民税・府民税特別徴収税額の決定通知書の「税額」の欄の、市民税税額控除前所得割額+府民税税額控除前所得割額-市・府民税の調整控除額で算出した数値(市・府民税の調整控除額は、決定通知書裏面を参照してください。)

年金天引き・納付書払いの方

市民税・府民税納税通知書の2ページ目「課税明細書」の最下段「算出所得割額(市民税・府民税)」から「調整控除額(市民税・府民税)」を差し引いた数値です。なお、寄附を行う時点では翌年度の個人市・府民税の所得額割額が未確定なので正確な計算は不可能ですが、前年分の所得などを参考に、目安としてください。